Анализ рынка жд перевозок серной кислоты в России 2012-2014 гг

- Год выхода отчёта: 2014

АНАЛИЗ РЫНКА Ж/Д ПЕРЕВОЗОК СЕРНОЙ КИСЛОТЫ В РОССИИ,

2012‑2014 ГГ.

Маркетинговое исследование

Анализ рынка ж/д перевозок серной кислоты в России, 2012‑2014 гг.

Июнь, 2015

Оглавление

1. БАЛАНС ПРОИЗВОДСТВА И ПОТРЕБЛЕНИЯ СЕРНОЙ КИСЛОТЫ В РОССИИ, 2012‑2014 ГГ. 7

1.1. Показатели производства серной кислоты, 2012‑2014 гг. 7

1.2. Показатели потребления серной кислоты, 2012‑2014 гг. 11

1.3. Профили основных производителей серной кислоты 13

1.4. Профили основных потребителей серной кислоты 21

1.5. Баланс производства и потребления 29

1.6. Структура и динамика потребления серной кислоты 30

1.7. Оценка рынка на среднесрочную перспективу 2015‑2018 г. 31

2. АНАЛИЗ ПЕРЕВОЗОК СЕРНОЙ КИСЛОТЫ Ж/Д ТРАНСПОРТОМ В РОССИИ, 2012‑2014 ГГ. 32

2.1. Особенности перевозок серной кислоты ж/д транспортом в России 32

2.2. Объемы и динамика перевозки серной кислоты ж/д транспортом в России, 2012‑2014 гг. 34

2.3. Структура ж/д перевозок серной кислоты в России, 2012‑2014 г. 35

2.3.1. по типам используемого подвижного состава в разрезе видов серной кислоты 35

2.3.2. по регионам назначения 37

2.3.3. по регионам отправления 42

2.3.4. типам используемого подвижного состава 46

2.3.5. по компаниям-грузоотправителям 47

2.3.6. по компаниям-операторам 52

2.3.7. по компаниям-собственникам вагонов 55

2.4. Общая величина и структура парка подвижного состава компаний, крупнейших участников рынка перевозок серной кислоты в России, 2014 г. 60

2.4.1. Рейтинг крупнейших участников рынка перевозок серной кислоты 60

2.4.2. Профили крупнейших участников рынка перевозок серной кислоты 61

2.4.3. Структура вагонного парка крупнейших участников рынка перевозок серной кислоты 74

2.4.4. Планы развития крупнейших участников рынка перевозок серной кислоты 75

3. ВЫВОДЫ 78

Информация об исполнителе проекта 81

Перечень иллюстраций (диаграммы, схемы, рисунки)

Рисунок 1. Объем производства серной кислоты в России, 2012‑2014 гг. 9

Рисунок 2. Баланс производства и потребления серной кислоты в России, 2012‑2014 гг. 29

Рисунок 3. Структура потребления серной кислоты по отраслям применения 30

Рисунок 4. Объем потребления серной кислоты, 2012‑2014 гг. 30

Рисунок 5. Прогноз объема рынка серной кислоты на среднесрочную перспективу, 2015‑2018 гг. 31

Рисунок 6. Объем перевозок серной кислоты ж/д транспортом в России, 2012‑2014 гг. 34

Рисунок 7. Структура ж/д перевозок серной кислоты по регионам получения, 2012 г. 38

Рисунок 8. Структура ж/д перевозок серной кислоты по регионам получения, 2013 г. 39

Рисунок 9. Структура ж/д перевозок серной кислоты по регионам получения, 2014 г. 39

Рисунок 10. Структура ж/д перевозок серной кислоты по регионам отправления, 2012 г. 43

Рисунок 11. Структура ж/д перевозок серной кислоты по регионам отправления, 2013 г. 43

Рисунок 12. Структура ж/д перевозок серной кислоты по регионам отправления, 2014 г. 44

Рисунок 13. Структура ж/д перевозок серной кислоты по компаниям‑грузоотправителям, 2012 г. 49

Рисунок 14. Структура ж/д перевозок серной кислоты по компаниям‑грузоотправителям, 2013 г. 50

Рисунок 15. Структура ж/д перевозок серной кислоты по компаниям‑грузоотправителям, 2014 г. 51

Рисунок 16. Структура ж/д перевозок серной кислоты по компаниям‑операторам, 2012 г. 53

Рисунок 17. Структура ж/д перевозок серной кислоты по компаниям‑операторам, 2013 г. 53

Рисунок 18. Структура ж/д перевозок серной кислоты по компаниям‑операторам, 2014 г. 54

Рисунок 19. Структура ж/д перевозок серной кислоты по компаниям‑собственникам вагонов, 2012 г. 57

Рисунок 20. Структура ж/д перевозок серной кислоты по компаниям‑собственникам вагонов, 2013 г. 58

Рисунок 21. Структура ж/д перевозок серной кислоты по компаниям‑собственникам вагонов, 2014 г. 59

Перечень таблиц

Таблица 1. Показатели производства серной кислоты в России, 2012‑2014 гг. 8

Таблица 2. Оценка объема потребления серной кислоты в России, 2012‑2014 гг. 11

Таблица 3. Показатели производства серной кислоты основных производителей 13

Таблица 4. Объемы поставок серной кислоты по железной дороге основным потребителям, тонн 21

Таблица 5. Основные показатели ОАО КуйбышевАзот», 200‑2014 гг. 27

Таблица 6. Типы используемого подвижного состава, 2012‑2014 гг. 35

Таблица 7. Регионы назначения ж/д перевозок серной кислоты, 2012‑2014 гг. 37

Таблица 8. Станции назначения ж/д перевозок серной кислоты, 2012‑2014 гг. 40

Таблица 9. Регионы отправления ж/д перевозок серной кислоты, 2012‑2014 гг. 42

Таблица 10. Станции отправления ж/д перевозок серной кислоты, 2012‑2014 гг. 44

Таблица 11. Типы используемого подвижного состава ж/д перевозок серной кислоты, 2012‑2014 гг. 46

Таблица 12. Сводная таблица структуры ж/д перевозок серной кислоты по компаниям‑грузоотправителям, 2012‑2014 гг. 47

Таблица 13. Сводная таблица структуры ж/д перевозок серной кислоты по компаниям‑операторам, 2012‑2014 гг. 52

Таблица 14. Сводная таблица структуры ж/д перевозок серной кислоты по компаниям‑собственникам вагонов, 2012‑2014 гг. 55

Таблица 15. Рейтинг участников рынка перевозок серной кислоты, 2014 г. 60

Таблица 16. Структура ж/д перевозок серной кислоты крупнейших участников рынка по типам вагонов, тонн 61

Таблица 17. Основные показатели ОАО КуйбышевАзот», 200‑2014 гг. 72

Таблица 18. Структура вагонного парка крупнейших участников рынка перевозок серной кислоты, штук 74

Методологические комментарии

Введение

Данная работа представляет собой маркетинговое исследование рынка ж/д перевозок серной кислоты в России.

Период исследования: 2012‑2014 гг.

Объект и предмет исследования

Объектом исследования является рынок железнодорожных перевозок серной кислоты в России.

Предметом исследования является игроки на рынке железнодорожных перевозок серной кислоты в России.

Цели и задачи исследования

Цель исследования: получение актуальной аналитической информации по рынку железнодорожных перевозок серной кислоты в России.

Задачи исследования:

Оценить объем производства серной кислоты в России;

Проанализировать основных производителей и потребителей серной кислоты в России;

Проанализировать крупнейших участников рынка перевозок серной кислоты в России;

Проанализировать структуру потребления серной кислоты в России;

Проанализировать объем и структуру перевозок серной кислоты ж/д транспортом.

Методология исследования

Исследование кабинетное: анализ первичных и вторичных источников информации.

Экспертные интервью с участниками рынка.

Источники информации

База данных государственных органов статистики (информация по производственным показателям крупных компаний, по показателям финансово-экономической деятельности более чем 4,5 млн. российских предприятий, отраслевые показатели);

Отраслевая статистика;

Данные государственных структур, в том числе Министерства экономического развития, Федеральной таможенной службы России (ФТС);

Специализированные базы данных Агентства «MegaResearch»;

Рейтинги;

Информационные ресурсы участников рынка;

Отраслевые и специализированные информационные порталы;

Материалы сайтов исследуемой тематики (web-ресурсы производителей и поставщиков, электронные торговые площадки, доски объявлений, специализированные форумы);

Региональные и федеральные СМИ;

Порталы раскрытия информации (отчетность открытых акционерных обществ);

Опросы основных участников рынка.

В рамках проведения анализа рынка ж/д перевозок серной кислоты аналитики MegaResearch использовали следующие платные статистические источники информации ж/д перевозок серной кислоты и внешнеэкономических перевозок серной кислоты:

Информационная система «Мозаика» (http://infomozaika.ru/);

Компания «Д-Информ» (http://d-inform.ru/).

Легенда исследования

Основанием настоящего исследование является техническое задание, прописанное в договоре.

Под рынком в данном исследовании понимается рынок перевозок серной кислоты железнодорожным транспортом в России.

БАЛАНС ПРОИЗВОДСТВА И ПОТРЕБЛЕНИЯ СЕРНОЙ КИСЛОТЫ В РОССИИ, 2012‑2014 ГГ.

Показатели производства серной кислоты, 2012‑2014 гг.

Согласно ГОСТу 2184-77 техническая серная кислота подразделятся на следующие виды:

контактную (улучшенную и техническую);

олеум (улучшенный и технический);

башенную;

регенерированную.

Техническая серная кислота предназначается для производства удобрений, искусственного волокна, капролактама, двуокиси титана, этилового спирта, анилиновых красителей и целого ряда других производств.

Серная кислота – сильная двухосновная кислота, отвечающая высшей степени окисления серы. При обычных условиях концентрированная серная кислота – тяжёлая маслянистая жидкость без цвета и запаха.

В технике серной кислотой называют её смеси как с водой, так и с серным ангидридом. Растворы серного ангидрида SO3 в 100% серной кислоте H2SO4 называются олеумом, они образуют два соединения H2SO4·SO3 и H2SO4·2SO3.

Олеум представляет собой вязкую бесцветную жидкость или легкоплавкие кристаллы, которые, однако, могут приобретать самые различные оттенки вследствие наличия примесей. На воздухе «дымит», реагирует с водой с выделением очень большого количества тепла. Концентрация серного ангидрида может варьировать в очень широких пределах: от единиц до десятков процентов.

Олеум по сравнению с концентрированной серной кислотой обладает ещё большим водоотнимающим и окислительным действием. В органической химии применяется как сульфирующий, водоотнимающий или окисляющий реагент.

Сырьём для получения серной кислоты служат сера, сульфиды металлов, сероводород, отходящие газы теплоэлектростанций 0 , сульфаты железа, кальция и др.

Основные стадии получения серной кислоты:

обжиг сырья с получением SO2;

окисление SO2 в SO3;

абсорбция SO3.

В промышленности применяют два метода окисления SO2 в производстве серной кислоты: контактный – с использованием твердых катализаторов (контактов), и нитрозный – с оксидами азота.

Серную кислоту применяют:

в производстве минеральных удобрений;

как электролит в свинцовых аккумуляторах;

для получения различных минеральных кислот и солей;

в производстве химических волокон, красителей, дымообразующих веществ и взрывчатых веществ;

в нефтяной, металлообрабатывающей, текстильной, кожевенной и других отраслях промышленности;

в пищевой промышленности – серная кислота зарегистрирована в качестве пищевой добавки E513 (эмульгатор);

в промышленном органическом синтезе в реакциях:

дегидратации (получение диэтилового эфира, сложных эфиров);

гидратации (этанол из этилена);

сульфирования (синтетические моющие средства и промежуточные продукты в производстве красителей);

алкилирования (получение изооктана, полиэтиленгликоля, капролактама) и др.

Показатели производства серной кислоты в России за 2012‑2014 гг. сведены в Таблице (Таблица 1) ниже.

Таблица 1. Показатели производства серной кислоты в России, 2012‑2014 гг.

|

Показатель |

2012 |

2013 |

2014 |

|

кислота серная, олеум (24.13.14.120), тыс. тонн |

11 035,8 |

10 297,8 |

9 916,7 |

|

в том числе: |

|||

|

кислота серная в моногидрате контактная (24.13.14.121), тыс. тонн |

10 327,2 |

9 618,2 |

9 238,7 |

|

кислота серная, отработанная от производства хлорпродуктов (24.13.14.123), тыс. тонн |

9 |

10 |

8 |

|

кислота серная отработанная прочая (24.13.14.126), тыс. тонн |

72 |

82 |

80 |

|

олеум (24.13.14.127), тыс. тонн |

627 |

588 |

590 |

Источник: ГМЦ Росстата

Выработка серной кислоты в России в 2014 году снизилась на ** % по сравнению с 2013 годом и составила ** тыс. тонн.

В 2014 году в структуре производства кислоты серной по федеральным округам первое место занимает Северо-Западный федеральный округ, на долю которого приходится около **% от общего объема производства. Второе место занимает Приволжский федеральный округ – около 26%, третье - Уральский федеральный округ - **% от общего объема производства.

Основными регионами производителями серной кислоты являются: Вологодская область, Саратовская область, Свердловская область, Ленинградская область и Московская область.

На Рисунке (Рисунок 1) представлен объем производства серной кислоты без учета объема производства олеума.

Рисунок 1. Объем производства серной кислоты в России, 2012‑2014 гг.

**

Источник: ГМЦ Росстата, оценка MegaResearch

По оценке аналитиков MegaResearch объем производства серной кислоты (без учета олеума) в 2012 году составил ** тыс. тонн, что на **% больше объем производства 2014 года. В 2014 году объем производства составил ** тыс. тонн, что на **% меньше объема производства 2013 года.

Снижение производства серной кислоты обуславливается тем, что, во-первых, с 2013 года продолжается снижение экспорта минеральных удобрений за рубеж, во-вторых, снижение производства произошло за счет остановки работы ОАО «Воскресенские минеральные удобрения» 0 .

Некоторое улучшение ситуации ожидается в 2015 году, т.к. планируется ввод в эксплуатацию реконструированного сернокислотного производства мощностью ** тыс. тонн в год на ЗАО «Карабашмедь».

Показатели потребления серной кислоты, 2012‑2014 гг.

Самый крупный потребитель серной кислоты в промышленности - производство минеральных удобрений (78% от общего объема потребления). На 1 тонну фосфорных удобрений расходуется 2,2-3,4 т серной кислоты, а на 1 т (NH₄)₂SO₄ - 0,75 т серной кислоты.

Показатели объема потребления серной кислоты (без учета олеума) представлены в Таблице (Таблица 2) ниже.

Таблица 2. Оценка объема потребления серной кислоты в России, 2012‑2014 гг.

|

№ |

Показатель |

2012 |

2013 |

2014 |

|

1 |

Производство, тыс. тонн |

10 408,6 |

||

|

2 |

Импорт, тыс. тонн |

|||

|

3 |

Импорт (Республика Беларусь), тыс. тонн |

0,0 |

||

|

4 |

Экспорт, тыс. тонн |

5,9 |

||

|

5 |

Экспорт (Республика Казахстан), тыс. тонн |

|||

|

6 |

Объем потребления, тыс. тонн (1 + 2 + 3 – 4 - 5) |

Источник: ГМЦ Росстата, ФТС РФ, оценка MegaResearch

Примечание: Объем потребления серной кислоты представлен без учета складских запасов предприятий.

Полная информация представлена в готовой версии отчета

Профили основных производителей серной кислоты

В Таблице (Таблица 3) представлена информация производственных показателей серной кислоты основных компаний‑производителей.

Таблица 3. Показатели производства серной кислоты основных производителей

|

Наименование предприятия |

Марка серной кислоты |

Мощность предприятия по производству серной кислоты |

Объем производства, тыс. тонн |

||

|

2012 |

2013 |

2014 |

|||

|

АО «ФосАгро‑Череповец» |

серная кислота из жидкой серы; серная кислота марки «К» |

||||

|

Балаковский филиал АО «Апатит» |

кислота серная марки «К»; кислота серная техническая (ГОСТ 2184-77); кислота серная улучшенная |

||||

|

ОАО «Среднеуральский медеплавильный завод» |

серная кислота (концентрированная серная кислота, содержащая от 92 до 98% гидрата Н2SО4) |

||||

|

|

|||||

|

|

|||||

|

|

|||||

|

|

|||||

|

|

|||||

|

|

|||||

Источник: ГМЦ Росстата, официальные сайты компаний‑производителей, оценка MegaResearch

В связи с отсутствием официальной отчетности компаний‑производителей в Таблице (Таблица 3) не представлены показатели объема производства серной кислоты таких предприятий как: Балаковский филиал АО «Апатит», ООО «ПГ Фосфорит», ОАО «ЩЕКИНОАЗОТ».

Профили основных потребителей серной кислоты

В п. 1.3. настоящего отчеты были рассмотрены профили основных компаний производителей серной кислоты. К ним относятся: АО «ФосАгро‑Череповец», Балаковский филиал АО «Апатит», ОАО «Среднеуральский медеплавильный завод», ООО «Промышленная группа «Фосфорит», ОАО «Воскресенские минеральные удобрения». Стоит отметить, что данные предприятия являются также и основными потребителями этого продукта.

В Таблице (Таблица 4) ниже представлены объемы поставок серной кислоты основным потребителям посредством железнодорожных перевозок.

Таблица 4. Объемы поставок серной кислоты по железной дороге основным потребителям, тонн

|

Потребитель |

2013 |

2014 |

|

АО «ФосАгро‑Череповец» |

||

|

ООО «ПГ Фосфорит» |

||

|

ООО «ЕвроХим-БМУ» |

||

Источник: база ж/д перевозок, оценка MegaResearch

АО «ФосАгро‑Череповец» является наиболее крупным потребителем серной кислоты посредством железнодорожных поставок. В 2014 году объем поставок на АО «ФосАгро‑Череповец» железнодорожным транспортом составил ** тыс. тонн.

Ниже будут рассмотрены компании, которые так же являются потребителями серной кислоты.

Баланс производства и потребления

Баланс производства и потребления серной кислоты (без учета олеума) представлен на Рисунке (Рисунок 2) ниже.

Рисунок 2. Баланс производства и потребления серной кислоты в России, 2012‑2014 гг.

***

Источник: ГМЦ Росстата, ФТС РФ, оценка MegaResearch

В последние годы рынок серной кислоты в России характеризуется ***.

Структура и динамика потребления серной кислоты

Структура потребления серной кислоты по отраслям применения представлена на Рисунке (Рисунок 3) ниже.

Рисунок 3. Структура потребления серной кислоты по отраслям применения

Источник: ГМЦ Росстата, ФТС РФ, оценка MegaResearch

Как видно, львиная доля серной кислоты используется для производства минеральных удобрений. Следовательно, если будет расти производство минеральных удобрений, то будет расти и производство серной кислоты.

На Рисунке (Рисунок 4) представлена динамика объема потребления серной кислоты в России за период 2012‑2014 гг. в тысячах тонн.

Рисунок 4. Объем потребления серной кислоты, 2012‑2014 гг.

***

Источник: ГМЦ Росстата, ФТС РФ, оценка MegaResearch

Оценка рынка на среднесрочную перспективу 2015‑2018 г.

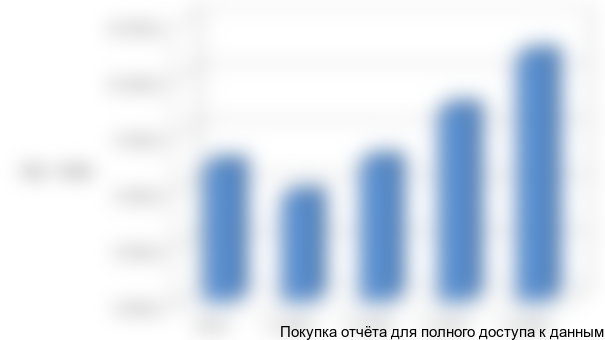

На рынке серной кислоты в последние годы наблюдается тенденция к снижению объема производства (2013 год: -6,7%), которая сохранилась и в 2014 г. (-3,9%).

За январь-март 2015 года было произведено 2 655,6 тыс. тонн серной кислоты в моногидрате (в т.ч. олеум), что на 2,2% ниже уровня аналогичного периода 2014 года.

В 2016 году объемы выпуска серной кислоты могут вырасти за счет запуска после реконструкции сернокислотного производства комбината ЗАО «Карабашмедь».

Прогноз объема рынка серной кислоты на среднесрочную перспективу 2015‑2018 гг.

Рисунок 5. Прогноз объема рынка серной кислоты на среднесрочную перспективу, 2015‑2018 гг.

Источник: ГМЦ Росстата, ФТС РФ, оценка MegaResearch

По оценке аналитиков MegaResearch в 2015 году планируется снижение объема рынка на **%. В период с 2016-2018 гг. прогнозируется планомерный рост объема рынка серной кислоты в **%.

По прогнозам уровень объема рынка серной кислоты достигнет ***.

АНАЛИЗ ПЕРЕВОЗОК СЕРНОЙ КИСЛОТЫ Ж/Д ТРАНСПОРТОМ В РОССИИ, 2012‑2014 ГГ.

Особенности перевозок серной кислоты ж/д транспортом в России

По ГОСТ 2184‑77 различают следующие виды технической серной кислоты:

контактную (улучшенную и техническую);

олеум (улучшенный и технический);

башенную;

регенерированную.

Модернизированную серную кислоту перевозят в железнодорожных цистернах из кислотостойкой стали с нанесением трафаретов «Улучшенная серная кислота», «Опасно», а также трафарета приписки.

Техническую серную кислоту первого и второго сортов, башенную и регенерированную кислоты транспортируют в железнодорожных сернокислотных цистернах, в том числе и в стальных контейнерах, стальных бочках по ГОСТ 6247.

Улучшенную серную кислоту транспортируют в железнодорожных цистернах из кислотостойкой стали с нанесением трафаретов «Улучшенная серная кислота», «Опасно», а также трафарета приписки. По согласованию с потребителем допускается транспортировать улучшенную серную кислоту по кислотопроводу из стали марки СтЗ по ГОСТ 380 или нержавеющей стали.

По согласованию с потребителем в период с 15 октября по 15 марта предприятиям-изготовителям, не снабжающим юг Украины, Крым, Молдавию, республики Средней Азии и юг Казахстана и другие аналогичные по климатическим условиям районы, и круглогодично предприятиям-изготовителям, расположенным в районах Урала (севернее Свердловска) и Крайнего Севера и снабжающим северные районы, допускается отгрузка улучшенной серной кислоты в сернокислых цистернах из стали марки СтЗ по ГОСТ 380.

Транспортировку Олеума осуществляют в специальных олеумных цистернах отправителя с утеплением или устройством для подогрева с нанесением трафаретов «Олеум» или «Олеум улучшенный», «Опасно», а также трафарета приписки.

Транспортировку технической серной кислоты осуществляют железнодорожным транспортом в цистернах и автомобильным транспортом в контейнерах и бочках, соответствуя правилам перевозки грузов, которые действуют на каждом виде транспорта.

Заполнение цистерн, контейнеров и бочек рассчитывают с учетом полного использования их емкости и объемного расширения продукта при возможном перепаде температуры в пути следования.

Не только перевозка серной кислоты, но и ее хранение должно осуществляться только в специальных емкостях, выполненных из стали или спецстали. Емкости для хранения могут быть нефутерованными, однако рекомендуется хранение в емкостях, футерованных любым кислотоустойчивым материалом: например, кислотоупорным кирпичом.

Техническая серная кислота первого и второго сортов, модернизированный и технический олеум, башенная и регенерированная кислоты должны храниться в емкостях из стали или спецстали, как нефутерованных, так и футерованных кислотоупорным кирпичом или кислотоустойчивым материалом.

Улучшенная серная кислота должна храниться у потребителя в чистых герметически закрытых емкостях из нержавеющей стали или емкостях из стали марки Ст3 по ГОСТ 380, футерованных кислотоупорными плиткой или кирпичом.

Модернизированную серную кислоту необходимо хранить у потребителя в чистых герметически закрытых емкостях из нержавеющей стали или стальных емкостях - марки Ст3 по ГОСТ 380, футерованных кислотоупорными плиткой или кирпичом.

Аккумуляторную серную кислоту наливают в специальные сернокислотные цистерны с нанесением трафаретов «Аккумуляторная серная кислота», «Опасно», а также трафарета приписки, в контейнеры из нержавеющей стали марки ЭИ-448 по ГОСТ 5632-72 и в контейнеры, которые внутри защищены фторопластом или в стеклянные бутыли. Стеклянные бутыли, необходимо закрывать стеклянными притертыми или навинчивающимися полиэтиленовыми или пластмассовыми крышками.

Цистерны перед заливом следует тщательно осматривать с внутренней стороны, они должны быть очищены от грязных остатков.

Особенности применения кислоты и тара для ее транспортировки:

аккумуляторная кислота – будучи разбавленной дистиллированной водой до концентрации 30‑40%, она служит электролитом в аккумуляторных батареях. Транспортируется в стеклянных бутылях, цистернах из нержавеющей стали;

особо чистая – для производства аналитических высокотехнологичных продуктов; тип транспортировки: в полимерной обрешетке;

химически чистая – для производства продукции с фасовкой в соответствующие марке кислоты стеклянные и кварцевые емкости;

серная кислота марки К – для изготовления специальной промышленной химии; транспортировка в цистернах из нержавеющей стали.

Объемы и динамика перевозки серной кислоты ж/д транспортом в России, 2012‑2014 гг.

Объем и динамика перевозок серной кислоты ж/д транспортом в России за 2012‑2014 гг. представлены на Рисунке (Рисунок 6) ниже.

Рисунок 6. Объем перевозок серной кислоты ж/д транспортом в России, 2012‑2014 гг.

***

Источник: база ж/д перевозок, оценка MegaResearch

В 2012 году объем внутренних перевозок серной кислоты составлял *** тыс. тонн. В 2014 году объем перевозок посредством железнодорожного транспорта увеличился и составил 2 649,51 тыс. тонн, что на 2,2% больше объема 2013 года.

Основными компаниями отправителями серной кислоты в 2014 году стали:

ОАО «СУМЗ» (объем отгрузок – 733,78 тыс. тонн);

***

***

Более подробно структура внутренних поставок серной кислоты рассмотрена в п.2.3.

Структура ж/д перевозок серной кислоты в России, 2012‑2014 г.

Данные в Таблицах (Таблица 6‑Таблица 14), представленных в п. 2.3.1.‑2.3.7., проранжированы по объему поставок 2014 года. Диаграммы, представленные в п.2.3.1.‑2.3.7. построены по объемам 8 основных регионов или компаний, доля которых в сумме составляет более **% от общего объема ж/д перевозок серной кислоты.

по типам используемого подвижного состава в разрезе видов серной кислоты

Структура ж/д перевозок серной кислоты в России по типам используемого подвижного состава в разрезе видов серной кислоты представлена в Таблице (Таблица 6) ниже.

Таблица 6. Типы используемого подвижного состава, 2012‑2014 гг.

|

Тип вагона |

2012 |

2013 |

2014 |

|||

|

Вес, тонн |

% |

Вес, тонн |

% |

Вес, тонн |

% |

|

|

5700 4-ОС ЦИСТЕРНА ДЛЯ НАЛИВНЫХ ГРУЗОВ |

||||||

|

5942 4-ОС ПЛАТФОРМА ДЛЯ КТК И КОЛ ТЕХНИКИ И КОНТЕЙН-ЦИСТЕРН |

||||||

|

0760 4-ОС ЦИСТЕРНА ДЛЯ СЕРНОЙ КИСЛОТЫ |

||||||

|

5404 4-ОС ПЛАТФОРМА С ДЛИНОЙ РАМЫ 13,4 М И БОЛЕЕ |

||||||

|

Прочие |

||||||

|

Общий итог |

||||||

Источник: база ж/д перевозок, оценка MegaResearch

по регионам назначения

Регионы назначения ж/д перевозок серной кислоты в 2012‑2014 гг. сведены в Таблице (Таблица 7) ниже.

Таблица 7. Регионы назначения ж/д перевозок серной кислоты, 2012‑2014 гг.

|

Регион назначения |

2012 |

2013 |

2014 |

|||

|

Объем поставок, тыс. тонн |

% от общего объема |

Объем поставок, тыс. тонн |

% от общего объема |

Объем поставок, тыс. тонн |

% от общего объема |

|

|

Вологодская область |

||||||

|

Ленинградская область |

||||||

|

Самарская область |

||||||

|

Ставропольский край |

||||||

|

**** |

||||||

|

*** |

||||||

|

*** |

||||||

|

Всего |

||||||

Источник: база ж/д перевозок, оценка MegaResearch

Основным регионом назначения ж/д перевозок серной кислоты в 2014 году является Вологодская область, объем поставок составил ** тыс. тонн. Этот показатель на **% выше уровня поставок 2013 года.

Полная информация представлена в готовой версии отчета

Рисунок 7. Структура ж/д перевозок серной кислоты по регионам получения, 2012 г.

Источник: база ж/д перевозок, оценка MegaResearch

Как отмечалось выше, основным регионом поставок серной кислоты ж/д транспортом в 2012 году была ***

Структура ж/д перевозок серной кислоты по 8 основным регионам получения за 2013 год представлена на Рисунке (Рисунок 8) ниже (доля представленных регионов в сумме составляет более 60% от общего объема перевозок).

Рисунок 8. Структура ж/д перевозок серной кислоты по регионам получения, 2013 г.

***

Источник: база ж/д перевозок, оценка MegaResearch

по регионам отправления

Региона отправления серной кислоты ж/д транспортом в 2012‑2014 гг. представлены в Таблице (Таблица 9).

Таблица 9. Регионы отправления ж/д перевозок серной кислоты, 2012‑2014 гг.

|

Регион отправления |

2012 |

2013 |

2014 |

|||

|

Объем поставок, тыс. тонн |

% от общего объема |

Объем поставок, тыс. тонн |

% от общего объема |

Объем поставок, тыс. тонн |

% от общего объема |

|

|

Свердловская область |

||||||

|

Челябинская область |

||||||

|

Тульская область |

||||||

|

Самарская область |

||||||

|

Мурманская область |

||||||

|

Рязанская область |

||||||

|

Оренбургская область |

||||||

|

Алтайский край |

||||||

|

Нижегородская область |

||||||

|

Республика Северная Осетия-Алания |

||||||

|

Ярославская область |

||||||

|

Пермский край |

||||||

|

Саратовская область |

||||||

|

Ленинградская область |

||||||

|

Иркутская область |

||||||

|

Забайкальский край |

||||||

|

Омская область |

||||||

|

Московская область |

||||||

|

Вологодская область |

||||||

|

Кемеровская область |

||||||

|

Другие |

||||||

|

Всего |

||||||

Источник: база ж/д перевозок, оценка MegaResearch

Свердловская, Челябинская, Тульская и Самарская области являются основными регионами отправления серной кислоты ж/д транспортом.

На Рисунке (Рисунок 10) представлена структура ж/д перевозок серной кислоты по 8 основным регионам отправления за 2012 год (доля представленных регионов в сумме составляет более **% от общего объема перевозок).

Рисунок 10. Структура ж/д перевозок серной кислоты по регионам отправления, 2012 г.

***

Источник: база ж/д перевозок, оценка MegaResearch

типам используемого подвижного состава

В Таблице (Таблица 11) представлены типы используемого подвижного состава ж/д перевозок серной кислоты за период 2012‑2014 гг.

Таблица 11. Типы используемого подвижного состава ж/д перевозок серной кислоты, 2012‑2014 гг.

|

Тип вагона |

2012 |

2013 |

2014 |

||||

|

Объем поставок, тыс. тонн |

% от общего объема |

Объем поставок, тыс. тонн |

% от общего объема |

Объем поставок, тыс. тонн |

% от общего объема |

||

|

крытый |

|||||||

|

платформа |

|||||||

|

цистерна |

|||||||

|

прочие |

|||||||

|

Общий итог |

|||||||

Источник: база ж/д перевозок, оценка MegaResearch

В соответствии с нуждами и запросами потребителей серную кислоту разливают в тару различной емкости и разного устройства. На дальние расстояния серную кислоту большей частью перевозят в железнодорожных цистернах грузоподъемностью до ** тонн. При отправке небольших партий серной кислоты местным потребителям пользуются автоцистернами, контейнерами, стальными бочками вместимостью от ** тонны или стеклянными бутылями емкостью от 30 до 45 литров.

Серная кислота перевозится в специальных цистернах, имеющих отличительную окраску и трафареты.

Отличительная окраска цистерн для перевозки серной кислоты:

вдоль котла цистерны с обеих сторон наносится желтая полоса шириной 500 мм, а на торцевых днищах - то же краской квадрат размером 1×1 м;

на квадратах центральной части поясных полос с обеих сторон котла в зависимости от того, под какую кислоту предназначена цистерна, наносятся черной краской следующие трафареты (высота букв 150 мм).

по компаниям-грузоотправителям

Сводная таблица по компаниям‑грузоотправителям представленных на рынке ж/д перевозок серной кислоты в России представлена в Таблице (Таблица 12). Все данные ранжированы по объему отгрузок 2014 года.

Таблица 12. Сводная таблица структуры ж/д перевозок серной кислоты по компаниям‑грузоотправителям, 2012‑2014 гг.

|

Наименование компании |

2012 |

2013 |

2014 |

|||

|

Вес, тыс. тонн |

% |

Вес, тыс. тонн |

% |

Вес, тыс. тонн |

% |

|

|

ОАО «СУМЗ» |

||||||

|

ЗАО «РН-Транс» |

||||||

|

ОАО «ЧЦЗ» |

||||||

|

*** |

||||||

|

**** |

||||||

|

*** |

||||||

|

*** |

||||||

|

Другие |

||||||

|

Всего |

||||||

Источник: база ж/д перевозок, оценка MegaResearch

ОАО «СУМЗ» в 2012 году ж/д транспортом отгрузил ** тыс. тонн серной кислоты. По данным годового отчета ОАО «СУМЗ» в 2012 году отгрузил потребителям ** тыс. тонн. Всего на предприятии за 2012 год было произведено ** тыс. тонн серной кислоты.

Полная информация представлена в готовой версии отчета

по компаниям-операторам

Сводная таблица по компаниям‑операторам представленных на рынке ж/д перевозок серной кислоты в России представлена в Таблице (Таблица 13). Все данные ранжированы по объему отгрузок 2014 года.

Таблица 13. Сводная таблица структуры ж/д перевозок серной кислоты по компаниям‑операторам, 2012‑2014 гг.

|

Наименование компании |

2012 |

2013 |

2014 |

|||||

|

Вес, тыс. тонн |

% |

Вес, тыс. тонн |

% |

Вес, тыс. тонн |

% |

|||

|

ОАО «СУМЗ» |

||||||||

|

ЗАО «РН-Транс» |

||||||||

|

ОАО «ЧЦЗ» |

||||||||

|

ОАО «Святогор» |

||||||||

|

|

||||||||

|

Другие |

||||||||

|

Итого |

||||||||

Источник: база ж/д перевозок, оценка MegaResearch

На первом месте по перевозке серной кислоты ж/д транспортом среди компаний‑операторов ОАО «СУМЗ» с объемом перевозок 401,81 тыс. тонн. На втором месте ОАО «ЧЦЗ» - объем подставок - 198,97 тыс. тонн серной кислоты.

Структура ж/д перевозок серной кислоты по 8 основным компаниям‑операторам за 2012 год представлена на Рисунке (Рисунок 16) ниже (доля представленных компаний‑операторов в сумме составляет более **% от общего объема перевозок).

Рисунок 16. Структура ж/д перевозок серной кислоты по компаниям‑операторам, 2012 г.

***

Источник: база ж/д перевозок, оценка MegaResearch

На долю ОАО «ЧЦЗ» в 2012 году пришлось **% объема перевозок серной кислоты ж/д транспортом. ОАО «Святогор» осуществил перевозку **% общего объема перевозок серной кислоты.

Структура ж/д перевозок серной кислоты по 8 основным компаниям‑операторам за 2013 год представлена на Рисунке (Рисунок 17) ниже (доля представленных компаний‑операторов в сумме составляет более **% от общего объема перевозок).

Полная информация представлена в готовой версии отчета

по компаниям-собственникам вагонов

Сводная таблица по компаниям‑собственникам вагонов представленных на рынке ж/д перевозок серной кислоты в России представлена в Таблице (Таблица 14). Все данные ранжированы по объему отгрузок 2014 года.

Таблица 14. Сводная таблица структуры ж/д перевозок серной кислоты по компаниям‑собственникам вагонов, 2012‑2014 гг.

|

Наименование компании |

2012 |

2013 |

2014 |

|||

|

Вес, тыс. тонн |

% |

Вес, тыс. тонн |

% |

Вес, тыс. тонн |

% |

|

|

ОАО «СУМЗ» |

||||||

|

ОАО «ЧЦЗ» |

||||||

|

ОАО «Святогор» |

||||||

|

Другие |

||||||

|

Итого |

||||||

Источник: база ж/д перевозок, оценка MegaResearch

Основными собственниками вагонов представленных на рынке ж/д перевозок серной кислоты в 2012 году были ОАО «СУМЗ», ОАО «ЧЦЗ», ОАО «Святогор», ОАО «Электроцинк».

В 2013 году ОАО «СУМЗ» осуществил перевозку серной кислоты на собственных вагонах в объеме ** тыс. тонн, ОАО «Святогор» - ** тыс. тонн.

Структура ж/д перевозок серной кислоты по 8 основным компаниям‑собственникам вагонов за 2012 год представлена на Рисунке (Рисунок 19) (доля представленных компаний‑собственников вагонов в сумме составляет более **% от общего объема перевозок).

Рисунок 19. Структура ж/д перевозок серной кислоты по компаниям‑собственникам вагонов, 2012 г.

***

Источник: база ж/д перевозок, оценка MegaResearch

Структура ж/д перевозок серной кислоты по 8 основным компаниям‑собственникам вагонов за 2013 год представлена на Рисунке (Рисунок 20) ниже (доля представленных компаний‑собственников вагонов в сумме составляет более **% от общего объема перевозок).

Общая величина и структура парка подвижного состава компаний, крупнейших участников рынка перевозок серной кислоты в России, 2014 г.

Рейтинг крупнейших участников рынка перевозок серной кислоты

В Таблице (Таблица 15) представлен рейтинг (ТОП‑15) крупнейших участников рынка перевозок серной кислоты в 2014 году.

Таблица 15. Рейтинг участников рынка перевозок серной кислоты, 2014 г.

|

№ п/п |

Наименование компании |

Объем перевозок серной кислоты, тыс. тонн |

Доля в общем объеме перевозок серной кислоты, % |

|

1 |

ОАО «СУМЗ» |

||

|

2 |

ЗАО «РН-Транс» |

||

|

3 |

|||

|

4 |

|||

|

5 |

|||

|

6 |

|||

|

7 |

|||

|

8 |

|||

|

9 |

|||

|

10 |

|||

|

11 |

|||

|

12 |

|||

|

13 |

|||

|

14 |

|||

|

15 |

|||

|

Другие |

|||

|

Общий итог |

Источник: база РЖД, оценка MegaResearch

Подробно профили крупнейших участников рынка рассмотрены в п. 2.4.2.

Профили крупнейших участников рынка перевозок серной кислоты

В Таблице (Таблица 16) представлена структура ж/д перевозок серной кислоты крупнейших участников рынка по типам вагонов.

Таблица 16. Структура ж/д перевозок серной кислоты крупнейших участников рынка по типам вагонов, тонн

***

Источник: оценка MegaResearch , база ж/д перевозо

Структура вагонного парка крупнейших участников рынка перевозок серной кислоты

В Таблице (Таблица 18) представлена структура вагонного парка крупнейших участников рынка перевозок серной кислоты.

Таблица 18. Структура вагонного парка крупнейших участников рынка перевозок серной кислоты, штук

|

Наименование компании |

Цистерны |

Платформы |

|

ОАО «СУМЗ» |

||

|

ЗАО «РН-Транс» |

||

|

ОАО «ЧЦЗ» |

||

Источник: оценка MegaResearch , база ж/д перевозок

В начале 2014 года общий парк грузовых вагонов Российской Федерации составил **тыс. единиц подвижного состава и принадлежал более чем ** собственникам 0 . По другим данным в 2014 году общий парк грузовых вагонов Российской Федерации составлял ** тыс. вагонов. Основой парка являются полувагоны – около **% общего парка, на втором месте цистерны – около **% и платформы – около **%.

Планы развития крупнейших участников рынка перевозок серной кислоты

Полная информация представлена в готовой версии отчета

ВЫВОДЫ

Объем производства серной кислоты на российском рынке составляет около 10 млн. тонн, в 2014 году этот показатель составил ** тыс. тонн. Наибольшее количество кислоты производится в ** федеральном округе – **%, около **% в Приволжском и **% в Уральском округах. Основной сферой потребления серной кислоты является производство минеральных удобрений (около 71%). Кроме того, она широко применяется в нефтехимии, металлообработке, кожевенной, пищевой и текстильной промышленности.

Полная информация представлена в готовой версии отчета

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Кислоты/ соли/ спирты/ эфиры»

Андрей специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.