Анализ российского рынка каустического магнезита: темпы роста возвращаются к докризисным

Отечественное производство удовлетворяет потребности внутреннего рынка в каустическом магнезите на 97%, в страну ввозятся только марки с наиболее высоким содержанием оксида магния (90% и выше) в относительно небольших объемах. Выпускаемый в России каустический магнезит потребляется в основном отраслями промышленности, которые продемонстрировали высокую устойчивость к кризису, вызванному пандемией коронавируса, поэтому спрос на него в 2020 году был достаточно стабильным. По итогам года объем рынка может немного сократиться, однако в ближайшей перспективе аналитики ожидают его восстановления и дальнейшего роста.

Предмет исследования

Каустический магнезит — светлый порошок тонкого помола, быстро твердеет при взаимодействии с некоторым видами солей магния, хорошо сцепляется с волокнистыми материалами, например древесными или асбестовыми. Благодаря своим свойствам применяется как связующее при производстве теплоизоляционных материалов — фибролита (на основе древесной стружки) или ксилолита (на основе опилок), огнеупоров, удобрений и других товаров массового спроса.

Необходимо отметить, что альтернативным видом магнезиального связующего является каустический доломит, который имеет аналогичные свойства, но изготавливается из другого сырья. Однако его потребление в России практически отсутствует, а природный доломит перерабатывается на сырой порошок, крошку или муку. Поэтому в данном исследовании рассматривается именно рынок каустического магнезита.

Производство каустического магнезита в России и анализ конкуренции на рынке

По оценке аналитиков, ситуацию на рынке определяют два основных производителя:

- ПАО «Комбинат «Магнезит» — крупнейшее производство огнеупоров, обеспечивает весь цикл работ от добычи сырья до изготовления конечной продукции. Выпускает каустический магнезит с 2006 года. Производственные мощности оцениваются в 90–100 тыс. тонн в год.

- ООО «ЧТЗ-Экспорт». Предприятие основано в 2005 году и выпускает каустический магнезит марок ПМК-83 и ПМК-87 объемом до 12 000 тонн в год. Кроме этого, производит трубы и горно-шахтное оборудование.

ПАО «Магнезит» в силу значительно более высоких производственных показателей обеспечивает 85% внутреннего потребления каустического магнезита в России в натуральном выражении. Около 12% приходится на ООО «ЧТЗ-Экспорт», оставшиеся 3% распределяются между рядом дистрибьютеров и торговых компаний. Таким образом, рынок является высококонцентрированным и характеризуется низким уровнем конкуренции, т. к. правила игры задает один крупный игрок.

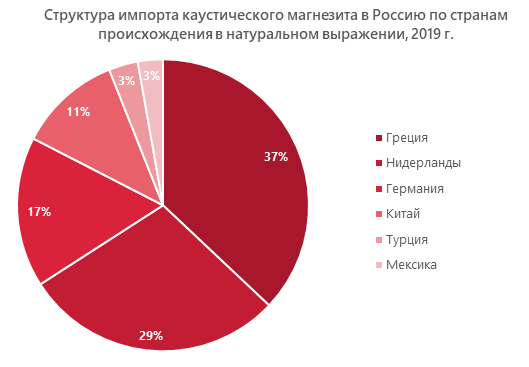

Анализ импорта каустического магнезита в Россию в 2019 году

По данным таможенной статистики, каустический доломит в 2019 году в Россию не ввозился, что в очередной раз подтверждает вывод о том, что этот связующий материал спросом не пользуется.

Поставки каустического магнезита зафиксированы из ряда европейских стран (больше всего из Греции, Нидерландов и Германии), а также из Китая, Турции и Мексики. В стоимостном выражении доля Германии значительно выше, чем в натуральном, а доля Греции — ощутимо ниже, что говорит о существенной разнице цен на продукцию, ввозимую из этих стран. Это может объясняться тем, что из Германии поступает более дорогой каустический магнезит с массовым содержанием действующего вещества 97%. Доли Китая в натуральном и стоимостном выражении практически совпадают.

Стоит также отметить, что по данным международной таможенной статистики импорт каустического магнезита в Россию из стран Таможенного союза (Беларусь, Казахстан) отсутствует.

Анализ таможенных деклараций показывает, что в Россию поставляется каустический магнезит с характеристиками, отличными от отечественного (массовая доля вещества не менее 90%). Минеральное связующее поступает в адрес нескольких крупных компаний, часть из которых используют его в собственном производстве и перепродажей на постоянной основе не занимаются.

Оценка объема экспорта

Объем экспорта каустического магнезита из России примерно в 5 раз превышает объем импорта, что говорит о высоком уровне самообеспеченности и отсутствии импортозависимости изучаемого рынка.

Главные направления экспорта — страны Таможенного союза (Беларусь и Казахстан), СНГ, Венгрия и Финляндия. Основной потребитель российского каустического магнезита — Украина, доля которой в общем объеме экспорта составляет почти 50%. Доли стран в натуральном и стоимостном выражении отличаются незначительно, что говорит о примерном равенстве цен в большинстве поставок.

В основном на экспорт уходит каустический магнезит российского производства следующих марок:

- ПМК-75;

- ПМК-83;

- DTMC-83 (аналог ПМК-83);

- DTMR-84;

- DALPOR P85S.

Цифры в маркировке указывают на массовую долю оксида магния (действующего вещества). Таким образом видно, что Россия экспортирует менее концентрированные, а значит, и менее дорогие марки каустического магнезита, чем ввозит из-за рубежа.

Структура потребления каустического магнезита в России

Каустический магнезит относится к группе магнезиальных вяжущих. Основными отраслями — потребителями каустического магнезита являются:

- строительная отрасль — производство строительных материалов;

- металлургическая промышленность;

- стекольная промышленность;

- химическая промышленность;

- сельское хозяйство — производство удобрений.

Перспективы развития рынка до 2023 г.

Разнообразие сфер применения каустического магнезита способствует поддержанию достаточно стабильного уровня потребления этого материала. Развитие металлургической отрасли, рост объема ввода жилья и улучшение состояния химической промышленности в последние годы заметно повлияли на рост спроса на изучаемом рынке.

Ограничения, связанные с распространением вируса COVID-19, оказали определенное воздействие на состояние дел в основных потребляющих отраслях, но критических изменений они не вызвали:

- Представители крупных металлургических и сельскохозяйственных предприятий отметили, что снижение их выручки было небольшим и к середине года объемы продаж вернулись на докризисный уровень.

- Такая же ситуация сложилась и в химической промышленности и особенно в сегменте производства удобрений, которое по итогам трех кварталов 2020 года выросло на 3,5% относительно прошлогоднего уровня.

- Несколько больше пострадала строительная отрасль, которая столкнулась с остановкой работ на многих крупных объектах в мае 2020 г. Тем не менее эксперты прогнозируют, что по итогам года в целом объем строительства в России останется на уровне 2019 г.

По оценкам аналитиков, рынок каустического магнезита по итогам 2020 года может показать небольшое снижение (не более 5%), однако даже в этом случае в дальнейшем он быстро восстановит потерянные позиции. Положительная динамика основных отраслей потребления этого материала позволяет со значительной долей вероятности утверждать, что начиная с 2021 года рынок вернется к докризисным темпам роста.

Ольга специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.