Исследование рынка белой сажи в РФ, Республике Казахстан и Китае

- Год выхода отчёта: 2018

Оглавление

ГЛАВА I. Рынок белой сажи в Российской Федерации 13

1. Общая информация по рынку белой сажи в Российской Федерации 13

1.1. Основные характеристики исследуемой продукции 13

1.2. Основные характеристики анализируемого рынка 14

1.3. Оценка объема и динамики рынка, 2015-2017. 15

1.4. Оценка текущих тенденций рынка 17

1.5. Внешние и внутренние факторы, влияющие на рынок 18

1.6. Оценка структуры рынка, 2017 20

1.6.1. по крупнейшим игрокам 20

1.6.2. по сегментам потребления 21

2. Анализ внешнеторговых поставок на рынке белой сажи в РФ 23

2.1. Объем и динамика импорта, 2015-2017 гг. 23

2.2. Структура импорта, 2017г. 25

2.2.1. по странам производителям 25

2.2.2. по компаниям производителям 26

2.2.3. по компаниям получателям 27

2.3. Средние цены импорта, 2015-2017 гг. 29

2.4. Объем и динамика экспорта, 2015 — 2017 гг. 30

2.5. Структура экспорта, 2017: 32

2.5.1. по странам назначения 32

2.5.2. по компаниям производителям 33

2.5.3. по компаниям получателям 34

2.6. Средние цены экспорта, 2015-2017 гг. 35

3. Конкурентный анализ на рынке белой сажи в Российской Федерации. 37

3.1. Оценка объема и динамики производства, 2015-2017 гг. 37

3.2. Крупнейшие игроки (производители/дистрибьюторы), представленные на рынке, ТОП-5. 38

3.2.1. профиль компании (наименование, местоположение, контактные данные, краткое описание) 38

3.2.2. оценка объема и динамики производства/продаж, 2015-2017 43

3.2.3. текущие цены на белую сажу 43

3.2.4. каналы сбыта и география поставок 45

3.3. Факторы успеха ведущих игроков рынка 46

4. Анализ потребления на рынке белой сажи в Российской Федерации 48

4.1. Насыщенность рынка 48

4.2. Основные потребительские группы 48

4.3. Крупнейшие потребители, представленные на рынке, ТОП-10 50

4.3.1. профиль компании (наименование, местоположение, контактные данные, краткое описание) 50

4.3.2. оценка объема и динамики потребления, 2015-2017 гг. 62

4.3.3. каналы закупки белой сажи 63

5. Выводы и рекомендации 65

5.1. Барьеры, существующие на рынке 65

5.2. Законодательное регулирование и государственные программы 65

5.3. Перспективы и прогноз развития рынка на 2018-2023 гг. 66

5.4. Оценка перспектив выхода на рынок нового игрока из Республики Казахстан 68

5.5. Ключевые выводы по исследованию 68

ГЛАВА II. Рынок белой сажи в Республике Казахстан 70

6. Общая информация по рынку белой сажи в Республике Казахстан, 2015-2017 70

6.1 Основные характеристики анализируемого рынка. 70

6.2 Оценка объема и динамики рынка, 2015-2017 71

6.3 Оценка текущих тенденций на рынке 72

6.4 Внешние и внутренние факторы, влияющие на рынок 72

6.5 Оценка структуры рынка, 2017 г. 73

6.5.1 по крупнейшим игрокам 73

6.5.2 по сегментам потребления 74

7. Анализ внешнеторговых поставок на рынке белой сажи в РК 76

7.1 Объем и динамика импорта, 2015 — 2017 76

7.2 Структура импорта, 2017 г. 77

7.2.1 по странам - производителям 77

7.2.2 по компаниям - производителям 79

7.3 Средние цены импорта, 2015-2017 79

8. Конкурентный анализ на рынке белой сажи в Республике Казахстан 81

8.1 Крупнейшие игроки (производители/дистрибьюторы), представленные на рынке, ТОП-5 81

8.1.1 профиль компании 81

8.1.2 оценка объема и динамики производства/продаж, 2015-2017 83

8.1.3 текущие цены на белую сажу 83

8.1.4 каналы сбыта и география поставок 84

8.2 Факторы успеха ведущих игроков рынка 85

9. Анализ потребления на рынке белой сажи в Республике Казахстан, 2015-2017 86

9.1 Крупнейшие потребители, представленные на рынке 86

9.1.1 профиль компании 86

9.1.2 оценка объема и динамики потребления, 2015-2017 92

9.1.3 каналы закупки белой сажи 93

10. Выводы и рекомендации 95

10.1 Барьеры, существующие на рынке 95

10.2 Законодательное регулирование и государственные программы 95

10.3 Перспективы и прогноз развития рынка на 2018-2023 96

10.4 Оценка перспектив выхода на рынок нового игрока 97

10.5 Ключевые выводы по исследованию 98

ГЛАВА III. Рынок белой сажи в Китае 99

11. Общая информация по рынку белой сажи в Китае, 2015-2017 гг. 99

11.1 Основные характеристики анализируемого рынка 99

11.2 Оценка объема и динамики рынка, 2015-2017. 99

11.3 Оценка текущих тенденций рынка 101

11.4 Внешние и внутренние факторы, влияющие на рынок 102

11.5 Оценка структуры рынка, 2017 103

11.5.1 по крупнейшим игрокам 103

11.5.2 по сегментам потребления 104

12. Анализ внешнеторговых поставок на рынке белой сажи в Китае, 2015-2017 гг. 106

12.1 Объем и динамика импорта, 2015-2017 гг. 106

12.2 Структура импорта, 2017г. 107

12.2.1 по странам производителям 107

12.2.2 по компаниям получателям 109

12.3 Крупнейшие импортеры, ТОП-10 111

12.3.1 профиль компании 111

12.3.2 Объем и динамика импорта, 2015-2017 гг. 114

12.4 Средние цены импорта, 2015-2017 гг. 115

12.5 Объем и динамика экспорта, 2015 — 2017 гг. 116

13. Конкурентный анализ на рынке белой сажи в Китае, 2015-2017 гг. 120

13.1 Крупнейшие производители, представленные на рынке, ТОП-10. 120

13.1.1 Профиль компании 120

13.1.2 оценка объема и динамики производства/продаж, 2015-2017 125

13.1.3 текущие цены на белую сажу 126

14. Анализ потребления на рынке белой сажи в Китае, 2015-2017 гг. 128

14.1 Крупнейшие потребители, представленные на рынке, ТОП-30 128

14.1.1 профиль компании 128

15. Выводы и рекомендации 139

15.1 Барьеры, существующие на рынке 139

15.2 Законодательное регулирование и государственные программы 139

15.3 Перспективы и прогноз развития рынка на 2018-2023 гг. 140

15.4 Оценка перспектив выхода на рынок нового игрока из Республики Казахстан 142

15.5 Ключевые выводы по исследованию 142

Перечень иллюстраций (диаграммы, схемы, рисунки)

Рисунок 1. Объем рынка белой сажи в России, 2015-2017 гг. 17

Рисунок 2. Доли ТОП-10 компаний-производителей на российском рынке белой сажи в 2017 г. в натуральном/товарном выражении 20

Рисунок 3. Оценочная структура потребления белой сажи на российском рынке в 2017 г. по отраслям в натуральном выражении 22

Рисунок 4. Объем импорта белой сажи в Россию, 2015-2017 гг., в натуральном выражении 24

Рисунок 5. Объем импорта белой сажи в Россию, 2015-2017 гг., в денежном выражении 24

Рисунок 6. Структура импорта белой сажи в Россию по странам-производителям в 2017 г., в натуральном выражении 25

Рисунок 7. Структура импорта белой сажи в Россию по производителям в 2017 г., в натуральном выражении 26

Рисунок 8. Структура импорта белой сажи в Россию по получателям в 2017 г., в натуральном выражении 28

Рисунок 9. Средние цены импорта белой сажи в Россию, 2015-2017 гг. 30

Рисунок 10. Объем экспорта белой сажи из России, 2015-2017 гг., в натуральном выражении 31

Рисунок 11. Объем экспорта белой сажи из России, 2015-2017 гг., в денежном выражении 31

Рисунок 12. Структура экспорта белой сажи из России по странам назначения в 2017 г., в натуральном выражении 32

Рисунок 13. Структура экспорта белой сажи из России по производителям в 2017 г., в натуральном выражении 33

Рисунок 14. Структура экспорта белой сажи из России по получателям в 2017 г., в натуральном выражении 34

Рисунок 15. Средние цены экспорта белой сажи из России, 2015-2017 гг. 36

Рисунок 16. Объем производства белой сажи в России, 2015-2017 гг. 38

Рисунок 17. Основные потребительские группы на российском рынке белой сажи в 2017 г., в натуральном выражении 49

Рисунок 18. Прогноз развития рынка белой сажи в России в 2018 – 2023 гг., тонн 67

Рисунок 19. Динамика потребления белой сажи в Казахстане, в натуральном выражении 71

Рисунок 20. Структура рынка белой сажи в Казахстане по крупнейшим игрокам в 2017 г., в натуральном выражении 74

Рисунок 21. Структура рынка белой сажи в Казахстане по сегментам потребления в 2017 г., в натуральном выражении 75

Рисунок 22. Объем импорта белой сажи в Казахстан, 2015-2017 гг., в натуральном выражении 76

Рисунок 23. Объем импорта белой сажи в Казахстан, 2015-2017 гг., в денежном выражении 77

Рисунок 24. Структура импорта белой сажи в Казахстан по странам-производителям в 2017 г., в натуральном выражении 78

Рисунок 25. Структура импорта белой сажи в Казахстан по производителям в 2017 г., в натуральном выражении 79

Рисунок 26. Средние цены импорта белой сажи в Казахстан, 2015-2017 гг. 80

Рисунок 27. Прогноз развития рынка белой сажи в Казахстане в 2018 – 2023 гг., тонн 97

Рисунок 28. Объем рынка белой сажи в Китае, 2015-2017 гг. 100

Рисунок 29. Структура рынка белой сажи в Китае по крупнейшим игрокам в 2017 г., в натуральном выражении 104

Рисунок 30. Структура рынка белой сажи в Китае по сегментам потребления в 2017 г., в натуральном выражении 105

Рисунок 31. Объем импорта белой сажи в Китай, 2015-2017 гг., в натуральном выражении 106

Рисунок 32. Объем импорта белой сажи в Китай, 2015-2017 гг., в денежном выражении 107

Рисунок 33. Структура импорта белой сажи в Китай по странам-производителям в 2017 г., в натуральном выражении 108

Рисунок 34. Структура импорта белой сажи в Китай по получателям в 2017 г., в натуральном выражении 109

Рисунок 35. Средние цены импорта белой сажи в Китай, 2015-2017 гг. 116

Рисунок 36. Объем экспорта белой сажи из Китая, 2015-2017 гг., в натуральном выражении 117

Рисунок 37. Объем экспорта белой сажи из Китая, 2015-2017 гг., в денежном выражении 117

Рисунок 38. Средние цены экспорта белой сажи из Китая, 2015-2017 гг. 118

Рисунок 39. Структура экспорта белой сажи из Китая по экспортерам в 2017 г., в натуральном выражении 119

Рисунок 40. Прогноз развития рынка белой сажи в Китае в 2018 – 2023 гг., тонн 141

Перечень таблиц

Таблица 1. Основные характеристики белой сажи 14

Таблица 2. Объем и динамика рынка белой сажи в РФ, 2015-2017 гг. 16

Таблица 3. Прогноз развития экономических факторов в России, 2018-2020 гг. 18

Таблица 4. Прогноз среднегодового курса рубля по отношению к доллару США, 2018-2023 гг. 19

Таблица 5. Объем импорта белой сажи в Россию, 2015-2017 гг. 23

Таблица 6. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по странам происхождения в 2017 г. 25

Таблица 7. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по компаниям-производителям в 2017 г. 27

Таблица 8. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по компаниям получателям в 2017 г. 28

Таблица 9. Оценка средних цен импорта белой сажи в Россию, 2015-2017 гг. 29

Таблица 10. Объем экспорта белой сажи из России, 2015-2017 гг. 30

Таблица 11. Объемы (в натуральном и стоимостном выражении) и цены экспорта белой сажи по странам назначения в 2017 г. 32

Таблица 12. Объемы (в натуральном и стоимостном выражении) и цены экспорта белой сажи по компаниям-производителям в 2017 г. 33

Таблица 13. Объемы (в натуральном и стоимостном выражении) и цены экспорта белой сажи по компаниям получателям в 2017 г. 34

Таблица 14. Оценка средних цен экспорта белой сажи из России, 2015-2017 гг. 35

Таблица 15. Объем производства белой сажи российскими компаниями, 2015-2017 гг. 37

Таблица 16. Объемы поставок белой сажи на российский рынок ведущими мировыми производителями в 2017 г. 40

Таблица 17. Объем поставок белой сажи ведущими игроками рынка в России, 2015-2017 гг. 43

Таблица 18. Текущие цены на белую сажу 44

Таблица 19. Каналы сбыта и география поставок белой сажи крупнейших производителей 45

Таблица 20. Факторы успеха ведущих игроков рынка 46

Таблица 21. Общая профильная информация о компании ООО «Пирелли Тайр Руссия» 51

Таблица 22. Общая профильная информация о компании ООО «Нокиан Тайерс» 52

Таблица 23. Общая профильная информация о компании АО «Балтийская Группа» 52

Таблица 24. Общая профильная информация о компании ...

Таблица 25. Общая профильная информация о компании ...

Таблица 26. Общая профильная информация о компании ...

Таблица 27. Общая профильная информация о компании ...

Таблица 28. Общая профильная информация о компании ...

Таблица 29. Общая профильная информация о компании ...

Таблица 30. Общая профильная информация о компании ...

Таблица 31. Общая профильная информация о компании ...

Таблица 32. Общая профильная информация о компании ...

Таблица 33. Общая профильная информация о компании ...

Таблица 34. Общая профильная информация о компании ...

Таблица 35. Общая профильная информация о компании ...

Таблица 36. Объем потребления белой сажи компаниями РФ, 2015-2017гг. 62

Таблица 37. Каналы закупки белой сажи крупнейшими потребителями 63

Таблица 38. Оценка развития рынка белой сажи в России в 2017 – 2023 гг. 67

Таблица 39. Динамика объема рынка белой сажи в Республике Казахстан, в натуральном выражении 71

Таблица 40. Объем импорта белой сажи в Казахстан, 2015-2017 гг. 76

Таблица 41. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по странам происхождения в 2017 г. 78

Таблица 42. Оценка средних цен импорта белой сажи в Казахстан, 2015-2017 гг. 79

Таблица 43. Общая профильная информация о компании АО «Башкирская Содовая Компания» 81

Таблица 44. Общая профильная информация о компании ТОО «РеактивСнаб» 82

Таблица 45. Объем поставок белой сажи зарубежных производителей в Казахстан, 2015-2017 гг. 83

Таблица 46. Текущие цены на белую сажу от АО «Башкирская Содовая Компания» 84

Таблица 47. Каналы сбыта и география поставок белой сажи крупнейших игроков рынка 84

Таблица 48. Факторы успеха основных игроков рынка 85

Таблица 49. Общая профильная информация о компании АО НАК «Казатомпром» 86

Таблица 50. Общая профильная информация о компании ТОО «Smash Ltd.» 87

Таблица 51. Общая профильная информация о компании АО «Химфарм» 88

Таблица 52. Общая профильная информация о компании ...

Таблица 53. Общая профильная информация о компании ...

Таблица 54. Общая профильная информация о компании ...

Таблица 55. Общая профильная информация о компании ...

Таблица 56. Общая профильная информация о компании ...

Таблица 57. Общая профильная информация о компании ...

Таблица 58. Общая профильная информация о компании ...

Таблица 59. Общая профильная информация о компании ...

Таблица 60. Объем потребления белой сажи компаниями Казахстана, 2015-2017 гг. 93

Таблица 61. Каналы закупки белой сажи крупнейшими потребителями 93

Таблица 62. Прогноз развития рынка белой сажи в Казахстане в 2018 – 2023 гг. 96

Таблица 63. Объем и динамика рынка белой сажи в Китае, 2015-2017 гг. 100

Таблица 64. Прогноз развития ВВП в Китае, 2018-2022 гг. 102

Таблица 65. Прогноз уровня инфляции в Китае, 2018-2023 гг. 103

Таблица 66. Объем импорта белой сажи в Китай, 2015-2017 гг. 106

Таблица 67. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по странам происхождения в 2017 г. 108

Таблица 68. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по компаниям получателям в 2017 г. 110

Таблица 69. Объемы импорта по импортерам белой сажи в Китае в 2017 г. 115

Таблица 70. Оценка средних цен импорта белой сажи в Китай, 2015-2017 гг. 115

Таблица 71. Объем экспорта белой сажи из Китая, 2015-2017 гг. 116

Таблица 72. Объем производства белой сажи ведущими производителями в Китае, 2015-2017 гг. 125

Таблица 73. Текущие цены на белую сажу 126

Таблица 74. Прогноз развития рынка белой сажи в Китае в 2018 – 2023 гг. 141

Общая информация по рынку белой сажи в Российской Федерации, 2015-2017гг.

Основные характеристики исследуемой продукции

В данном разделе отчета представлена общая справочная информация об исследуемой в ходе проекта продукции. Формировался данный раздел на основании информации, содержащейся в открытых источниках, целью данного раздела является общее первичное ознакомление с товаром, рынок которого исследуется в рамках данного отчета.

Диоксид кремния (оксид кремния (IV), кремнезём, SiO2) – это бесцветные кристаллы, с температурой плавления 1713-1728°C, обладают высокой твёрдостью и прочностью. В настоящее время кроме природных форм диоксида кремния существует множество синтетических видов. Аморфный (некристаллический) диоксид кремния с высокой удельной поверхностью в природе в чистом виде почти не встречается.

Аморфный синтетический диоксид кремния используют при производстве широкой номенклатуры различных товаров. Его используют как наполнитель в производстве резинотехнических изделий (в том числе автомобильных шин), в качестве наполнителя и загустителя при производстве зубных паст и многих косметических изделий, также аморфный диоксид кремния применяют в качестве добавки и вспомогательного вещества в пищевой и фармацевтической промышленности и т.д.

Существует две основных технологии для производства синтетического аморфного диоксида кремния. Синтетический кремнезем получают осаждением из раствора силиката натрия (осажденный диоксид кремния и силикагель) и пламенным гидролизом летучих кремнийсодержащих веществ (пирогенный диоксид кремния).

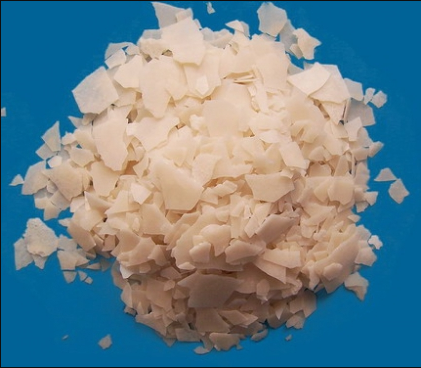

В настоящем исследовании рассматриваются осажденный кремнезем - белая сажа.

Осажденный аморфный диоксид кремния впервые был получен во Франции в 30-х годах 20 века путем специальных химических реакций в водной среде (в дальнейшем из этого выросла французская компания Rhodia, один из крупнейших мировых производителей аморфного кремнезема). Белая сажа представляет собой диоксид кремния, который получается осаждением из раствора силиката натрия (жидкого стекла) кислотой, с последующей фильтрацией, промывкой и сушкой. Белая сажа – тонкодисперсная гидратированная двуокись кремния, содержащая 85-95% SiO2, а также примеси оксидов железа, алюминия, магния и натрия. Белая сажа чаще всего выступает в качестве побочного продукта при производстве других химических веществ (в частности, такая картина наблюдается на ОАО «Башкирская Содовая Компания»). Белая сажа – активный минеральный наполнитель, используемый в шинной, резинотехнической, химической, косметической и иных отраслях промышленности. Основными недостатками белой сажи, ограничивающими ее применение при выпуске резинотехнических изделий, является большая, чем у углеродной сажи, плотность и худшая смачиваемость каучуками.

Основные характеристики белой сажи указаны в таблице ниже. Химический состав белой сажи приведен по ГОСТ 18307-78.

Таблица 1. Основные характеристики белой сажи

|

Наименование показателя |

БС-30 |

БС-50 |

БС-100 |

БС-120 |

|

Внешний вид |

||||

|

Массовая доля двуокиси кремния, %, не менее |

||||

|

Массовая доля влаги, %, не более |

||||

|

Потери в массе при прокаливании, % |

||||

Источник: ГОСТ 18307-78

Основные характеристики анализируемого рынка

Данный раздел отчета представляет собой краткое обобщенное резюме ключевых характеристик рынка. Различные рыночные аспекты подробно и детально рассмотрены в последующих главах отчета, в данном разделе представлена только самая общая информация, которая при ознакомлении с ней позволяет сформировать первичное представление об исследуемом рынке. При этом отметим, что в данном разделе отчета не представлены количественные параметры важнейших характеристик рынка (это все есть в последующих главах отчета), а даны лишь краткие описания некоторых рыночных моментов.

На российском рынке доминирует импортная продукция, причем доминирование это является почти тотальным, существует лишь три производителя белой сажи: …

Основной отраслью потребления белой сажи на российском рынке является …

В целом можно говорить о том, что рынок белой сажи в России …

Оценка объема и динамики рынка, 2015-2017.

Объем рынка — это ключевой количественный показатель рынка, используемый для оценки его масштаба и инвестиционной привлекательности. Объем рынка белой сажи в России демонстрирует то, сколько продукции в отчетном периоде времени приобрели российские потребители. Очевидно, что при проведении маркетингового исследования любого товарного рынка, задача определения объема и динамики рынка является важнейшей задачей, от правильности расчета показателя объема рынка зависят фундаментальные оценки различных рыночных аспектов.

Объем любого товарного рынка (рынок белой сажи в России не является исключением) в классическом случае определяется по следующей формуле:

Объем рынка = Объем производства + Объемы импорта – Объемы экспорта + (Запасы товара на складах производителей на начало периода – Запасы товара на складах производителей на конец года)

В ходе исследования было установлено, что российский продукт в структуре рынка занимает крайне незначительную долю, на рынке доминирует импортная продукция. Кроме того, запасы произведенного, но не реализованного продукта, на конец того или иного отчетного периода чаще всего не отличаются от запасов на начало того или иного календарного года (данный факт был установлен в ходе экспертного общения с ОАО «Башкирская Содовая Компания»). Учитывая данные факты, формула для определения объема российского рынка аморфного кремнезема была видоизменена до следующего вида:

Объем рынка = Объем производства + Объемы импорта – Объемы экспорта

Для определения объема рынка отдельно в ходе исследования были определены объемы внешнеторговых поставок белой сажи на российский рынок, а также масштабы экспорта и реэкспорта продукции из России.

Так как в самом начале исследования в ходе проведенных экспертных интервью с профессиональными участниками рынка было установлено, что импортная белая сажа доминирует в структуре рынка, то задача корректного и правильного определения общего объема импорта была одной из важнейших в ходе проекта.

Таблица 2. Объем и динамика рынка белой сажи в РФ, 2015-2017 гг.

|

Год |

Объем импорта в 2017 г. (тонн) |

Объем производства в РФ в 2017 г. (тонн) |

Объем экспорта в 2017 г. (тонн) |

Объем потребления в 2017 г. (тонн) |

|

2015 |

||||

|

2016 |

||||

|

2017 |

Источник: данные ФТС РФ, «Trade Map», данные РЖД, оценка и расчёт MegaResearch

В итоге объем рынка белой сажи в России в натуральном выражении в 2017 году составил … тонны. Данный показатель увеличился по отношению к 2016 году на **%.

Рисунок 1. Объем рынка белой сажи в России, 2015-2017 гг.

Источник: данные ФТС РФ, «Trade Map», данные РЖД, оценка и расчёт MegaResearch

Безусловно, представленные цифры по объему рынка могут незначительно отличаться от реальной рыночной картины (это естественно при любом расчете), однако с уверенностью можно говорить о том, что рассчитанные данные верно отображают порядок и масштаб реальных цифр по объему российского рынка белой сажи.

Оценка текущих тенденций рынка

В результате систематизации полученной различными методами информации были выявлены и кратко проанализированы следующие важнейшие текущие рыночные тенденции рынка белой сажи в России.

1. Постоянное увеличение количества зарубежных игроков на рынке.

С каждым годом увеличивается количество новых зарубежных компаний, начинающих поставки белой сажи в Россию. При этом объемы поставок данных компаний доминируют в общем объеме рынка.

2. …

3. …

Внешние и внутренние факторы, влияющие на рынок

Среди основных внешних и внутренних факторов, влияющих на рынок белой сажи в России, выделяются следующие:

1. Экономические факторы.

Основными экономическими факторами, которые влияют на рассматриваемый рынок, являются общий темп роста ВВП, строительства, оптовой и розничной торговли и автомобильного рынка. Прогноз развития данных факторов покажем по данным прогноза социально-экономического развития Российской Федерации на 2018 год и на плановый период 2019 и 2020 годов.

Таблица 3. Прогноз развития экономических факторов в России, 2018-2020 гг.

|

Показатель |

2018 год |

2019 год |

2020 год |

|

Темп роста ВВП, % |

|||

|

Темп продаж грузовых и легковых автомобилей, % |

|||

|

Темп роста строительства, % |

|||

|

Темп роста оптовой и розничной торговли, % |

Источник: Минэкономразвития РФ, Автостат, анализ PwC

Темпы роста экономики России в 2018 – 2020 годы составят около 2,1 – 2,3 %. Наибольшее развитие, среди оказывающих влияние на рынок белой сажи в России, получит сфера строительства.

С учетом прогнозируемых темпов роста экономики в стране, промышленности в целом, и отдельных ее отраслях, в среднесрочной перспективе прогнозируется положительное влияние экономических показателей страны на рынок белой сажи.

2. …

3. …

5. …

Оценка структуры рынка, 2017

по крупнейшим игрокам

В данном разделе отчета рассматривается структура российского рынка белой сажи по крупнейшим игрокам, в качестве которых рассматриваются компании-производители (как зарубежные, так и российские), чья продукция реализовывалась на рынке в 2017 г. Структура российского рынка белой сажи рассчитывалась в натуральном/товарном выражении.

Для расчета структуры рынка по крупнейшим игрокам анализировалась структура импорта по компаниям-производителям, структура экспорта по компаниям-производителям, а также структура российского производства по компаниям-производителям.

Структура рынка формировалась таким образом, чтобы определить ТОП-10 компаний-производителей на российском рынке белой сажи, а также определить их доли в общей структуре рынка.

Рисунок 2. Доли ТОП-10 компаний-производителей на российском рынке белой сажи в 2017 г. в натуральном/товарном выражении

Источник: расчеты MegaResearch на основании данных ФТС РФ, ФСГС РФ, экспертных мнений, данных компаний-производителей

Суммарно ТОП-10 компаний-производителей в прошлом году занимали порядка …

по сегментам потребления

Для определения основных потребительских групп на российском рынке белой сажи в первую очередь использовались данные, полученные от сотрудников компаний-производителей и компаний-дистрибьюторов аморфного кремнезема относительно структуры их клиентов. То есть, у опрошенных экспертов и участников рынка в первую очередь уточнялось какую долю в структуре продаж белой сажи в их компаниях занимают те или иные группы потребителей. Затем уже определялись доли различных типов конечных потребителей в общей структуре рынка.

Важнейшим инструментом для определения сегментации потребления по отраслям был анализ структуры импорта по отраслевой принадлежности компаний-получателей. Данный инструмент имеет особое значение для решения поставленной в текущем разделе отчета задачи, поскольку импортный продукт абсолютно доминирует в структуре российского рынка.

В результате систематизации информации, полученной различными вышеуказанными методами, было определено, что основной объем потребления на российском рынке, обеспечивают четыре отрасли:

…

…

…

…

Суммарно предприятия из указанных отраслей в 2017 г. приобрели порядка …

Ниже рассмотрены доли основных отраслей-потребителей в общей структуре потребления белой сажи на российском рынке в 2017 г. в натуральном/товарном выражении. Для расчета долей отдельных отраслей-потребителей в общей структуре потребления белой сажи на российском рынке в первую очередь анализировалась отраслевая принадлежность компаний-получателей импортной продукции, а также отраслевая структура клиентов российских компаний-производителей белой сажи.

Рисунок 3. Оценочная структура потребления белой сажи на российском рынке в 2017 г. по отраслям в натуральном выражении

Источник: расчеты MegaResearch на основании данных ФТС РФ, ФСГС РФ, экспертных мнений, данных компаний-производителей

По оценочным данным, рассчитанным специалистами агентства MegaResearch, в прошлом году на российском рынке производители автомобильных шин, а также иных резинотехнических изделий потребили порядка …

На долю производителей гигиенических и парфюмерно-косметических средств (зубные пасты и т.д.) в прошлом году пришлось порядка …

…

Представленная структура потребления по отраслям хоть и носит оценочный характер, тем не менее, с уверенностью можно говорить о том, что представленные цифры верно отображают реальный масштаб потребления белой сажи по отраслям на российском рынке.

Анализ внешнеторговых поставок на рынке белой сажи в Российской Федерации, 2015-2017

Объем и динамика импорта, 2015-2017 гг.

Объем импорта белой сажи в Россию определен по данным федеральной таможенной службы России, а также интернет-ресурса «Trade Map» по международной таможенной статистике.

Для определения объемов импорта/экспорта была проанализирована база таможенных деклараций Федеральной таможенной службы Российской Федерации по коду товарной номенклатуры внешнеэкономической деятельности (ТН ВЭД) 2811220000. Объемы импорта (экспорта) определялись в натуральном (товарном) выражении на основании показателей в столбце «Вес нетто» в таможенных декларациях, а объемы импорта (экспорта) в стоимостном выражении определялись на основании показателей в столбце «Статистическая стоимость товара» в таможенных декларациях. Статистическая стоимость товара в таможенных декларациях рассчитывается в долларах США, объемы импорта (экспорта) в рублевом выражении пересчитывались на основании статистической стоимости по средневзвешенному курсу рубля на дату ввоза (вывоза) товара на российский рынок.

Таблица 4. Объем импорта белой сажи в Россию, 2015-2017 гг.

|

Показатель |

2015 год |

2016 год |

2017 год |

|

Объём импорта, тонн |

|||

|

Динамика импорта, % |

|||

|

Объём импорта, тыс. долл. США |

|||

|

Динамика импорта, % |

Источник: данные ФТС России, «Trade Map»

В итоге объем импорта белой сажи в Россию в натуральном выражении в 2017 году составил … тонн. Данный показатель снизился по отношению к 2016 году на **%.

Рисунок 4. Объем импорта белой сажи в Россию, 2015-2017 гг., в натуральном выражении

Источник: данные КТК Казахстана, ФТС России, «Trade Map»

Рисунок 5. Объем импорта белой сажи в Россию, 2015-2017 гг., в денежном выражении

Источник: данные КТК Казахстана, ФТС России, «Trade Map»

В денежном выражении объем импорта белой сажи в Россию в 2017 году составил …

Структура импорта, 2017г.

по странам производителям

По данным федеральной таможенной службы России, в 2017 году белая сажа импортировалась из 25 стран мира, при этом, основной объем импорта приходится на Китай и Францию.

Рисунок 6. Структура импорта белой сажи в Россию по странам-производителям в 2017 г., в натуральном выражении

Источник: данные ФТС России, «Trade Map»

Таблица 5. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по странам происхождения в 2017 г.

|

Страна - производитель |

Объем импорта (тонн) |

Объем импорта (тысяч долл. США) |

Цена за 1 тонну, долл. США |

|

КИТАЙ |

|||

|

ФРАНЦИЯ |

|||

|

ПОЛЬША |

|||

|

ГЕРМАНИЯ |

|||

|

ВЕЛИКОБРИТАНИЯ |

|||

|

НИДЕРЛАНДЫ |

|||

|

ТУРЦИЯ |

|||

|

ИНДИЯ |

|||

|

Прочие |

Источник: данные ФТС России, «Trade Map»

Наиболее дешевой являются продукция, поставленная из Китая, средняя импортная цена которой составила … $ за 1 тонну.

Наиболее дорогой - из Франции, средняя импортная цена которой составила … $ за 1 тонну.

по компаниям производителям

Лидером среди зарубежных производителей по поставкам в Россию белой сажи стала компания …

Рисунок 7. Структура импорта белой сажи в Россию по производителям в 2017 г., в натуральном выражении

Источник: данные ФТС России, «Trade Map»

На втором и третьем местах находятся компании …

Подробная таблица ведущих импортеров с указанием объемов, а также средних цен импорта, представлена ниже.

Таблица 6. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по компаниям-производителям в 2017 г.

|

Производитель |

Объем импорта (тонн) |

Объем импорта (тыс.$) |

Цена за 1 тонну, долл. США |

|

MADHU SILICA PVT. LTD |

|||

|

SOLVAY RHODIA OPERATIONS |

|||

|

RHODIA LIMITED |

|||

|

Прочие |

Источник: данные ФТС России, «Trade Map»

Наиболее дешевая белая сажа среди ведущих зарубежных производителей поставляет компания …

Наиболее дорогой продукцией торгует компания …

по компаниям получателям

Лидером среди получателей белой сажи в России стала компания …

Рисунок 8. Структура импорта белой сажи в Россию по получателям в 2017 г., в натуральном выражении

Источник: данные ФТС России, «Trade Map»

На втором и третьем местах находятся компании …

Подробная таблица ведущих получателей с указанием объемов, а также средних цен импорта, представлена ниже.

Таблица 7. Объемы (в натуральном и стоимостном выражении) и цены импорта белой сажи по компаниям получателям в 2017 г.

|

Получатель |

Объем импорта (тонн) |

Объем импорта (тыс.$) |

Цена за 1 тонну, $ |

|

ООО "МИШЛЕН РУССКАЯ КОМПАНИЯ ПО ПРОИЗВОДСТВУ ШИН" |

|||

|

ООО ЙОКОХАМА Р.П.З. |

|||

|

ООО "КПФ МИЛОРАДА" |

|||

|

Прочие |

Источник: данные ФТС России, «Trade Map»

Наиболее дешевую белую сажу среди ведущих потребителей закупает компания …

Наиболее дорогую продукцию покупает компания …

Средние цены импорта, 2015-2017 гг.

Средние цены импорта белой сажи в Россию в 2015-2017 гг. определены по данным объемов импортных поставок в денежном и натуральном выражениях.

Таблица 8. Оценка средних цен импорта белой сажи в Россию, 2015-2017 гг.

|

Показатель |

2015 год |

2016 год |

2017 год |

|

Объём импорта, тонн |

|||

|

Объём импорта, тыс. долл. США |

|||

|

Средние цены импорта, долл. США за 1 тонну |

|||

|

Динамика цен, % |

Источник: данные ФТС России, «Trade Map»

Рисунок 9. Средние цены импорта белой сажи в Россию, 2015-2017 гг.

Источник: данные ФТС России, «Trade Map»

Средняя импортная цена на белую сажу в России в 2017 году составила …

Объем и динамика экспорта, 2015 — 2017 гг.

В ходе исследования были определены объемы экспорта и реэкспорта (экспорт ранее импортированного товара) белой сажи из России в 2015-2017 гг.

Объем экспорта белой сажи из России определен по данным федеральной таможенной службы России, а также интернет-ресурса «Trade Map» по международной таможенной статистике.

Таблица 9. Объем экспорта белой сажи из России, 2015-2017 гг.

|

Показатель |

2015 год |

2016 год |

2017 год |

|

Объём экспорта, тонн |

|||

|

Динамика экспорта, % |

|||

|

Объём экспорта, тыс. долл. США |

|||

|

Динамика экспорта, % |

Источник: данные ФТС России, «Trade Map»

В итоге объем экспорта белой сажи из России в натуральном выражении в 2017 году составил …

Рисунок 10. Объем экспорта белой сажи из России, 2015-2017 гг., в натуральном выражении

Источник: данные ФТС России, «Trade Map»

Рисунок 11. Объем экспорта белой сажи из России, 2015-2017 гг., в денежном выражении

Источник: данные ФТС России, «Trade Map»

В денежном выражении объем экспорта белой сажи из России в 2017 году составил …

Структура экспорта, 2017:

по странам назначения

По данным федеральной таможенной службы России в 2017 году белая сажа экспортировалась в 3 страны мира: Румынию, Украину и Казахстан. Ведущей страной назначения, закупающей продукцию из России, является …

Рисунок 12. Структура экспорта белой сажи из России по странам назначения в 2017 г., в натуральном выражении

Источник: данные ФТС России, «Trade Map»

Таблица 10. Объемы (в натуральном и стоимостном выражении) и цены экспорта белой сажи по странам назначения в 2017 г.

|

Страна- производитель |

Объем экспорта (тонн) |

Объем экспорта (тысяч долл. США) |

Цена за 1 тонну, долл. США |

|

РУМЫНИЯ |

|||

|

УКРАИНА |

|||

|

КАЗАХСТАН |

Источник: данные ФТС России, «Trade Map»

Наиболее дешевая продукция - поставленная в Украину, средняя экспортная цена составила …

Наиболее дорогая белая сажа идет для Румынии, средняя экспортная цена составила …

по компаниям производителям

Лидером среди производителей по поставкам из России белой сажи стала компания ...

Рисунок 13. Структура экспорта белой сажи из России по производителям в 2017 г., в натуральном выражении

Источник: данные ФТС России, «Trade Map»

На втором месте находится реэкспорт продукции компании …

Подробная таблица ведущих экспортеров с указанием объемов, а также средних цен экспорта, представлена ниже.

Таблица 11. Объемы (в натуральном и стоимостном выражении) и цены экспорта белой сажи по компаниям-производителям в 2017 г.

|

Производитель |

Объем экспорта (тонн) |

Объем экспорта (тыс.$) |

Цена за 1 тонну, долл. США |

|

EGESIL KIMYA SANAYI VE TICARET A.S. |

|||

|

ZHUZHOU XINGLONG NEW MATERIAL |

|||

|

RHODIA OPERATIONS |

Источник: данные ФТС России, «Trade Map»

по компаниям получателям

Лидером среди получателей белой сажи из России стала компания из …

Рисунок 14. Структура экспорта белой сажи из России по получателям в 2017 г., в натуральном выражении

Источник: данные ФТС России, «Trade Map»

На втором и третьем местах находятся компании ...

Подробная таблица ведущих получателей с указанием объемов, а также средних цен экспорта, представлена ниже.

Таблица 12. Объемы (в натуральном и стоимостном выражении) и цены экспорта белой сажи по компаниям получателям в 2017 г.

|

Производитель |

Объем экспорта (тонн) |

Объем экспорта (тыс.$) |

Цена за 1 тонну, $ |

|

ООО "ПРОИЗВОДСТВЕННОЕ ПРЕДПРИЯТИЕ "ЭВАС" |

|||

|

ООО "УКРАИНСКАЯ ХИМИЧЕСКАЯ СЕТЬ" |

|||

|

ООО "ГЕРМЕС ПЛЮС" |

Источник: данные ФТС России, «Trade Map»

Наиболее дешевую продукцию среди ведущих потребителей закупает компания …

Наиболее дорогую продукцию поставляют для компании …

Средние цены экспорта, 2015-2017 гг.

Средние цены экспорта белой сажи из России в 2015-2017 гг. определены по данным объемов экспортных поставок в денежном и натуральном выражениях.

Таблица 13. Оценка средних цен экспорта белой сажи из России, 2015-2017 гг.

|

Показатель |

2015 год |

2016 год |

2017 год |

|

Объём экспорта, тонн |

|||

|

Объём экспорта, тыс. долл. США |

|||

|

Средние цены экспорта, долл. США за 1 тонну |

|||

|

Динамика цен, % |

Источник: данные ФТС России, «Trade Map»

Рисунок 15. Средние цены экспорта белой сажи из России, 2015-2017 гг.

Источник: данные ФТС России, «Trade Map»

Средняя экспортная цена на белую сажу из России в 2017 году составила …

Конкурентный анализ на рынке белой сажи в Российской Федерации, 2015-2017 гг.

Оценка объема и динамики производства, 2015-2017 гг.

Для определения объемов производства белой сажи в России первоначально был определен перечень российских компаний, занимающихся производством данной продукции.

В России производство белой сажи осуществляется тремя предприятиями: …

Для определения объема производства аморфного кремнезема в рассматриваемых компаниях-производителях анализировалась финансово-экономическая отчетность данных предприятий (бухгалтерские квартальные и годовые отчеты), анализировалась статистика по данным предприятиям, доступная в базах Федеральной службы государственной статистики, а также использовалась информация, полученная в ходе экспертных интервью с сотрудниками анализируемых предприятий.

Общая оценка объемов российского производства белой сажи в России в 2015-2017 гг., полученная суммированием объемов производства отдельными компаниями, приведена ниже.

Таблица 14. Объем производства белой сажи российскими компаниями, 2015-2017 гг.

|

Компания-производитель |

Объем производства аморфного диоксида кремния в 2015 г. (тонн) |

Объем производства аморфного диоксида кремния в 2016 г. (тонн) |

Объем производства аморфного диоксида кремния в 2017 г. (тонн) |

Доля компании в общем объеме производства в 2017 г. |

|

Итого |

Источник: ФСГС РФ, ФТС РФ, данные ЖД поставок, данные производителей, оценка MegaResearch

Рисунок 16. Объем производства белой сажи в России, 2015-2017 гг.

Источник: ФСГС РФ, ФТС РФ, данные ЖД поставок, данные производителей, оценка MegaResearch

По экспертной оценке MegaResearch, объем производства белой сажи в РФ составил в 2017 году …

…

Крупнейшие игроки (производители/дистрибьюторы), представленные на рынке, ТОП-5.

профиль компании (наименование, местоположение, контактные данные, краткое описание)

В ходе исследования были определены ТОП-5 крупнейших иностранных производителей на российском рынке белой сажи. В данный перечень вошли следующие компании: …

В ходе проекта были определены не глобальные объемы производства данных компаний, а объемы поставок белой сажи данных компаний на российский рынок в 2017 г. Фокусирование именно на указанных показателях связано с особенностями мирового рынка, которые были выяснены в ходе проекта. В ходе проведенных глубинных интервью все эксперты рынка (представители российских компаний-производителей) утверждали, что их компании не планируют рассматривать экспорт даже в долгосрочной перспективе в качестве сколько-нибудь значимого канала сбыта продукции. Это связано с тем, что участники рынка ощущают гигантский потенциал для роста российского рынка белой сажи в краткосрочной, среднесрочной и долгосрочной перспективе, а также ясно осознают, что на зарубежных рынках белой сажи существенно выше, чем в России общий уровень конкуренции. То есть производители говорят о том, что их производственные мощности таковы, что им достаточно места даже на российском рынке и эта ситуация не изменится даже в долгосрочной перспективе. А конкурировать с ведущими мировыми производителями белой сажи российские производители на зарубежных рынках просто не смогут.

К примеру, белой сажи в Китае производится порядка ...

Для российских производителей аморфный синтетический диоксид кремния по-прежнему продукт относительно новый, он еще мало используется в производстве красок, лаков, герметиков, пластиков, ветпрепаратов, в фармацевтике. Советская экономика не была «приучена» к этому продукту. В силу разных обстоятельств в советское время развитию индустрии силики уделялось мало внимания, а российская экономика в своих ключевых векторах развития так или иначе повторяет советскую экономику, даже несмотря на бурный рост и развитие различных технологий 21 века в последние годы. В советское время в стране было два относительно небольших производства синтетического диоксида кремния на Украине. После распада СССР, российская экономика лишилась собственного производства аморфной силики (за исключением белой сажи и микрокремнезема, образующегося как вспомогательный товар металлургического производства). В последние годы в России было заявлено сразу несколько проектов по организации производства аморфного кремнезема, постепенно увеличивается информированность потенциальных потребителей относительно преимуществ использования аморфной силики и т.д.

Тем не менее, до сих пор объемы потребления белой сажи существенно меньше, чем в большинстве развитых стран мира. Именно поэтому российские производители целиком и полностью сосредоточены на продажах белой сажи на российском рынке, не рассматривая экспортные продажи в качестве приоритетных.

Таблица 15. Объемы поставок белой сажи на российский рынок ведущими мировыми производителями в 2017 г.

|

Производитель |

Объем импорта (тонн) |

Объем импорта (тыс.$) |

Цена за 1 тонну, долл. США |

|

EVONIK RESOURSE EFFICIENCY GMBH |

|||

|

QUECHEN SILICON CHEMICAL CO., LTD |

|||

|

RHODIA OPERATIONS |

|||

|

SOLVAY ADVANCED SILICAS POLAND SP.Z.O.O. |

|||

|

PQ SILICAS UK LTD |

Источник: расчеты MegaResearch на основании данных ФТС РФ

Ниже представлены профили данных компаний.

Evonik

Адрес: ул. Земляной Вал, 50 а/8, строение 2, Москва, 109028

Сайты: http://corporate.evonik.ru, https://corporate.evonik.com

Тел. 8 (495) 721-28-52

E-mail: evonik-chimia@evonik.com

Компания «Evonik Industries A.G.» (Германия) является одним из мировых лидеров индустрии производства осажденного кремнезема (белой сажи).

Компания имеет 10 химических производств в Китае, в том числе и производство осажденного кремнезема – «Evonik Wellink Silica (Nanping)».

Компания поставляют продукцию в Россию из Китая, Германии, Финляндии. Покупатели продукции: МИШЛЕН, ЙОКОХАМА, БРИДЖСТОУН, АО "НЕВСКАЯ КОСМЕТИКА", КОМБИНАТ ИСКУССТВЕННЫХ КОЖ, АО "БАЛАКОВОРЕЗИНОТЕХНИКА", ООО "КЕРАМЕКС" и другие.

Производственные мощности предприятия по выпуску белой сажи составляют около 100 тыс. тонн

Quechen Silicon Chemical

Адрес головного офиса: 214196, New Materials Industrial Park, Donggang Town, Xishan District, Wuxi City, Jiangsu Province, Китай

Сайт: http://quechen.com/en

Телефон: +86-510-88793288

E-mail: info@quechen.com

Адрес производственной площадки: 233123, Fengyang Silicon Industrial Park, Banqiao Town, Fengyang County, Chuzhou City, Anhui Province, Китай

Телефон производства: +86-550-6533279

Китайская корпорация «Quechen Silicon Chemical» является одним из крупнейших в мире и ведущим производителем осажденного кремнезема (белой сажи) в Китае.

В состав корпорации входят две производственные площадки. «Wuxi Tovo Chemical Power» занимается поставкой серной кислоты для производства белой сажи.

На «Anhui Quechen Silicon Chemical» на 330 тыс. кв. метрах осуществляется выпуск осажденного кремнезема и силиката натрия. Производственные мощности по выпуску белой сажи составляют 320 тыс. тонн с перспективой увеличения, в соответствии с планами компании, до 500 тыс. тонн.

«Anhui Quechen Silicon Chemical» производит 4 вида осажденного кремнезема для резиновой индустрии, в первую очередь для автомобильных шин, в том числе, для повышения топливной экономичности и уменьшения выбросов углекислого газа автомобилей:

обычная белая сажа (NEWSIL®115, NEWSIL®125, NEWSIL®155, NEWSIL®175 и NEWSIL®195;

гранулированная белая сажа (NEWSIL®115GR, NEWSIL®125GR, NEWSIL®155GR, NEWSIL®175GR и NEWSIL®195GR);

белая сажа легкого рассеивания EDS (NEWSIL®125FFG, NEWSIL®155FFG, NEWSIL®175FFG и NEWSIL®195FFG)

белая сажа низкой полимеризации (высокого рассеивания) LPS&HDS (NEWSIL®HD 90GR, NEWSIL®HD 115GR, NEWSIL®HD 165GR, NEWSIL®HD 175GR и NEWSIL®HD 200GR)

Кроме этого, «Quechen Silicon Chemical» является ведущим мировым производителем белой сажи для производства кормовых добавок для животных (NEWSIL®C40, NEWSIL®C50, NEWSIL®C80 и NEWSIL®C2000).

Другими применениями белой сажи компании «Quechen Silicon Chemical» является изготовление зубных паст (NEWSIL®DT153, NEWSIL®DA165 и NEWSIL®DA167) и зубоврачебная практика в составе абразивного материала (Dental Abrasive silica (DA): NEWSIL®DA113, NEWSIL®DA119 и NEWSIL®DA124).

Solvay / Rhodia

Адрес в Китае: 8 XINGGUO 2 ROAD QINGDAO SHANDONG, Китай

Сайт: https://www.solvay.com/

Тел.: (0532) 4638877 017

Компании «Rhodia», которая специализируется на производстве химической продукции, синтетических волокон и полимеров, была приобретена в 2011 году бельгийской группы «Solvay».

«Solvay» владеет 8 заводами по производству диоксида кремния, в том числе и белой сажи во Франции, Италии, Венесуэле, Бразилии, Корее, Китае и США.

Чистые мировые продажи «Solvay» по продаже диоксида кремния составили в 2017 году 443 млн. евро. «Solvay» является ведущим мировым производителем высокодисперсного аморфного осажденного кремнезема (белой сажи).

В конце 2013 года «Solvay» повысил производственные мощности своего завода в Китае «Solvay (Rhodia) silica (Qingdao)» с 72 тыс. тонн до 112 тыс. тонн.

Основными рынками сбыта «Solvay (Rhodia) silica (Qingdao)» является поставка осажденного кремнезема для производства энергосберегающих автомобильных шин, производства зубных паст, продуктов питания и пищевых добавок, а также кормовых добавок для животных.

Компания поставляет продукцию производства Solvay в Россию со своего завода в Польше компаниям Нокиан и Каскад.

Продукция производства «Rhodia» поступает в Россию с заводов во Франции. Получатели этой продукции компании: Пирелли, Континентал, Мишлен и др.

PQ Silicas

Адрес: 4 Ливерпульская дорога, Уоррингтон, WA5 1AB, Великобритания

Сайт: https://www.pqcorp.com/

Телефон: +44-192-541-6100

PQ Silicas производит широкий спектр химических веществ, включая силикатные, цеолитные и другие рабочие материалы. Компания обслуживает рынки моющих, целлюлозных и бумажных, химических, нефтяных, каталитических, водоочистных, строительных материалов и напитков. PQ Silicas производит и поставляет химикаты в различные отрасли промышленности по всему миру.

В Россию компания поставляет продукцию для своего дистрибьютора АО "Балтийская Группа" и для корпорации Юнилевер.

оценка объема и динамики производства/продаж, 2015-2017

Оценка объемов поставок (продаж) производителей белой сажи, являющихся ведущими игроками на рынке России в 2015-2017 гг., проведена по данным федеральной таможенной службы России, а также статистики железнодорожных поставок белой сажи в России.

Таблица 16. Объем поставок белой сажи ведущими игроками рынка в России, 2015-2017 гг.

|

Производитель |

Объем поставок, тонн |

||

|

2015 год |

2016 год |

2017 год |

|

Источник: ФТС РФ, данные ЖД поставок, оценка MegaResearch

Лидером среди игроков на рынке белой сажи является …

На втором месте находится …

текущие цены на белую сажу

Текущие цены на белую сажу зарубежных производителей при поставках конечным потребителям и своим дистрибьюторам в РФ приведены по данным таможенных поставок в конце 2017 года. Описание таможенных деклараций сохранено в соответствии с оригиналом.

Цена 1 тонны продукции указана с учетом НДС, таможенных пошлины и сбора.

Таблица 17. Текущие цены на белую сажу

|

Производитель |

Получатель |

Продукция |

Вес, тонн |

Цена 1 тонны, $ |

Источник: данные ФТС России

каналы сбыта и география поставок

Каналы сбыта и география поставок белой сажи для ведущих производителей на российском рынке приведены по данным таможенных и железнодорожных поставок в 2015-2017 гг.

Таблица 18. Каналы сбыта и география поставок белой сажи крупнейших производителей

|

Производитель |

Канал сбыта |

Регион поставки |

|

Прямые поставки из Великобритании |

Источник: ФТС РФ, данные ЖД перевозок, оценка MegaResearch

Факторы успеха ведущих игроков рынка

Факторы успеха ведущих игроков на рынке белой сажи России, указанные в таблице ниже, определены в результате анализа российского и казахстанского рынков.

Таблица 19. Факторы успеха ведущих игроков рынка

|

Производитель |

Факторы успеха |

|

Широкая география производств белой сажи, во Франции, Италии, Венесуэле, Бразилии, Корее, Китае и США. Большой опыт в разработках, современные технологии производства. Высокое качество продукции. Соответствие химического состава заявленным характеристикам. |

|

|

Работа с российским дистрибьютором. Отработанная совместно с российским дистрибьютором система поставок потребителям. Соответствие составов заявленным характеристикам. Высокое качество продукции. |

Источник: оценка MegaResearch, данные дистрибьюторов в СНГ

Анализ потребления на рынке белой сажи в Российской Федерации, 2015-2017 гг.

Насыщенность рынка

Насыщенность рынка – это экономический показатель, отображающий степень обеспеченности потребителей продукцией. Для условной оценки насыщенности рынка и определения привлекательности выхода на рынок используется показатель, который называется коэффициент потенциальной насыщенности рынка. Данный показатель рассчитывается по следующей формуле:

Коэффициент потенциальной насыщенности = 1 – (Ёмкость рынка – Текущий объем рынка) / (Ёмкость рынка)

Чем ближе данный показатель к единице, тем менее привлекателен рынок. То есть существующее предложение способно полностью удовлетворить даже потенциальный максимальный спрос на рынке. Чем ближе показатель к 0, тем более привлекателен рынок для потенциальных новых игроков.

Емкость рынка – это важный показатель для оценки привлекательности рынка, который демонстрирует потенциальный объем рынка (объем потребления) в долгосрочной перспективе при наилучших условиях. Фактически показатель емкости рынка демонстрирует то, каким может быть объем рынка в течение определенного периода времени при наиболее благоприятном развитии факторов, которые оказывают влияние на рынок.

Условно примем показатель емкости рынка в настоящее время равным прогнозному значению объема рынка белой сажи в 2023 году, определенному в разделе 5.3 – … тонны.

Таким образом, коэффициент потенциальной насыщенности рынка будет примерно равен … пункта.

В итоге можно сделать вывод, что …

Основные потребительские группы

К основным потребительским группам на российском рынке белой сажи относятся: производство автомобильных шин и резинотехнических изделий; производство гигиенических и парфюмерно-косметических средств; производство лакокрасочных материалов (лаки, краски, грунтовки и т.д.); производство пива.

Рисунок 17. Основные потребительские группы на российском рынке белой сажи в 2017 г., в натуральном выражении

Источник: данные РЖД, ФТС России, оценка и расчёт MegaResearch

Этими тремя группами в 2017 году было потреблено около **% всей белой сажи на российском рынке.

…

Крупнейшие потребители, представленные на рынке, ТОП-15

профиль компании (наименование, местоположение, контактные данные, краткое описание)

В ходе исследования были выявлены ТОП-15 крупнейших компаний-потребителей белой сажи на российском рынке. Ведущие потребители выявлялись по средствам анализа структуры импорта по компаниям-получателям, а также в результате анализа структуры потребителей у ведущих российских производителей белой сажи. Отметим, что в число ведущих компаний-потребителей включались не только те компании, которые используют белую сажу непосредственно в производственном процессе для выпуска различных изделий, но и крупные дистрибьюторы, которые приобретают импортный и отечественный продукт, а затем реализуют его различным конечным потребителям на рынке. Дело в том, что подобная модель работы (продажи через дистрибьюторов) с учетом специфики рынка является одним из возможных приоритетных вариантов для компании-производителя. Поэтому отдельные дистрибьюторы, которые приобретают у производителей существенный объем аморфной силики, также выделялись в числе крупнейших потребителей белой сажи на российском рынке. При этом не рассматривались в качестве крупнейших потребителей те компании-дистрибьюторы, которые являются официальными дистрибьюторами того или иного иностранного производителя на рынке и при этом реализуют белую сажу только одной компании, а также не рассматривают возможность сотрудничества с другими производителями (такие дистрибьюторы не рассматривались только в случае одновременного исполнения всех трех факторов).

В результате анализа собранной информации в число ТОП-15 крупнейших потребителей белой сажи были включены следующие компании на российском рынке:

…

Ниже представлены профили крупнейших потребителей белой сажи в России в 2015-2017 гг.

1. ООО «Пирелли Тайр Руссия»

Таблица 20. Общая профильная информация о компании ООО «Пирелли Тайр Руссия»

|

Сайт компании |

https://www.pirelli.ru |

|

Адрес компании (адрес регистрации) |

121099, город Москва, Спасопесковский переулок, дом 7/1 строение 1 |

|

Контакты (телефон/факс/e-mail) |

(499) 951-35-00 ekaterina.dulepina@pirelli.com |

|

Генеральный директор |

Ди Савоста Аоста Аймоне |

|

Численность персонала |

От 100 до 250 человек (в управляющей компании) |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Выручка – … рублей; Основные средства – … рублей; Прибыль от продаж – … рублей; Чистый убыток – … рублей. |

Источник: данные ФСГС РФ

ООО «Пирелли Тайр Руссия» — это российское подразделение глобального международного концерна Pirelli, являющегося одним из крупнейших производителей шин в мире. В России у концерна Pirelli расположены два шинных завода, в Воронеже и Кирове, на которых суммарно в год производится порядка 3 млн шин, при этом порядка 1 млн шин, производимых на российских площадках концерна, ежегодно экспортируются. Аморфный диоксид кремния компанией используется для выпуска различных типов и видов автомобильных шин.

2. ООО «Нокиан Тайерс»

Таблица 21. Общая профильная информация о компании ООО «Нокиан Тайерс»

|

Сайт компании |

https://www.nokiantyres.ru/ |

|

Адрес компании (адрес регистрации) |

188640, Ленинградская область, город Всеволожск, «Кирпичный Завод», квартал 6 |

|

Контакты (телефон/факс/e-mail) |

812 336-90-00 |

|

Генеральный директор |

Пантюхов Андрей Геннадьевич |

|

Численность персонала |

От 1001 до 2500 человек |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Выручка – … рублей; Основные средства – … рублей; Прибыль от продаж – … рублей; Чистая прибыль – … рублей. |

Источник: данные ФСГС РФ

ООО «Нокиан Тайерс» — это российское подразделение международного концерна Nokian, являющегося одним из крупнейших мировых производителей автомобильных шин для грузовых и легковых автомобилей. Концерн в 2005 году открыл в г. Всеволожске (Ленинградская область) автомобильный завод, который в настоящий момент является одним из крупнейших шинных заводов в Европе и России.

Аморфный диоксид кремния на заводе в г. Всеволожске используется для выпуска автомобильных шин.

3. АО «Балтийская Группа»

Таблица 22. Общая профильная информация о компании АО «Балтийская Группа»

|

Сайт компании |

http://www.balticgroup.ru/ |

|

Адрес компании (адрес регистрации) |

192019, г. Санкт-Петербург, набережная Обводного канала, дом 24, лит. А, офис 151 |

|

Контакты (телефон/факс/e-mail) |

+7 (812) 320-76-77 Ingredients@balticgroup.ru |

|

Генеральный директор |

Филиппов Михаил Геннадьевич |

|

Численность персонала |

От 51 до 100 человек |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Выручка – … рублей; Основные средства – … рублей; Прибыль от продаж – … рублей; Чистая прибыль – … рублей. |

Источник: данные ФСГС РФ

АО «Балтийская Группа» — это один из крупнейших российских поставщиков различных ингредиентов для пищевой промышленности. На сегодняшний день компания занимается поставками ингредиентов для более чем 1500 российских и мультинациональных компаний. Компания в данный момент реализует ингредиенты, объединённые в 16 больших товарных групп, в том числе аморфный осажденный диоксид кремния, используемые в качестве пищевой добавки.

4. ООО «Татнефть-Нефтехимснаб»

Таблица 23. Общая профильная информация о компании ООО «Татнефть-Нефтехимснаб»

|

Сайт компании |

http://tatneft-nhs.ru/ |

|

Адрес компании (адрес регистрации) |

423580, Республика Татарстан, г. Нижнекамск – 10, Промзона а/я №25 |

|

Контакты (телефон/факс/e-mail) |

(8555) 497361 info@tatneft-nhs.ru |

|

Исполнительный директор |

Сатдинов Наиль Шамильевич |

|

Численность персонала |

От 251 до 500 человек |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Выручка – … рублей; Основные средства – … рублей; Прибыль от продаж – … рублей; Чистая прибыль – … рублей. |

Источник: данные ФСГС РФ

ООО «Татнефть-Нефтехимснаб» (является дочерним предприятием ПАО «Татнефть») осуществляет обеспечение предприятий нефтехимического комплекса ПАО «Татнефть» сырьем, материалами, оборудованием и запасными частями. В состав ПАО «Татнефть» входит крупный производитель шин — Нижнекамскшина. Соответственно приобретаемый ООО «Татнефть-Нефтехимснаб» аморфный диоксид кремния используется для выпуска автомобильных шин на шинных мощностях ПАО «Татнефть».

5. ЗАО «Русхимсеть»

Таблица 24. Общая профильная информация о компании ЗАО «Русхимсеть»

|

Сайт компании |

http://www.rushimset.ru/ |

|

Адрес компании (адрес регистрации) |

119019, город Москва, улица Новый Арбат, 21, оф.1806 |

|

Контакты (телефон/факс/e-mail) |

+7 495 730-12-12 mail@rushimset.ru |

|

Исполнительный директор |

Черятов Александр Юрьевич |

|

Численность персонала |

От 101 до 250 человек |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Выручка – … рублей; Основные средства – … рублей; Прибыль от продаж – … рублей; Чистая прибыль – … рублей. |

Источник: данные ФСГС РФ

ЗАО «Русхимсеть» — это один из крупнейших дистрибьюторов химического сырья на российском рынке. С момента организации компании в 2000 году она специализируется на поставках химического сырья не транзитными нормами от 25 кг до 20 тонн. Головной офис компании расположен в Москве, а офисы компании расположены более чем в 10 крупнейших городах России, а также на Украине и в Казахстане.

6. ООО «Мишлен Русская компания по производству шин»

Таблица 25. Общая профильная информация о компании ООО «Мишлен Русская компания по производству шин»

|

Сайт компании |

http://www.michelin.ru/ |

|

Адрес компании (адрес регистрации) |

142641, Московская область, Орехово-Зуевский район, деревня Давыдово (Давыдовское с/п), Заводская улица, 1 |

|

Контакты (телефон/факс/e-mail) |

(824) 17-35-32 |

|

Исполнительный директор |

Воссуги Камран Шарль |

|

Численность персонала |

От 1001 до 2500 человек |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

ООО «Мишлен Русская компания по производству шин» — это российское подразделение международного концерна Michelin, являющегося одним из крупнейших мировых производителей шин для различных типов транспорта. Шинный завод концерна в России расположен в Орехово-Зуевском районе Московской области. Аморфный диоксид кремния в компании используется для производства автомобильных шин.

7. ООО «БАСФ Строительные материалы»

Таблица 26. Общая профильная информация о компании ООО «БАСФ Строительные материалы»

|

Сайт компании |

https://www.basf.com/ru/ru.html |

|

Адрес компании (адрес регистрации) |

142153, Московская область, г. Подольск, д. Большое Толбино, ул. Промышленная, д.2 |

|

Контакты (телефон/факс/e-mail) |

+7 495 225-64-16 |

|

Исполнительный директор |

Ветлов Сергей Анатольевич |

|

Численность персонала |

От 51 до 100 человек (в управляющей компании) |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

ООО «БАСФ Строительные материалы» – это одно из подразделений крупного международного концерна BASF с производственными мощностями в г. Подольске, на которых производятся различные виды лакокрасочной продукции и строительных смесей.

8. ООО «Йокохама Р.П.З.»

Таблица 27. Общая профильная информация о компании ООО «Йокохама Р.П.З.»

|

Сайт компании |

https://yokohama-rpz.ru/ |

|

Адрес компании (адрес регистрации) |

Российская Федерация, 399071, Липецкая обл., с. Казинка, Грязинский район, Особая экономическая зона производственного типа «Липецк» |

|

Контакты (телефон/факс/e-mail) |

8 4742 72-78-00 info-yrpz@yrpz.yokohamatire.com |

|

Исполнительный директор |

Накано Шигэру |

|

Численность персонала |

От 751 до 1001 человек |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

Компания «ЙОКОХАМА Р.П.З.» была основана в 2008 году в Грязинском районе Липецкой области (в особой экономической зоне «Липецк») и является первой компанией - производителем автомобильных шин марки YOKOHAMA в России. Компания YOKOHAMA является одним из крупнейших производителей шин в мире.

Аморфный диоксид кремния в компании используется для производства автомобильных шин.

9. ООО «Глинопереработка»

Таблица 28. Общая профильная информация о компании ООО «Глинопереработка»

|

Сайт компании |

http://glinopererabotka.ru/ |

|

Адрес компании (адрес регистрации) |

241903, Брянск, р.п. Большое Полпино, ул. Лермонтова, 1Аhttp://www.zaospk.ru/contacts/ - map-section |

|

Контакты (телефон/факс/e-mail) |

+7 (4832) 72 66 90 info@zavod-nkt.ru |

|

Исполнительный директор |

Сабуров Владимир Николаевич |

|

Численность персонала |

От 101 до 250 человек |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

Компания «Глинопереработка» — это крупнейший российский производитель высококачественных наполнителей из бентонитовой глины.

Основная продукция компании – комкующиеся наполнители на основе экологически чистой бентонитовой глины собственных месторождений. Предприятие осуществляет полный цикл производства реализуемой продукции. Помимо этого, компания также занимается переработкой и фасовкой небентонитового сырья.

10. ООО «Континентал Калуга»

Таблица 29. Общая профильная информация о компании ООО «Континентал Калуга»

|

Сайт компании |

https://www.continental.ru/car/company/kaluga-plant |

|

Адрес компании (адрес регистрации) |

115054, г. Москва, ул. Валовая, 26http://www.zaospk.ru/contacts/ - map-section |

|

Контакты (телефон/факс/e-mail) |

+7 495 787 6735 ctrus@conti.de |

|

Исполнительный директор |

Ротов Георгий Игоревич |

|

Численность персонала |

От 751 до 1 000 человек |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

ООО «Континентал Калуга» — это производственное подразделение международного концерна Continental в России, основные производственные мощности которого расположены в Калужской области. Ежегодно на предприятии производится порядка 1.5 млн шин различных типов для легкового и грузового транспорта.

11. ОАО «НЕВСКАЯ КОСМЕТИКА»

Таблица 30. Общая профильная информация о компании ОАО «НЕВСКАЯ КОСМЕТИКА»

|

Сайт компании |

http://www.nevcos.ru/ |

|

Адрес компании (адрес регистрации) |

192029, Россия, Санкт-Петербург, пр. Обуховской Обороны, д. 80 http://www.zaospk.ru/contacts/ - map-section |

|

Контакты (телефон/факс/e-mail) |

8 (800) 200-20-40 client@nevcos.ru |

|

Генеральный директор |

Плесовских Владимир Александрович |

|

Численность персонала |

От 251 до 500 |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

«Невская Косметика» одна из крупнейших компаний-производителей косметики на российском рынке. Производит более 50 видов косметических изделий, мыло, крема, гели, бытовую химию. Закупка белой сажи идет в основном для производства зубной пасты — «Новый Жемчуг».

12. ООО «ЮНИЛЕВЕР РУСЬ»

Таблица 31. Общая профильная информация о компании ООО «ЮНИЛЕВЕР РУСЬ»

|

Сайт компании |

www.unilever.com, www.unilever.ru |

|

Адрес компании (адрес регистрации) |

123022, Москва, ул. Сергея Макеева 13 http://www.zaospk.ru/contacts/ - map-section |

|

Контакты (телефон/факс/e-mail) |

+7 (495) 745 75 00, +7 (495) 745 75 00 info@unilever.ru |

|

Генеральный директор |

Вайдяраман Джаяраман |

|

Численность персонала |

От 751 до 1000 |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

ООО «Юнилевер Русь» является официальным представительством корпорации Unilever в России. Компании принадлежит восемь предприятий: парфюмерно-косметическая фабрика «Северное сияние» в Санкт-Петербурге, концерн «Калина», чаеразвесочная фабрика, Московский маргариновый завод и др. Белую сажу закупают для производства чистящих средств Glorix, косметики под маркой «Чистая линия», «Чёрный жемчуг».

13. ООО «БРИДЖСТОУН ТАЙЕР МАНУФЭКЧУРИНГ СНГ»

Таблица 32. Общая профильная информация о компании ООО «БРИДЖСТОУН ТАЙЕР МАНУФЭКЧУРИНГ СНГ»

|

Сайт компании |

https://www.bridgestone.ru |

|

Адрес компании (адрес регистрации) |

432072, Ульяновская область, Ульяновск, Инженерный 11-Й 52, Строение 1 |

|

Контакты (телефон/факс/e-mail) |

+7 (8422) 26 13 07, +7 (927) 982 76 30, +7 (8422) 29 01 01 info@ bridgestone.ru |

|

Генеральный директор |

Гловер Джеффри Скотт |

|

Численность персонала |

Источник: данные ФСГС РФ

В 2016 году в Ульяновской области компания Bridgestone открыла первый в России и СНГ завод по производству шин. При выходе на полную мощность (ориентировочно к 2019 году) завод будет выпускать 2 млн шин в год, при наличии заказов возможно увеличение производства вдвое — до 4 млн шин.

14. АО «Искож»

Таблица 33. Общая профильная информация о компании АО «Искож»

|

Сайт компании |

http://iskoj.ru |

|

Адрес компании (адрес регистрации) |

413856, Саратовская область, Балаково |

|

Контакты (телефон/факс/e-mail) |

+7 (8332) 24 60 00 asu@iskog.kirov.ru, inr@iskoj.kirov.ru |

|

Генеральный директор |

Иванов Александр Григорьевич |

|

Численность персонала |

от 501 до 750 |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

АО «Искож» (официальное название «Кировский ордена Отечественной войны I степени комбинат искусственных кож») – крупный производитель различных видов резиновых, резинотехнических и термопластических изделий. Закупает продукт, использующийся для наполнения резины: ULTRASIL VN2.

15. ПАО «БАЛАКОВОРЕЗИНОТЕХНИКА»

Таблица 34. Общая профильная информация о компании ПАО «БАЛАКОВОРЕЗИНОТЕХНИКА»

|

Сайт компании |

www.brt.san.ru |

|

Адрес компании (адрес регистрации) |

413856, Саратовская область, Балаково |

|

Контакты (телефон/факс/e-mail) |

+7 (8453) 49 68 46 brt@balrt.ru |

|

Генеральный директор |

Сильченко Олег Анатольевич |

|

Численность персонала |

От 2501 до 5000 |

|

Основные финансовые показатели деятельности компании в 2016 г. |

Источник: данные ФСГС РФ

«БалаковоРезиноТехника» - ведущий производитель резинотехнических изделий, выпускает более 6000 наименований изделий, в первую очередь для автомобильной промышленности. Закупают только белую сажу - ULTRASIL VN2.

оценка объема и динамики потребления, 2015-2017 гг.

Оценка объемов потребления белой сажи российскими компаниями в 2015-2017 гг. проведена по данным федеральной таможенной службы России, а также статистики железнодорожных поставок белой сажи в РФ. В таблице ниже указаны непосредственно конечные потребители продукции, без учета дистрибьюторов и дилеров белой сажи. Компания «Технология очистки воды» включена в список, так как занимается наладкой и обслуживанием очистных сооружений сточных и природных вод.

Оценка объема потребления аморфной силики у ведущих потребителей осуществлялась в натуральном/товарном выражении на основании анализа данных по импорту, а также данных от российских компаний-производителей кремнезема.

Таблица 35. Объем потребления белой сажи компаниями РФ, 2015-2017гг.

|

Потребитель |

Объем потребления, тонн |

||

|

2015 год |

2016 год |

2017 год |

|

Источник: ФСГС РФ, данные ЖД перевозок, оценка MegaResearch

Явным лидером среди потребителей по закупкам белой сажи в России стала компания …

каналы закупки белой сажи

Каналы закупки белой сажи для крупнейших потребителей на рынке России приведены по данным таможенных и железнодорожных поставок в 2015-2017 гг.

Таблица 36. Каналы закупки белой сажи крупнейшими потребителями

|

Потребитель |

Канал закупки и поставщик |

Источник: ФТС РФ, данные ЖД перевозок, оценка MegaResearch

Выводы и рекомендации

Барьеры, существующие на рынке

Барьеры, существующие на рынке белой сажи России, приведены по данным анализа российского и казахстанского рынков:

…

Законодательное регулирование и государственные программы

…

Перспективы и прогноз развития рынка на 2018-2023 гг.

…

Ключевые выводы по исследованию

…

ГЛАВА II. Рынок белой сажи в Республике Казахстан

Общая информация по рынку белой сажи в Республике Казахстан, 2015-2017

Основные характеристики анализируемого рынка.

Данное исследование описывает рынок белой сажи (диоксида кремния) в Казахстане в сегменте В2В. Белая сажа – гидратированный диоксид кремния – является специфическим материалом с широким спектром применения, однако рынок белой сажи в Казахстане сейчас достаточно узок, потребление только формируется, о чем пойдет речь ниже. Из-за единого химсостава белую сажу часто путают со стандартным диоксидом кремния, рынок которого отличается от белой сажи, и в Казахстане уже сформирован.

Рынок белой сажи в Республике Казахстан имеет следующие особенности:

…

Также рынок характеризуется …

Оценка объема и динамики рынка, 2015-2017

Так как в Казахстане отсутствует собственное производство белой сажи, объем рынка можно оценить по объему импорта. В данном исследовании объем импорта рассчитан на основании данных из трех источников: Комитета таможенного контроля Казахстана, Федеральной таможенной службы РФ и Интернет – ресурса «Trade Map», который предоставляет данные по международной таможенной статистике. В 2017 году импорт белой сажи в 2017 году составил 281 тонну, что на 36% выше показателя предыдущего года. Динамика импорта приведена в таблице 1.

Таблица 37. Динамика объема рынка белой сажи в Республике Казахстан, в натуральном выражении

|

Показатель |

2015 год |

2016 год |

2017 год |

|

Объём рынка, тонн |

|||

|

Динамика рынка, % |

Источник: данные КТК Казахстана, ФТС России, «Trade Map»

Рынок белой сажи в Казахстане находится сейчас в стадии роста, что подтверждается значительным увеличением объемов потребления по сравнению с предыдущими периодами. Наглядно динамика потребления представлена в диаграмме 1.

Рисунок 18. Динамика потребления белой сажи в Казахстане, в натуральном выражении

Источник: данные КТК Казахстана, ФТС России, «Trade Map»

Таким образом, средний рост потребления белой сажи за период 2015 – 2017 гг. составил …

Оценка текущих тенденций на рынке

По результатам сбора и анализа информации о рынке белой сажи в Казахстане был выявлены следующие тенденции, которые присущи рынку белой сажи в Казахстане в настоящий момент.

…

…

…

Внешние и внутренние факторы, влияющие на рынок

В результате проведенного сбора информации от основных игроков рынка и кабинетных исследований, а также по результатам анализа официальной государственной статистики можно выделить ряд внешних и внутренних факторов, которые оказывают существенное влияние на рынок белой сажи в Казахстане.

К внешним факторам относятся:

…

…

…

…

Оценка структуры рынка, 2017 г.

по крупнейшим игрокам

Как упоминалось ранее, рынок белой сажи в Казахстане характеризуется достаточно ограниченным количеством поставщиков, при этом многие потребители предпочитают завозить материал напрямую из России, Китая или Беларуси (реэкспорт из ЕС) мелкими партиями, поэтому выделить крупных поставщиков кроме двух на данном рынке не представляется целесообразным, так как многие не оказывают какого-либо влияния на рынок.

Лидером среди игроков рынка белой сажи в Казахстане является компания …

Рисунок 19. Структура рынка белой сажи в Казахстане по крупнейшим игрокам в 2017 г., в натуральном выражении

Источник: данные КТК Казахстана, ФТС России, «Trade Map»

Подробная информация о компаниях - поставщиках представлена в разделе «Конкурентный анализ».

по сегментам потребления

Белая сажа – продукт, который применяется в различных отраслях от пищевой до горнодобывающей промышленности. Перечень отраслей – потребителей достаточно широк:

…

Анализ внешнеторговых поставок на рынке белой сажи в Республике Казахстан, 2015-2017

Объем и динамика импорта, 2015 — 2017

Объем импорта белой сажи в Казахстан рассчитан на основании данных Комитета таможенного контроля Казахстана, федеральной таможенной службы России, а также Интернет-ресурса «Trade Map» по международной таможенной статистике.

Таблица 38. Объем импорта белой сажи в Казахстан, 2015-2017 гг.

|

Показатель |

2015 год |

2016 год |

2017 год |

|

Объём импорта, тонн |

|||

|

Динамика импорта, % |

|||

|

Объём импорта, тыс. долл. США |

|||

|

Динамика импорта, % |