Маркетинговое исследование Анализ рынка нефтесорбентов в России 2015,

- Год выхода отчёта: 2015

АНАЛИЗ РЫНКА НЕФТЕСОРБЕНТОВ В РОССИИ, 2015 Г.

МАРКЕТИНГОВОЕ ИССЛЕДОВАНИЕ

Анализ рынка нефтесорбентов в России, 2015 г.

Июнь 2016

Оглавление

1. Обзор рынка нефтесорбентов в России 7

1.1 Основные характеристики исследуемой продукции 7

1.2 Объем рынка 12

1.3 Емкость рынка 15

1.4 Структура рынка 15

1.4.1 По отраслям 15

1.4.2 По видам сорбентов 20

2. Объем производства 22

2.1 Объемы производства сорбентов в России 22

2.2 Крупнейшие компании-конкуренты 23

3. Потребители 31

3.1 Крупнейшие компании-потребители 31

3.2 Профили основных потребителей (ТОП-5) 54

4. Выводы по исследованию 57

Информация об исполнителе проекта 59

Перечень иллюстраций (диаграммы, схемы, рисунки)

Рисунок 1. Годовые объемы разливов нефти в России, тонн 12

Рисунок 2. Годовые объемы потребления нефтяных сорбентов по отраслям экономики, млн. руб. 13

Рисунок 3. Объемы закупок сорбентов в период 2013-2016(6 мес.), млн. руб. 14

Рисунок 4. Емкость рынка нефтяных сорбентов, млн руб. 15

Рисунок 5. Годовые объемы потребления нефтяных сорбентов по отраслям экономики в 2015 г., % 16

Рисунок 6. Структура потребления сорбентов на основе торфа по отраслям,% 16

Рисунок 7. Структура потребления сорбентов на основе торфа в нефтяной промышленности,% 17

Рисунок 8. Доля сорбентов на основе торфа в структуре потребления нефтетранспортных компаний в 2015 г.,% 18

Рисунок 9. Доля сорбентов на основе торфа в структуре потребления морского и речного транспорта в 2015 г.,% 19

Рисунок 10. Структура потребления сорбентов в 2015 г.,% 20

Рисунок 11. Структура потребления сорбентов отраслями по торговым маркам в 2013-2015 гг.,% 21

Рисунок 12. Объемы производства нефтесорбентов на основе торфа в 2014-2015 гг. 22

Рисунок 13. Доли крупнейших нефтедобывающих компаний на рынке России, % 31

Рисунок 14. Объем экспорта торфа агломерированного и угля активированного в период 2013-2015 гг., тонн. 57

Перечень таблиц

Таблица 1. Виды сорбентов и их характеристики 10

Таблица 2. Сведения о закупках нефтяных сорбентов крупнейшими компаниями нефтегазового комплекса 18

Таблица 3. Крупнейшие потребители нефтяных сорбентов (нефтедобывающие компании) 32

Таблица 4. Крупнейшие потребители нефтяных сорбентов (нефтепереработка) 36

Таблица 5. Крупнейшие потребители нефтяных сорбентов ОАО «АК «Транснефть» (нефтетранспортировка) 39

Таблица 6. Крупнейшие потребители нефтяных сорбентов (морские порты РФ) 42

Методологические комментарии

Данная работа представляет собой анализ рынка нефтесорбентов в России.

Период исследования: 2015 г.

Объект и предмет исследования

Объектом исследования является рынок нефтесорбентов в России.

Предметом исследования являются нефтесорбенты.

Цели и задачи исследования

Цель исследования: получение актуальной аналитической информации по рынку нефтесорбентов в России.

Задачи исследования:

Оценить объем и динамику рынка;

Выявить крупнейших игроков рынка;

Выявить текущие тенденции рынка;

Определить объем импорта и экспорта;

Определить структуру рынка по основным отраслям потребления;

Определить перспективы развития рынка.

Методология исследования

Исследование кабинетное: анализ первичных и вторичных источников информации;

Экспертные интервью с участниками рынка.

Источники информации

База данных государственных органов статистики;

Отраслевая статистика;

Данные государственных структур, в том числе отраслевые и экологические отчеты, Федеральной таможенной службы;

Специализированные базы данных Агентства «MegaResearch»;

Рейтинги;

Информационные ресурсы участников рынка;

Отраслевые и специализированные информационные порталы;

Материалы сайтов исследуемой тематики (web-ресурсы производителей и поставщиков, электронные торговые площадки, доски объявлений, специализированные форумы);

Региональные и федеральные СМИ;

Порталы раскрытия информации (отчетность открытых акционерных обществ);

Опросы основных участников рынка.

Легенда исследования

Основанием настоящего исследование является техническое задание, прописанное в договоре.

Под рынком в данном исследовании понимается рынок нефтесорбентов в России.

Обзор рынка нефтесорбентов в России

Основные характеристики исследуемой продукции

Сорбционный метод является одним из основных в области защиты окружающей среды и на рынке предлагаются множество различных видов нефтесорбентов

Сорбенты разделяются по принципу действия: адсорбенты и абсорбенты.

Адсорбенты - это материалы, для которых характерен процесс поглощения, или «связывания», нефти путем физической поверхностной адсорбции. Явление адсорбции возникает из-за наличия взаимного притяжения между молекулами адсорбента и нефти на границе раздела соприкасающихся фаз. В связи с этим количество поглощаемого данными материалами вещества, прежде всего, зависит от их свободной площади и свойств поверхности.

Процесс адсорбции в реальных условиях доминирует лишь в случаях поверхностной очистки водоемов от тонких молекулярных пленок нефти и нефтепродуктов. В случае применения порошковых адсорбентов для очистки сильно загрязненной нефтью поверхности воды, наряду с процессом адсорбции, протекает процесс сгущения нефти вследствие образования суспензии гидрофобных частиц в данной жидкой фазе. Порошковые гидрофобные материалы в данном случае выступают как вещества-сгустители. При контакте твердых олеофильных частиц с большим количеством нефти вокруг них образуются мицеллы, взаимодействующие между собой с образованием своеобразной сетчатой структуры, что значительно увеличивает вязкость суспензии в целом, приводя при достижении больших порошковых адсорбентов в нефти к образованию достаточно плотных конгломератов.

Абсорбенты - это материалы, для которых характерен диффузионный процесс поглощения нефти и нефтепродуктов всем своим объемом. Эффективность данного процесса зависит от химического родства материалов сорбентов и впитываемой жидкости, а также от структуры вещества абсорбента. Впитывание нефти в абсорбент протекает в результате начальной быстропротекающей адсорбционной стадии, при которой нефть смачивает поверхность абсорбента, а затем более медленно проникает в пористую структуру материала и заполняет все имеющиеся пустоты под действием, в основном, капиллярных сил.

Общим для всех структурообразующих материалов абсорбентов является гидрофобность и олеофильность их поверхности. Процесс абсорбции нефтепродуктов представляет два процесса с различными направлениями действия. В капиллярах с гидрофобными поверхностями неполярная жидкость под действием атмосферного давления может подниматься выше их начального уровня за счет так называемого капиллярного эффекта. Чем меньше размер диаметра капилляра, тем выше уровень подъема. На этом принципе построено явление, получившее название капиллярного насоса, при котором в контакт с нефтью в первый наибольший по диаметру капилляр последовательно входят капилляры меньших диаметров, что обеспечивает максимальный подъем нефти по высоте. Капиллярное перемещение жидкости по горизонтали также определяется атмосферным давлением; при этом, для того чтобы происходил данный процесс, толщина слоя нефтепродукта, контактирующего с абсорбентом, должна быть больше, чем молекулярный слой. При этом атмосферное давление и давление слоя нефти суммируют вне зоны сорбента и в сорбенте. Разница этих давлений обуславливает появление горизонтальной составляющей, под действием которой происходит начальное заполнение структурных пустот абсорбента. Макропоры и микропоры в структуре данного материала выступают в качестве дополнительных капилляров, имеющих меньший диаметр, вследствие чего суммарная капиллярная структура абсорбента осуществляет впитывание нефти по принципу капиллярного насоса.

Классификация нефтяных сорбентов может быть осуществлена и по другим признакам, в частности по исходному сырью, по дисперсности, по пористой структуре, по характеру смачивая водой, по назначению, по плавучести, и по структуре.

Рассыпные сорбенты

Большинство из перечисленных материалов предлагается на рынке как несвязанный сорбент и с успехом используется для удаления небольших разливов нефти на суше. Ввиду трудности контроля их нанесения и сбора, применение таких материалов в морской среде должно быть ограничено специальными сценариями, описанными ниже в разделе по применению сорбентов на береговых линиях.

Заключенные в оболочку сорбенты.

Рассыпные несвязанные сорбирующие материалы часто заключаются во внешнюю оболочку из ткани или сетчатого материала, принимая форму бона, подушки или носка, которую легче разворачивать, проще контролировать и затем легче собирать по сравнению с материалом в несвязанном виде. Заключенные в оболочку сорбирующие продукты различны по форме и объему, но более всего распространены боны (не путать со сплошной формой, описанной ниже). Заключенные в оболочку сорбенты обычно получают из легкодоступных органических и неорганических природных материалов, таких как, но они могут также включать отдельные элементы из синтетического материала, например, полипропилена.

Сплошные сорбенты

Сплошной цилиндрический сорбент, обычно в форме бона, отличается от заключенного в оболочку несвязанного сорбента в форме бона, описанного в предыдущем разделе, тем, что он более гомогенный и имеет более низкое отношение площади к объему, и поэтому нефть не столь легко способна проникать в сердцевину Сплошные плоские сорбенты, например, в форме листов, рулонов, матов, подушек и мембран, характеризуются высоким соотношением площади поверхности к объему. Сплошные сорбенты изготавливаются в основном из синтетических материалов, из которых тканый, полученный из расплава полипропилен используется при ликвидации разливов чаще всего. Иногда применяются сорбенты, полученные из других материалов, таких как полиуретан, нейлон и полиэтилен.

Разрыхленные волокнистые сорбенты

Рассыпные, заключенные в оболочку и сплошные сорбирующие продукты с успехом применяются при удалении легких и средневязких нефтепродуктов, но они не столь эффективны для сбора выветрелых и высоковязких нефтепродуктов. Применяются связки или мотки разрыхленных волокон сорбента, которые позволяют собирать такие нефтепродукты посредством комбинации процессов адгезии к большой площади поверхности и когезии внутри самой нефти. Изготавливаемые в основном из полипропиленовых лент, они обычно скрепляются между собой и образуют сорбирующие ловушки, известные также как “пом-помы”. Несколько отдельных ловушек могут прикрепляться по длине каната с образованием метелок для вязкой нефти или “бонов-ловушек”. Скиммерные машины по типу швабры используют сметающий элемент в форме непрерывной полосы, часто многометровой длины, для сбора нефти. Ловушки для вязких нефтепродуктов также с успехом использовались как вспомогательные при обнаружении затонувшей и подповерхностной нефти либо путем подвешивания в толще воды с поплавков и якорей, либо протягиванием или буксировкой придонного слоя, прикрепленного к металлической раме. Замасливание сорбента свидетельствует о наличии нефти в море, что позволяет применить более результативные методы очистки на выявленных участках загрязнения.

В таблице ниже представлены основные виды сорбентов, их преимущества и недостатки.

Таблица 1. Виды сорбентов и их характеристики

|

Цвет и перенос на другую страницу |

Материал |

Преимущества |

Недостатки |

|

Рассыпные сорбенты |

Органические – включая кору, торф, опилки, бумажную массу, пробку, куриное перо, солому, шерсть; Неорганические – вермикулит и пемза; Синтетические – главным образом полипропилен. |

Часто присутствуют в избытке в природе или широко доступны как побочные продукты промышленных процессов; Могут быть дешевыми; Могут служить для защиты животного мира на местах лежки животных; |

Трудно контролируются, могут рассеиваться ветром; Трудно поддаются сбору; Смесь нефти и сорбента может трудно поддаваться прокачке; Утилизация смеси нефти и сорбента сложнее, чем утилизация только нефти. |

|

Заключенные в оболочку сорбенты

|

Все из вышеуказанных материалов, используемых в свободном виде, могут заключаться в сетчатый материал. |

Более простое размещение и сбор по сравнению со свободными сорбентами; Материал, заключенный в бон, имеет большую площадь поверхности, чем сплошной бон. |

Конструктивная прочность определена прочностью сетчатого материала; Боны из органического материала могут быстро насыщаться и тонуть. Удерживание нефти ограниченное. |

|

Сплошные сорбенты |

Синтетические – главным образом полипропилен |

Долгосрочное хранение Относительно простое выкладывание и уборка; Достижима высокая степень сбора нефти при использовании полной сорбционной способности. |

Ограниченная эффективность для выветрелых или более вязких нефтепродуктов Трудно поддаются разложению, что ограничивает варианты утилизации отходов |

|

Волокнистые сорбенты |

Синтетические – главным образом полипропилен |

Эффективны на выветрелых и более вязких нефтепродуктах |

Менее эффективны на свежеразлитых нефтепродуктах малой и средней вязкости |

Источник: HCMG IEW & EPA INC

Нефтяные разливы в России

Российская нефтяная промышленность из-за изношенности труб разливает примерно 30 миллионов баррелей нефти в год — это в семь раз больше, чем вылилось во время бедствия на Deepwater Horizon в Мексиканском заливе.

По официальным данным, каждый год на нефтепроводах происходит около **** аварий, из-за чего российскую нефтяную промышленность можно назвать самой грязной в мире.

Рисунок 1. Годовые объемы разливов нефти в России, тонн

Объем разливов нефти по оценке Гринпис и данным независимых экспертов

Объем разливов нефти по данным Минприроды

Объемы по результатам проверок Росприроднадзора

Объемы по данным нефтяных компаний

Источник: Greenpeace

Источник: Greenpeace

Как видно из рисунка выше, фактические объемы разливов нефтепродуктов в разы превышают декларируемые. К сожалению, определить процент фактической ликвидации разливов практически невозможно

Объем рынка

Российский рынок нефтяных сорбентов отличается значительным разнообразием типов используемых сорбентов для сбора нефтепродуктов, химических веществ, используемых в процессе, применяемых технологий, а также областью применения. Важным отличием чисто российского рынка является его сегментированность. Это, в частности, означает, что в ряде отраслей действует своя, уникальная система выдачи сертификатов, которая ограничивает проникновения на конкретный рынок других товаропроизводителей.

По причине разнящейся стоимости сорбентов за единицу веса в зависимости от вида и характеристик, объем реализуемых в данном разделе сорбентов в натуральных величинах не рассматривается, проводится оценка объемов рынка в стоимостном выражении.

Ниже представлена структура потребления сорбентов отраслями потребления в стоимостном выражении.

Рисунок 2. Годовые объемы потребления нефтяных сорбентов по отраслям экономики, млн. руб.

Источник: Данные тендеров

Основываясь на данных тендерных закупок за 2015 г., объем рынка нефтесорбентов в денежном выражении составил **** млн руб.

****** в 2015 г. произвели закупку на **** млн. руб., что обусловлено приобретением ******************** г. ************ неорганических цеолитосодержащих сорбентов и бонов в размере ****т. Прочие отрасли в период 2015 г. отличились крайне малыми показателями потребления. Так нефтедобывающая и нефтеперерабатывающая отрасли закупили порядка *** т. торфосодержащих сорбентов, что *************** 2014 г. на ***%.

Несмотря ****, общие показатели потребления сорбентов в денежном выражении ****. Данному рынку характерна периодичность закупок, проводимых основными потребителями. Если малые и средние закупки проводятся в приблизительно равных объемах ежегодно, то большие закупки таких компаний, как Газпром, проводятся раз в два года. На рисунке ниже представлены объемы закупок сорбентов в период с 2013 г. по июнь 2016 г.

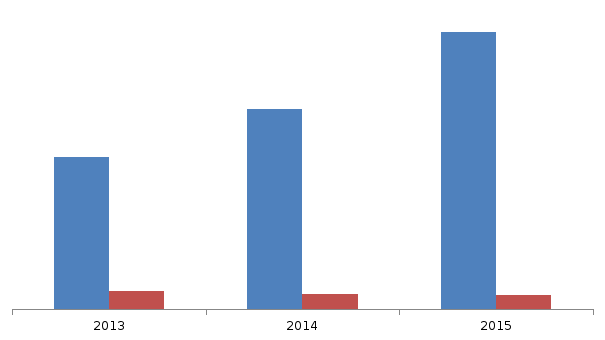

Рисунок 3. Объемы закупок сорбентов в период 2013-2016(6 мес.), млн. руб.

Источник: Данные тендеров

Из рисунка видно, ******************

Емкость рынка

Емкость рынка по отраслям–потребителям в России оценить крайне сложно, так как точные данные по количеству разливов углеводородов и прочих загрязняющих веществ просто отсутствуют. Также подсчет в натуральном выражении затрудняется из-за того, что разные виды сорбентов измеряются в разных единицах. В данном случае оптимальным будет определение емкости рынка в денежном выражении. Расчет емкости производится на основании данных о разливах загрязняющих веществ, предоставленных Минприроды и данных, полученных в результате оценки Greenpeace.

На рисунке ниже представлено соотношение объема рынка в денежном выражении к емкости.

Рисунок 4 . Емкость рынка нефтяных сорбентов, млн руб.

Источник: Данные тендеров, Greenpeace , аналитика Megaresearch

При сравнении данных значений получается, что объемы разливов превышают декларируемые показатели в три раза, следовательно, потенциальная емкость рынка также будет превышать текущие объемы потребления нефтесорбентов в три раза.

Структура рынка

По отраслям

В данном разделе рассматривается структура потребления нефтесорбентов по отраслям экономики.

На рисунке ниже представлена структура потребления сорбентов на основе торфа различными отраслями-потребителями в % выражении.

Рисунок 5. Годовые объемы потребления нефтяных сорбентов по отраслям экономики в 2015 г., %

Источник: ***************, анализ MegaResearch

По причине

*

*

*

*

торфяных нефтесорбентов по отношению к другим видам.

Рисунок 6. Структура потребления сорбентов на основе торфа по отраслям,%

Источник: ********, анализ MegaResearch

Как видно из рисунка, основной отраслью потребления сорбентов на основе торфа является отрасль ************. Это традиционный для нее вид сорбентов, применяемый как при

*

*

*

*

в нефтепереработке *********сорбенты занимают **% от общего количества применяемых органических, с****** и ******* сорбентов, то в других отраслях этот показатель *****

Нефтяная промышленность (нефтедобыча и нефтепереработка)

Как упоминалось ранее, нефтяная промышленность является основным потребителем сорбентов на основе торфа, которые составляют 63% в общей структуре закупок.

Рисунок 7. Структура потребления сорбентов на основе торфа в нефтяной промышленности,%

*

*

*

Источник: Тендерная документация, анализ MegaResearch

Исходя из того

*

*

*

*

*

Таблица 2. Сведения о закупках нефтяных сорбентов крупнейшими компаниями нефтегазового комплекса

|

Интегрированная структура |

Компания |

Год |

Кол-во (кг) |

Примечания |

|

ПАО «АНК «Башнефть» |

2015 |

Источник: Тендерная документация, анализ MegaResearch

Приведенные выше данные по потреблению позволяют оценить объемы закупок сорбентов нефтяными компаниями. Стоит отдельно отметить, что в 2015 г. объемы потребления сорбентов *******.

Транспортировка нефти

Нефтесорбенты на основе торфа в структуре потребления нефтетранспортными компаниями составляют 3%, уступая прочим минеральным и синтетическим видам сорбентов.

Рисунок 8. Доля сорбентов на основе торфа в структуре потребления нефтетранспортных компаний в 2015 г.,%

Источник: Тендерная документация

*

*

*

Энергетический комплекс

В энергетическом балансе компаний, занятых в области производства электроэнергии из невозобновляемых источников (природных ископаемых), доминирующее положение занимает природный газ, который можно считать экологически чистым продуктом.

Морской транспорт и речной транспорт

В акваториях морского и речного транспорта загрязнения случаются из-за двух основных причин:

Аварийный пролив нефтяных продуктов на нефтеналивных терминалах.

Регулярный выброс в акваторию портов так называемых льяльных (подсланцевых) вод.

Для устранения последствий разливов и сбора загрязняющих веществ с водного зеркала, приобретаются гидрофобные сорбенты.

На рисунке ниже видно, что в 2015 г. доля сорбентов в структуре закупок составила всего **********************.

Рисунок 9. Доля сорбентов на основе торфа в структуре потребления морского и речного транспорта в 2015 г.,%

Источник: Тендерная документация

Муниципальные структуры и прочие

Сорбенты ****

*

*

*

закупок сорбентов в данных конкретных случаях относительно невелики.

Так объем закупок нефтеулавливающего сорбента для нужд такого большого города как Красноярск (более 1 миллиона жителей) в 2015 году составил *******.

По видам сорбентов

В общей структуре потребления сорбентов по видам в 2015 г., представленные ниже сорбенты не присутствуют на рынке равных долях. Это обусловлено тем, что отрасли потребления приобретают сорбенты с разными свойствами под свои специфические нужды. Как уже упоминалось ранее, *****

Рисунок 10. Структура потребления сорбентов в 2015 г.,%

Источник: Данные закупок

В период 2015 г. ******* объем цеолита, *******, на рисунке ниже приведена структура потребления сорбентов в период с 2013 г. по 2015 г. по товарным маркам в % от натурального выражения.

Рисунок 11. Структура потребления сорбентов отраслями по торговым маркам в 2013-2015 гг.,%

Источник: Данные закупок, анализ MegaResearch

На основании данных, представленных выше, можно заключить, что сорбенты на основе ***** составляют ***** от общего потребления, но данный сегмент постепенно ********.

Объем производства

Объемы производства сорбентов в России

По причине различия сорбентов по видам и связанных с этим различных единиц измерения, в данном разделе объемы производства сорбентов рассматриваются на примере сорбентов на основе торфа.

Объем производства нефтесорбентов на основе торфа в 2015 г. составляет порядка **** тонн. В денежном выражении объем выпуска в 2015 г. составил **** млн руб.

Данный показатель характеризует постепенный переход на неорганические нефтесорбенты.

Рисунок 12. Объемы производства нефтесорбентов на основе торфа в 2014-2015 гг.

Источник: Данные закупок, данные производителей, анализ MegaResearch

По сравнению с объемом производства в 2014 г., показатели 2015 г. сократились на ****% в натуральном выражении и на ****% в денежном.

Крупнейшие компании-конкуренты

Ниже представлены основные производители нефтесорбентов, поставляющие свою продукцию на российский рынок. Ряд производителей ориентирован на отрасли нефтедобычи и переработки, другие же поставляют свою продукцию и другим отраслям-потребителям.

*1

*2

*3

*4

*5

ООО «ПП «Арталия» (Киреевск, Тульская область)

Адрес: Тульская область, г.Киреевск, КСФ

Сайт: http://www.cverad.ru/

Генеральный директор: Гриймак Денис Валерьевич

Финансовые сведения: отсутствуют данные.

Основные клиенты:

ОАО «НК «Роснефть» - ОАО «РН-Москва»

Тулэнерго.

*7

*8

ООО «Холдинговая компания «Меншен Групп» (Ленинск-Кузнецкий)

Товарная марка: ИРВЕЛЕН

Адрес: 652523, Кемеровская область, г. Ленинск-Кузнецкий, ул. Телефонная, д.5

Телефон: (38456) 7-75-59

Сайт: http://www.irvelen.com/ (работает с ошибками)

Генеральный директор: Горбушко Юрий Юрьевич

Финансовые результаты: данные отсутствуют.

*10

Потребители

Крупнейшие компании-потребители

Крупнейшими потребителями

*

*

*

Данные компании обладают не только мощностями по добыче нефти, но и располагают перерабатывающими, нефтехимическими и прочими заводами, расположенными на территории России.

Ниже представлены доли крупнейших игроков нефтедобывающего сектора относительно годовых объемов добычи нефти.

Рисунок 13 . Доли крупнейших нефтедобывающих компаний на рынке России, %

Источник: Данные закупок, тендерная документация, анализ MegaResearch

*

*

*

*

В следующих таблицах представлены основные потенциальные потребители нефтяных сорбентов в России, для оценки масштабов компании предоставлены сведения об основных производственных показателях (фондах) каждой компании.

Таблица 3. Крупнейшие потребители нефтяных сорбентов (нефтедобывающие компании)

|

Головная интегрированная структура |

Компания |

Добыча нефти (тыс. тонн) |

Адрес |

Сайт |

|

7026 |

||||

|

ОАО «НК «Роснефть» |

47 *** |

|||

|

ООО «Заполярнефть» |

||||

|

26000 |

||||

|

15000 |

Источник: Данные закупок, тендерная документация, анализ MegaResearch

Ниже представлены крупнейшие потребители нефтяных сорбентов из нефтеперерабатывающей отрасли.

Таблица 4. Крупнейшие потребители нефтяных сорбентов (нефтепереработка)

|

НПЗ |

Контролирующий акционер |

Переработка нефти (млн. тн) |

Адрес |

Сайт |

|

Сургутнефтегаз |

||||

Источник: Данные закупок, тендерная документация, анализ MegaResearch

Также стоит рассмотреть потребителей сорбентов, состоящих в *****

Таблица 5. Крупнейшие потребители нефтяных сорбентов ОАО «АК «Транснефть» (нефтетранспортировка)

|

Компания |

Адрес |

Сайт |

Протяженность магистральных нефтепроводов (км) |

Кол-во НПС |

Резервуарный парк (тыс м3) |

|

1000 |

|||||

|

н.д. |

|||||

|

н.д. |

|||||

|

3300 |

32 |

||||

|

7000 |

23 |

Источник: Данные закупок, тендерная документация, анализ MegaResearch

Ниже представлены крупнейшие порты-потребители нефтесорбентов.

Таблица 6. Крупнейшие потребители нефтяных сорбентов (морские порты РФ)

|

Наименование порта |

Местонахождение |

Площадь акватории (км2) |

Количество причалов |

Емкости нефтепродуктов (тыс. тонн) |

Период навигации в морском порту |

Наименование и адрес администрации морского порта |

|

Калининград |

Калининградская область, Юго-восточная часть Балтийского моря, Калининградский залив |

17,73 |

101 |

288,7 |

круглогодичный |

ФГУ «Администрация морского порта Калининград»; Набережная Петра Великого, дом 7, Калининград г, Калининградская обл, 236006. |

|

Александровск-Сахалинский |

Сахалинская область, побережье Японского моря, Татарский пролив, Александровский залив, г.Александровск–Сахалинский |

3,69 |

4 |

15.04 - 15.12 |

Александровск-Сахалинский филиал ФГУ «Администрация морских портов Сахалина»; 694420, Сахалинская обл., г.Александровск-Сахалинский, ул.Аболтина, д. 9. |

|

|

Ванино |

Хабаровский край, Японское море, западное побережье Татарского пролива, бухта Ванина |

16 |

21 |

круглогодичный |

ФГУ «Администрация морского порта Ванино»; Хабаровский край, п. Ванино, ул. Железнодорожная, д. 2. |

|

|

Морской порт Восточный |

Приморский край, бухта Врангеля, Японское море |

62,66 |

25 |

круглогодичный |

ФГУ «Администрация морского порта Восточный» ул.Внутрипортовая, 1, п. Врангель, г.Находка, Приморский край, 692941 |

|

Источник: Данные закупок, тендерная документация, анализ MegaResearch

Профили основных потребителей (ТОП-5)

|

ПАО «Газпром» Адрес представительства: 117997, Москва, ул. Наметкина, д.16 http://www.transneft.ru |

|

ПАО «Газпром» — глобальная энергетическая компания. Основные направления деятельности — геологоразведка, добыча, транспортировка, хранение, переработка и реализация газа, газового конденсата и нефти, реализация газа в качестве моторного топлива, а также производство и сбыт тепло- и электроэнергии.

Компания входит в четверку крупнейших производителей нефти в РФ. «Газпром» также владеет крупными генерирующими активами на территории России. Их суммарная установленная мощность составляет порядка 17% от общей установленной мощности российской энергосистемы. Кроме того, «Газпром» занимает первое место в мире по производству тепловой энергии.

Выводы по исследованию

Рынок нефтесорбентов России отличается направленностью спроса на определенные виды нефтесорбентов определенными видами отраслей-потребителей. Так, отрасли нефтедобычи характерно потребление сорбентов на основе торфа и мха сфагнума.

*

*

*

*

*

*

*

*

В связи с низким потреблением сорбентов на основе торфа активно растет доля экспортной составляющей. На рисунке ниже указаны объемы экспорта торфа агломерированного и углей активированных.

Рисунок 14. Объем экспорта торфа агломерированного и угля активированного в период 2013-2015 гг., тонн.

Источник: ФТС РФ

По итогам 2015 г. основным потребителем выступила ****, экспорт в которую составил **% от общего объема поставок, на втором месте Казахстан с **%, на третьем **** с **%. Стоит отметить, что во ********* основным потребителем и его доля составляла ****% в 2013 г. и ****% в 2014 г., на втором месте ******* с ****% и ****% соответственно.

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Нефтехимия»

Андрей специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.