Обзор рынка скальных грунтов и продуктов их переработки: рост конкуренции на фоне стабильных цен и снижения добычи в 2020 году

Пандемия коронавируса вызвала замедление темпов строительных работ в 2020 году, особенно в его первой половине, поэтому объемы добычи скальных грунтов и продуктов их переработки немного уменьшились. Вместе с тем цены на них практически не изменились, а конкуренция выросла. На рынке присутствует значительное количество небольших игроков, которые поставляют сыпучие материалы строительным компаниям, работающим на малых и средних объектах, и частным потребителям. В целом они сохранили свои позиции, а доля лидера — АО «Первая нерудная компания» — при этом снизилась.

В рамках исследования рассматривался скальный грунт, не подвергавшийся дополнительной обработке (дроблению, отсеву или промывке), а также продукты его переработки: щебень, песок (карьерный, в том числе мытый и сеяный, тяжелый искусственный) и щебеночно-песчаная смесь (ЩПС). Согласно ГОСТ 25100-2011 размер фракции скального грунта не регламентируется.

Оценка уровня конкуренции на рынке

Уровень конкуренции на рынке скального грунта и продуктов его переработки зависит от региона. Например, на Урале он довольно высокий, в восточной части РФ (ДФО) его можно оценить как средний, а сам рынок — как в значительной степени дефрагментированный. Здесь присутствуют несколько крупных (АО «Первая нерудная компания», ООО «Забуголь», ООО «Читинская фабрика нерудных материалов») и большое количество мелких игроков, в том числе оптовики, не имеющие собственных карьеров и лицензии на добычу нерудных материалов и перепродающие продукцию первых трех компаний. Кроме того, добычей и переработкой скального грунта занимаются горнодобывающие и строительные компании, у которых также есть свои карьеры.

Анализ объемов производства и выручки топ-10 игроков рынка позволяет сделать следующие выводы:

- совокупный объем добычи скальных грунтов за последние несколько лет вырос, однако в 2020 году он по вполне понятным причинам уменьшился относительно уровня 2019 года на 5% в стоимостном выражении;

- безусловный лидер на рынке — АО «Первая нерудная компания», однако ее доля в период 2018–2020 гг. заметно снизилась;

- среди строительных компаний наибольшие объемы выработки имеет ОАО «Дорожная служба Иркутской области»;

- индекс Херфиндаля-Хиршмана, рассчитанный по 10 ведущим игрокам, в последние 3 года снижается, что говорит об уменьшении степени монополизации рынка и о росте конкуренции на нем.

Ассортимент и основные каналы сбыта ведущих игроков

В процессе исследования была изучена продукция 10 ведущих игроков рынка. В целом ассортимент сыпучих материалов у всех рассмотренных компаний схож, что объясняется, по-видимому, тем, что они формируют комплексное предложение для своих клиентов, стараясь обеспечить их всем необходимым в рамках закупки у одного поставщика. Так, скальный грунт (вскрышную скальную породу), гранитный щебень различных фракций и песок продают все указанные предприятия, ЩПС (смесь щебня, гравия и песка) отсутствует только у трех из них. При этом каждая компания расширяет свой ассортимент дополнительными позициями в зависимости от своей специфики (например, игроки, занимающиеся строительством дорог, включают в продуктовый портфель асфальт, строительные компании могут расширять ассортимент за счет различных бетонных смесей и т. д.).

Характерной чертой рассматриваемых сыпучих материалов является значительная доля транспортных расходов в общей стоимости. В связи с этим потребители заинтересованы в максимальном сокращении логистического плеча и хотят закупать скальные грунты и продукты их переработки у производителей, которые находятся максимально близко. Особенно это заметно в восточной части РФ (ДФО), где транспортное плечо больше, чем, например, на Урале, а количество строительных объектов меньше. Поэтому поставщики здесь чаще всего используют канал прямых продаж подрядчикам, занимающимся строительством крупных объектов, или потребляют добываемую продукцию для внутренних нужд (ОАО «Дорожная служба Иркутской области»). Вторым крупным каналом сбыта являются оптовики, которые поставляют сыпучие строительные материалы менее крупным компаниям или частным потребителям. Кроме того, все компании выставляют свою продукцию на специализированных торговых площадках и рекламируют ее на своих сайтах.

Анализ среднерыночных цен

Цены крупнейших игроков в рамках рассмотренных товарных групп заметно отличаются. В ходе исследования и проведенных интервью с экспертами и участниками рынка было установлено, что ценовая политика компаний зависит от целого ряда факторов:

- наличие собственных карьеров;

- объемы добычи по каждой товарной категории;

- потребность в использовании для собственных нужд, основные каналы сбыта;

- месторасположение и транспортная доступность карьеров;

- наличие поблизости крупных строительных объектов.

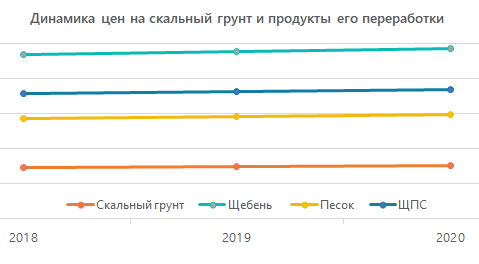

Игроки рынка отмечают, что цены на скальные грунты и продукты их переработки в определенной степени подвержены сезонным колебаниям и могут меняться в течение года. Однако среднегодовые цены меняются незначительно.

В 2018–2020 гг. отмечается небольшой рост цен, в среднем на 2% в год по всем рассматриваемым товарным позициям. При этом детальный анализ показал, что разброс цен среди 10 ведущих игроков на разные виды продуктов переработки скального грунта может составлять до 1000%.

Александр специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.