Маркетинговое исследование и анализ рынка лекарственных препаратов Японии

Анализ рынка лекарственных препаратов в Японии,

2005-2014 гг. Прогноз до 2020 г.

стр. 23 из 32

Анализ рынка лекарственных препаратов в Японии, 2005-2014 гг. Прогноз до 2020

г.

Декабрь 2014

Оглавление

Методологические комментарии к исследованию 5

1. Обзор рынка лекарственных препаратов в Японии, 2005-2014 гг. 7

1.1. Новые научные исследования в области фармакологии 7

1.2. Основные характеристики рынка 11

1.3. Объём, ёмкость и динамика рынка 15

1.4. Оценка текущих тенденций и перспектив развития рынка до 2020 г. 18

1.5. Оценка факторов, влияющих на рынок 19

1.6. Структура рынка 21

1.6.1. По основным группам анатомо-терапевтической классификации (АТХ) 21

1.6.2. Анализ наиболее перспективных сегментов 22

2. Анализ производства лекарственных препаратов в Японии, 2005-2014 гг. 23

2.1. Объём и динамика производства. Доля экспорта в производстве. 23

2.2. Лидеры рынка: основные производители/дистрибьюторы 25

2.2.1. Объём производства/продаж 25

2.2.2. Доля на рынке 27

2.2.3. Объём доходов 28

2.2.4. Группы и виды выпускаемых препаратов 29

2.2.5. Анализ ценовой политики 33

3. Анализ потребления лекарственных препаратов в Японии, 2005-2014 гг. 38

3.1. Объем и динамика потребления. Доля импорта в потреблении. 38

3.2. Основные потребители и типы потребителей 40

4. Рекомендации и выводы по исследованию 43

4.1. Прогноз динамики рыночных показателей до 2020 г. (объем и емкость рынка, объем производства, объем потребления) 43

4.2. Выводы по исследованию 47

Приложения. Таблицы. Рисунки 49

Приложения (диаграммы, схемы, рисунки)

Диаграмма 1 . Динамика объёма рынка лекарственных препаратов в Японии в 2005-2014 гг. млрд. $ 15

Диаграмма 2. Объёмы экспорта и импорта лекарственных препаратов в Японии в 2005-2014 гг., млрд. $ 16

Диаграмма 3. Ёмкость и динамика ёмкости рынка лекарственных препаратов в Японии в 2005-2014 гг., млрд. $ 17

Диаграмма 4. Структура рынка ЛП Японии в 2013 г. по группам АТХ, % 21

Диаграмма 5. Объёмы и динамика производства ЛП в Японии в 2005-2014 гг., млрд. $ 23

Диаграмма 6. Динамика доли экспорта в общем объёме производства ЛП в Японии в 2005-2014 гг. 24

Диаграмма 7. Доли рынка основных производителей ЛП в Японии в 2013 г., % 27

Диаграмма 8. Объём и динамика потребления ЛП в Японии в 2005-2014 гг., млрд. $ 38

Диаграмма 9. Доля импорта в объёме потребления ЛП в Японии 2005-2014 гг., % 39

Диаграмма 10. Структура потребления ЛП в Японии по типам конечных потребителей в 2014 г., % 42

Диаграмма 11. Прогноз динамики объёма рынка ЛП в Японии до 2020 г. 43

Диаграмма 12. Прогноз динамики ёмкости рынка ЛП в Японии до 2020 г. 44

Диаграмма 13. Прогноз динамики объёма производства ЛП в Японии до 2020 г. 45

Диаграмма 14. Прогноз динамики объёма потребления ЛП в Японии до 2020 г. 46

Рисунок 1. Формирование цены на новые ЛП в Японии 35

Рисунок 2. Блок-схема проверки документов, поданных на регистрацию препарата 51

Приложения (таблицы)

Таблица 1. Крупнейшие японские компании по объёмам финансирования в R & D , млрд. $ 7

Таблица 2. Основные разработки ЛП компании Takeda , находящиеся во второй стадии разработки и выше (по состоянию на конец 2013 г.) 8

Таблица 3. Инновационные препараты компании Astellas Pharma , находящиеся по состоянию на 31.10.2014 г. в первой фазе разработки 9

Таблица 4. Инновационные препараты компании Astellas Pharma , находящиеся по состоянию на 31.10.2014 г. на второй фазе разработки и выше 9

Таблица 5. Инновационные препараты компании Otsuka Group по состоянию на март 2014 г. в первой и второй фазах разработки 10

Таблица 6. Инновационные препараты компании Otsuka Group по состоянию на март 2014 г. в финальных фазах разработки. 10

Таблица 7. Объём рынка лекарственных препаратов в Японии в 2005-2014 гг. 15

Таблица 8. Доля экспорта в производстве ЛП в Японии в 2005-2014 гг., % 24

Таблица 9. Объёмы продаж основных производителей ЛП в Японии в 2011-2014 гг., млрд. $ 25

Таблица 10. Доли рынка основных производителей ЛП в Японии в 2011-2014 гг., % 27

Таблица 11. Объёмы чистой прибыли компаний от деятельности на рынке Японии, млрд. $ 28

Таблица 12. Группы и виды выпускаемых препаратов основных производителей ЛП в Японии (примеры наименований) 29

Таблица 13. Объёмы продаж основных ЛП компании Takeda на рынок Японии в 2012-2013 фискальном году, млрд. $ 31

Таблица 14. Объёмы продаж основных ЛП компании Astellas Pharma на рынок Японии в 2012-2013 фискальном году, млрд. $ 31

Таблица 15. Объёмы продаж основных ЛП компании Daiichi Sankyo на рынок Японии в 2012-2013 фискальном году, млрд. $ 32

Таблица 16. Объёмы продаж основных ЛП компании Otsuka holdings на рынок Японии в 2013-2014 фискальном году, млрд. $ 32

Таблица 17. Объёмы продаж основных ЛП компании Mitsubishi Tanabe Pharma на рынок Японии в 2013-2014 фискальном году, млрд. $ 33

Таблица 18. Цены крупнейших фармкомпаний Японии на некоторые ЛП, $ 36

Таблица 19. Крупнейшие оптовые поставщики ЛП в Японии (данные за 2012-2013 финансовый год) 41

Таблица 20. Обобщение данных по исследованию 47

Таблица 21. Лидеры рынка ЛП в Японии (ТОП-20). Объём продаж в 2011-2013 гг., млрд. $ 49

Таблица 22. ТОП-10 продаваемых в мире ЛП в 2013 г., общий объём продаж 50

Методологические комментарии к исследованию

Настоящее исследование представляет собой полноценное маркетинговое исследование рынка лекарственных препаратов в Японии.

Период исследования – 2005-2020 гг.

Актуальность исследования – декабрь 2014 года.

Объект и предмет исследования

Объектом исследования являются лекарственные препараты.

Предметом исследования являются производство и потребление лекарственных препаратов в Японии, основные производители и потребители.

Цели и задачи исследования

Цель исследования: изучение и анализ рынка лекарственных препаратов Японии и оценка перспектив развития.

Задачи исследования:

оценка объема и емкости рынка;

описание структуры рынка;

анализ внешнеторговых операций;

конкурентный анализ игроков рынка лекарственных препаратов;

анализ потребителей;

оценка тенденций и перспектив развития рынка.

Методология исследования

В рамках исследования предполагается использовать следующие методы сбора информации:

Анализ открытых источников информации – «кабинетное исследование» (печатные деловые и специализированные СМИ, электронные деловые и специализированные издания, рекламные и информационные материалы компаний – участников рынка, аналитические обзорные статьи в прессе, результаты ранее проведенных маркетинговых исследований в данной области, материалы отраслевых учреждений и данные надзорных и контролирующих органов государственной власти).

Интервью под легендой с производителями и продавцами или же другие методы получения первичной информации.

Источники информации

База данных государственных органов статистики (информация по производственным показателям крупных компаний, по показателям импорта и экспорта, отраслевые показатели);

Отраслевая статистика;

Данные государственных структур;

Специализированные базы данных Агентства «MegaResearch»;

Рейтинги;

Информационные ресурсы участников рынка;

Отраслевые и специализированные информационные порталы;

Материалы сайтов исследуемой тематики (web-ресурсы производителей и поставщиков, электронные торговые площадки, доски объявлений, специализированные форумы, Интернет-магазины);

Региональные и федеральные СМИ;

Порталы раскрытия информации (отчетность открытых акционерных обществ);

Опросы основных участников рынка.

Условия и допущения, принятые в расчетах

Среднегодовые курсы иностранных валют, используемых в отчете

|

2010 год |

2011 год |

2012 год |

2013 год |

2014 год |

|

|

Динамика курса Японской йены ( JPY ) к Доллару США ( USD ) |

0,0117 |

0,0127 |

0,0120 |

0,0100 |

0,0097 |

Источник: http://bankir.ru

Динамика численности населения с 2005 по 2014 гг. (млн. чел.)

|

|

2005 год |

2006 год |

2007 год |

2008 год |

2009 год |

2010 год |

2011 год |

2012 год |

2013 год |

2014 год |

|

Численность населения, млн. человек |

127,8 |

127,8 |

127,8 |

127,7 |

127,6 |

127,5 |

127,8 |

127,6 |

127,1 |

126,5 |

Источник: http://countrymeters.info/ru/Japan

Обзор рынка лекарственных препаратов в Японии, 2005-2014 гг .

Новые научные исследования в области фармакологии

Япония – один из мировых лидеров по разработке новых технологий как в сфере электроники и промышленных технологий, так и в сфере биотехнологий и фармации.

Японский фармацевтический рынок по состоянию на 2013 г. занимает Х% R&D-сегмента мировой фармации после США (около Х%) и стран ЕС (около Х%). Тройка лидеров японского фарм-рынка попадает в двадцатку крупнейших компаний мира по объёмам инвестирования в R&D по состоянию на 2013 г. 1

Таблица 1. Крупнейшие японские компании по объёмам финансирования в R&D, млрд. $

|

Название компании |

2010 г. |

2013 г. |

|

Takeda |

||

|

Otsuka Holdings |

||

|

Astellas Pharma |

||

|

Eisai |

||

|

Daiichi Sankyo |

||

|

Shionogi |

||

|

Mitsubishi Tanabe Pharma |

||

|

Dainippon Sumimoto Pharma |

||

|

Kyowa Hakko Kirin |

Источник: годовые отчёты компаний

.

Ниже рассмотрим основные инновационные продукты японских компаний, которые находятся на разных стадиях разработки на примере тройки лидеров по объёмам инвестиций в R & D в 2013 г.

Таблица 2. Основные разработки ЛП компании ХХХ, находящиеся во второй стадии разработки и выше (по состоянию на конец 2013 г.)

|

Группа препаратов |

Наименование препарата, субстанции или действующего вещества |

Основное назначение (используется в лечении) |

|

Препараты, влияющие на обмен веществ, препараты для лечения заболеваний сердечно-сосудистой системы |

||

|

Противоопухолевые препараты и иммуномодуляторы |

||

|

Препараты для лечения заболеваний центральной нервной системы |

||

|

Препараты для лечения заболеваний респираторной системы |

||

|

Препараты общего назначения |

||

|

Вакцины |

||

Источник: годовые отчёты компаний

Таблица 3. Инновационные препараты компании ХХХ, находящиеся по состоянию на 31.10.2014 г. в первой фазе разработки

|

Группа препаратов |

Наименование препарата, субстанции или действующего вещества |

Основное назначение (используется в лечении) |

|

Противоопухолевые препараты и иммуномодуляторы |

||

|

Препараты для лечения заболеваний нервной системы |

||

|

Препараты для лечения заболеваний костно-мышечной системы |

||

|

Препараты для лечения заболеваний урогенитальных органов |

||

Источник: годовые отчёты компаний

В части разработок ЛП, которые находятся на более поздних стадиях и близки к выводу на рынок, перечень может быть сформирован следующим образом.

Таблица 4. Инновационные препараты компании ХХХ, находящиеся по состоянию на 31.10.2014 г. на второй фазе разработки и выше 2

|

Группа препаратов |

Наименование препарата, субстанции или действующего вещества |

Основное назначение (используется в лечении) |

|

Противомикробные препараты для системного использования |

||

|

Препараты для лечения заболеваний костно-мышечной системы |

||

|

Препараты, влияющие на кровь |

||

|

Препараты, влияющие на обмен веществ |

||

|

Препараты для лечения заболеваний урогенитальных органов |

||

|

Препараты, влияющие на пищеварительный тракт |

||

|

Противоопухолевые препараты и иммуномодуляторы |

||

|

Вакцины |

||

Источник: годовые отчёты компаний

Таблица 5. Инновационные препараты компании ХХХ по состоянию на март 2014 г. в первой и второй фазах разработки

|

Группа препаратов |

Наименование препарата, субстанции или действующего вещества |

Основное назначение (используется в лечении) |

|

Противоопухолевые препараты и иммуномодуляторы |

||

|

Препараты для лечения заболеваний кожи |

||

Источник: годовые отчёты компаний

Таблица 6. Инновационные препараты компании ХХХ по состоянию на март 2014 г. в финальных фазах разработки.

|

Группа препаратов |

Наименование препарата, субстанции или действующего вещества |

Основное назначение (используется в лечении) |

|

Препараты для лечения заболеваний нервной системы |

||

|

Противоопухолевые препараты и иммуномодуляторы |

||

|

Лекарства общего применения |

||

|

Препараты для лечения заболеваний органов чувств |

||

|

Препараты для лечения заболеваний крови |

Источник: годовые отчёты компаний

Практически все основные игроки рынка в портфеле разработок в настоящее время имеют препараты, относящиеся к группе противоопухолевых. Чаще всего инновации затрагивают рак предстательной железы, рак груди и рак женских половых органов, а также рак щитовидной железы и рак пищеварительной системы.

Много внимания в разработках уделяется препаратам для лечения болезни Альцгеймера, а также для лечения различных форм артрита и остеопороза.

Довольно часто в последних разработках встречаются препараты для лечения урогенитальных органов. Эксперты рынка отмечают возросший интерес в области разработок антидепрессантов для использования на рынке Японии.

В целом, даже снижение объёмов рынка не привело к снижению объёмов инвестиций японскими компаниями в R & D сегмент.

Основные характеристики рынка

Японский фармацевтический рынок занимает примерно ХХ% (средняя оценка за период 2005-2014 гг.) мирового рынка и является вторым по размеру после США. Несмотря на чрезвычайно высокий уровень продаж, японская фармацевтическая отрасль не занимает ведущих позиций на мировом рынке. Продукция японских фармпроизводителей поступает, в основном, на внутренний рынок, а экспорт составляет ХХ% от общего объёма производства. Важно отметить при этом, что местные производители стараются предлагать свою продукцию на внутреннем рынке не менее чем на ХХ% дешевле зарубежных аналогов.

В Японии публикуются все результаты исследований, по каждому лекарственному препарату. Таким образом, профильные ведомства стараются повысить прозрачность и эффективность своих действий.

Рынок лекарственных средств в Японии характеризуется высоким уровнем государственного контроля и мониторинга. Основным документом, регулирующим процесс регистрации ЛП в Японии, является Закон о фармацевтической деятельности, цель которого — улучшение здоровья населения посредством нормативных актов, необходимых для обеспечения качества, эффективности и безопасности лекарственных средств (препаратов).

Закон о фармацевтической деятельности был принят в 1943 году и с тех пор пересмотрен несколько раз. Нынешний Закон о фармацевтической деятельности (Закон № 145) полностью пересмотрен в 1948 и 1960 гг.

Пересмотрены системы регистрации и лицензирования (разъяснения ответственности компаний в отношении мер безопасности и проверки системы регистрации препаратов для производства в соответствии с международными требованиями), усилены меры контроля над безопасностью лекарственных препаратов, усовершенствована политика послепродажного надзора.

Положения, касающиеся системы регистрации препаратов для производства/продажи, производственных/торговых предприятий, а также положения, касающиеся медицинского оборудования, вступили в силу 01.04.2005 г.

Согласно закону «О фармацевтической деятельности», термин «лекарственный препарат» относится к следующим веществам:

1) представленным в перечне Фармакопеи Японии 3 ;

2) включающим стоматологические материалы, материалы медицинского назначения, санитарные принадлежности, предназначенные для использования в целях диагностирования, лечения или предотвращения болезней у людей или животных и не являющиеся оборудованием либо инструментами;

3) веществам (отличным от препаратов общего воздействия или косметических средств), предназначенным для оказания воздействия на структуру или функции организма у людей или животных и не являющихся оборудованием либо инструментами.

В Законе о фармацевтической деятельности и некоторых других нормативных актах лекарственные средства классифицированы по правилам безопасного обращения с лекарственными средствами, по применению и отпуску, на основании степени риска. 4

Основной управляющей и контролирующей организацией на фармацевтическом рынке Японии является Министерство здравоохранения, труда и благосостояния Японии (mhlw.go.jp) в подчинении которого находятся следующие организации:

Японская организация медикаментов.

Японская организация медикаментов — наполовину частная, наполовину государственная организация, в круг задач которой входит мониторинг любой неблагоприятной реакции на лекарства в течение клинических испытаний, продвижение НИОКР в области создания новых лекарств, избирательное изучение патентованных лекарственных средств, дженериков и косметики, обеспечение стандартов безопасности и лицензирования, проверка сырья и предоставление консультаций компаниям по клиническим испытаниям.

Бюро по фармацевтической и медицинской безопасности.

Отвечает за эффективность и безопасность лекарств, отпускаемых по рецепту и без, поставку донорской крови, контроль за ядовитыми и вредными субстанциями, мероприятия по борьбе с наркотиками. Находящееся под его управлением специальное подразделение оценки и лицензирования предоставляет оценки и инструкции разработчикам лекарств, отвечает за контакты с другими международными регулирующими агентствами и определяет необходимость в новых лекарственных средствах.

Национальный институт науки и здоровья.

В 1997 году под патронатом Национального института науки и здоровья был создан Центр по оценке фармацевтического и медицинского оборудования, призванный способствовать лучшему изучению применения новых лекарств.

Центральный комитет по вопросам фармацевтики.

Формирует статистические отчёты о фармацевтической отрасли в Японии, а также отчёты о результатах проведённых исследований в области фармации.

Центральный медицинский совет по социальному страхованию

Занимается вопросами медицинского страхования граждан Японии.

Регистрация новых лекарственных препаратов (ЛП) в Японии осуществляется в несколько этапов, окончательное решение о возможности регистрации ЛП принимает подразделение оценки и лицензирования Министерства здравоохранения, труда и благосостояния. Необходимые отчёты министерству предоставляет Центральный комитет по вопросам фармацевтики. Причём японское правительство публикует все результаты исследований, по каждому продукту. Количество фармаэкономических исследований стабильно растёт. С 2000-х гг. в Японии ежегодно публикуются данные по 700-800 исследованиям ЛП, несколько меньше — по фармаэкономическому анализу медоборудования. 5

Клинические испытания в Японии всегда проходят в три фазы.

В первой фазе лекарство испытывается на 20 здоровых волонтёрах; во второй фазе клинические испытания проводятся в больничных условиях, кроме случаев, когда безопасность лекарства полностью гарантируется (тест на 100 пациентах); в третьей фазе тесты проводятся в условиях, схожих с реальной клинической практикой, с участием как стационарных, так и амбулаторных больных, в зависимости от особенностей лекарства (200 больных, включая контрольную группу).

В Японии приняты Стандарты по квалифицированному послепродажному надзору (Good PostMarketing Surveillance Practice, GPMSP), которые применяются к производителям фармпродукции, её импортёрам и дистрибьюторам. Данная практика надзора — оригинальная система оценки и перепроверки, позволяющая оперативно и гарантированно выявить неблагоприятную реакцию на лекарство любого типа. В зависимости от классификации лекарственных средств, их оценка длится от четырёх до десяти лет, после чего повторная оценка производится каждые пять лет. Согласно положению, все терапевты, зубные врачи и заведующие аптеками обязаны немедленно сообщать в Министерство здравоохранения, труда и благосостояния Японии обо всех случаях неблагоприятной реакции на лекарство, а производители — ещё и о каждом случае заболевания в связи с неблагоприятной реакцией на медпрепарат. Помимо экстренной информации, обязательно подаётся подробный отчёт: в срок до 30 дней в общих случаях, и не более 15 дней, если пациент умер или компания подозревает, что лекарство вызывает серьёзные заболевания.

К тому же, в 2006 г. Министерство здравоохранения, труда и благосостояния Японии объявило дженериковым компаниям, что с 2011-2012 бюджетного года каждый произведённый ими дженерик 6 должен соответствовать по показателям всему ряду брендированных препаратов определённого класса, а не одному (или нескольким) препаратам. Доля дженериков на рынке Японии намного ниже, чем на рынках других стран (к примеру, США).

Одной из многочисленных особенностей развития фармацевтической промышленности Японии является относительно низкий показатель присутствия иностранного капитала. Благодаря проводимой на протяжении всего послевоенного периода политике преференций для национальных компаний-производителей медикаментов были созданы условия, практически исключающие конкуренцию со стороны европейской и американской фармацевтики. Это позволило японским фирмам прочно укрепиться на внутреннем рынке. В бурном развитии фармацевтики Японии в последние 20 лет сыграла свою роль и частичная переориентация других отраслей промышленности (например, химической, пищевой и текстильной) на производство медикаментов. К этому подтолкнула череда кризисов, после которых в отрасль производства лекарств, ранее не подверженную экономическим спадам, устремился дополнительный капитал.

Хотя для иностранных компаний местный фармацевтический рынок становится всё более привлекательным, лишь отдельные игроки решаются действовать на нём в одиночку, рассчитывая исключительно на свои силы. Известно, что японские фирмы обладают значительно лучшим пониманием национально-ментальных предпочтений и способны более успешно проводить мероприятия, связанные с маркетингом, рекламой и дистрибуцией продукции. Поэтому на протяжении последних нескольких лет между местными и зарубежными производителями всё чаще заключаются договоры о совместной деятельности.

А крупнейшие международные фармацевтические холдинги Pfizer , Merck & Co , Novartis , Bayer и др. открыли свои производства и полноценные представительства в Японии.

Ценообразование на ЛП в Японии в части рецептурных ЛП регулируется государством, цены на такие лекарства фиксированные, в части безрецептурных лекарств действует свободное ценообразование.

На всех жителей Японии старше 65 лет, а при наличии некоторых заболеваний и для лиц старше 40 лет распространяется система медицинского страхования. Страховка покрывает только лекарства, отпускаемые по рецепту. Граждане до 40 лет обязаны самостоятельно оплачивать своё лечение.

Список лекарств, на которые действуют гарантии медстрахования, пополняется ежегодно (в марте, мае, августе и ноябре). Цены на лекарства, содержащие новые химические вещества, подсчитываются в сравнении с уже имеющимися похожими лекарствами. Если же таковых нет, цена определяется по стоимостному методу. Каждые два года цены на лекарственные средства пересматриваются. Отчасти это связано с тем, что более 90% медпрепаратов, отпускаемых по рецепту, доставляются в медицинские учреждения через оптовиков, остаток доставляется напрямую в госпитали, клиники и распределительные аптеки. В результате прохождения через все эти каналы возникает проблема резких скачков цен на медпрепараты. С целью оптимизации регулирования цен на лекарства в 2002 г. была создана комиссия под управлением Центрального медицинского совета по социальному страхованию, в обязанности, которой входит пересмотр цен для различных групп отечественных и иностранных лекарственных средств и разработка соответствующих рекомендаций.

Среди лидирующих на фармацевтическом рынке Японии игроков можно назвать такие фирмы, как ХХХХХХХХХ.

Японские производители стараются предлагать свою продукцию на внутреннем рынке не менее чем на ХХ% дешевле западных аналогов.

Большой проблемой в Японии является быстрое старение населения. По прогнозу, к 2025 году число жителей в возрасте 65 лет и старше составит ХХ%, что делает Японию государством с самой быстро стареющей нацией среди развитых стран. Это приведёт к повышению затрат на пенсии, медицинскую помощь и прочее, в то время как доля работающих граждан, на которых падает бремя всех этих затрат, будет сокращаться.

Объём, ёмкость и динамика рынка

Объём рынка лекарственных средств в Японии рассчитан как сумма объёма производства и объёма импорта за вычетом объёма экспорта лекарственных средств. В 2013 г. объём рынка составил около ХХ млрд. $. В 2014 г. объём рынка сократился на Х% и составил около ХХ млрд. $.

Таблица 7. Объём рынка лекарственных препаратов в Японии в 2005-2014 гг.

|

Показатель |

2005 г. |

2006 г. |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

Объём рынка ЛП, млрд. $ |

||||||||||

|

Объём производства, млрд. $ |

||||||||||

|

Импорт, млрд. $ |

||||||||||

|

Экспорт, млрд. $ |

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

Диаграмма 1. Динамика объёма рынка лекарственных препаратов в Японии в 2005-2014 гг. млрд. $

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

Динамика объёма рынка лекарственных средств в Японии в 2005-2009 гг. была положительной. Рост объёмов рынка составлял от Х% до ХХ%. В посткризисный период рынок вёл себя нестабильно.

В сравнении с общемировыми показателями рынок производства лекарств в Японии растёт медленно. По причине достаточно длительного рассмотрения новых препаратов японскими регуляторными органами инновационные лекарства появляются на японском рынке в среднем через четыре года после их одобрения в США и Европе, что замедляет получение прибыли. Так, если выпуск на рынок нового лекарства в США занимает примерно 10 лет, то в Японии на это уходит 15-17 лет.

Диаграмма 2. Объёмы экспорта и импорта лекарственных препаратов в Японии в 2005-2014 гг., млрд. $

Источник : ITC (Trade statistics for international business development)

Рынок ЛП Японии в 2005-2012 гг. характеризовался ростом объёмов импорта, объёмы экспорта при этом увеличивались незначительно. В 2013-2014 гг. произошло сокращение объёмов внешнеторговых поставок

Ёмкость рынка ЛП в Японии рассчитывалась исходя из средней номы потребления ЛП, с учетом заболеваемости и демографических особенностей стран. Была принята эталонная норма потребления ЛП на душу населения на основе данных о продажах ЛП в США в 2013 году и численности населения за этот же год. Эталонная норма потребления в стоимостном выражении составила ХХХ $ на человека. В Японии норма потребления ЛП на душу населения с учетом всех факторов составила ХХХ долл. на душу населения. 7

Диаграмма 3. Ёмкость и динамика ёмкости рынка лекарственных препаратов в Японии в 2005-2014 гг., млрд. $

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», http://countrymeters.info/ru/Japan , http://miuki.info/, оценка аналитиков Megaresearch

Несмотря на то, что Япония считается одной из самых «здоровых» наций мира, ёмкость рынка ЛП в ней высока. Это объясняется большим удельным весом пожилых людей (Япония самая стареющая нация), большими расходами государства на здравоохранение и медицинское обслуживание, предоставление ЛП в рамках страхования. Снижение ёмкости рынка в 2014 г. связано со снижением численности населения.

Оценка текущих тенденций и перспектив развития рынка до 2020 г.

К основным тенденциям, существующим в настоящее время на рынке ЛП Японии, аналитики 8 и эксперты рынка относят следующие:

Япония является одной из немногих стран, где ведутся конструктивные дискуссии относительно повышения вознаграждения за разработку инновационных лекарственных средств. В последние годы японские фармацевтические компании довольно медленно создавали таковые (вследствие строгих требований к профилю безопасности), поэтому стимулирование данного процесса со стороны правительства, как ожидается, поможет увеличить количество инновационных продуктов, выведенных на рынок. Сегодня в Японии продолжается разработка пилотной программы относительно выведения на рынок инновационных препаратов, которая бы отвечала определенным критериям политики снижения цен. Напомним, что выпуск на рынок нового лекарства в США занимает примерно 10 лет, то в Японии на это уходит 15-17 лет. Поэтому разработка такой программы позволит ускорить процесс вывода новых препаратов на рынок.

ХХХ

Оценка факторов, влияющих на рынок

Основные факторы, влияющие на рынок ЛП в Японии, приведены в таблице.

|

Фактор |

Оценка влияния на рынок |

Источник: оценка аналитиков MegaResearch , информация СМИ и отраслевых изданий, http://shiatsu.mybb.ru/viewtopic.php?id=7 (справка о медицине «Кампо»)

Ключевая проблема фармацевтического рынка как мирового, так и рынка Японии - рост затрат на исследования. Сегодня средняя цена разработки одного нового препарата составляет $ ХХХ млн., и по прогнозам экспертов эта сумма в скором будущем перевалит за Х млрд. $. При этом в Японии ещё и сроки вывода препарата на рынок значительно превышают общемировые. Как уже упоминалось ранее, в Японии правительство инициирована разработка программы, ускорить процесс вывода новых препаратов на рынок.

Структура рынка

По основным группам анатомо-терапевтической классификации (АТХ)

Структура рынка ЛП в Японии по основным группам продукции приведена в диаграмме.

Диаграмма 4. Структура рынка ЛП Японии в 2013 г. по группам АТХ, %

Источник: IMS Market Prognosis , данные крупнейших компаний производителей

Наибольший объём в общей структуре рынка ЛП в Японии занимают препараты для лечения заболеваний сердечно-сосудистой системы, их доля в 2013 г. составила около ХХ%.

Анализ наиболее перспективных сегментов

Анализ основных разработок японских фармацевтических корпораций показывает, что наиболее перспективными сегментами являются такие как:

Препараты для лечения заболеваний сердечно-сосудистой системы (в частности, гипертонии различных видов и хронической болезни сердца). Объём этого сегмента в 2015-2016 гг. может составить от ХХ до ХХ млрд. $.

ХХХ

ХХХ

ХХХ

Практически все крупные фармацевтические компании Японии в настоящее время имеют в портфелях R&D разработки препаратов данных групп на различных стадиях.

Анализ производства лекарственных препаратов в Японии, 2005-2014 гг.

Объём и динамика производства. Доля экспорта в производстве.

Одна из значимых характеристик всей японской промышленности — преобладание мелких предприятий (со штатом менее 100 человек), среди которых широко распространены различные виды кооперации, предусматривающие общее управление либо использование производственных и коммерческих площадей. Финансовые возможности японских производителей не идут в сравнение с активами, например, Pfizer или Merck&Co, и, чтобы сохранять критическую массу и противостоять экспансии иностранных производителей, японские фирмы весьма активно кооперируются как между собой, так и с другими, не столь крупными западными игроками, ищущими выход на восточные рынки. Правительство поощряет такие действия мерами финансовой и законодательной поддержки.

Японские специалисты в области лицензирования и перспективного развития высказывают сомнения в возможности даже для крупнейших международных компаний самостоятельно добиться долгосрочного успеха в Японии. По их мнению, международная компания может спланировать маркетинговую деятельность, но её аналитики в любом случае делают это, находясь за пределами страны. Чтобы преуспеть, зарубежные фирмы должны привлекать к проведению маркетинговых исследований японских специалистов и их уникальный национальный опыт. Именно поэтому большинство соглашений, заключённых между западными и японскими компаниями, затрагивают различные аспекты маркетинговых исследований или помощь в дистрибуции.

Диаграмма 5. Объёмы и динамика производства ЛП в Японии в 2005-2014 гг., млрд. $

Источник: IMShealth , IMS Market prognosis , IMS Midas , PWC , Evaluate Pharma , EFPIA « The Pharmaceutical Industry in Figures », данные компаний-производителей, оценка аналитиков Megaresearch

В период 2005-2011 гг. динамика производства, в целом, была положительной. Объёмы производства росли темпами от ХХ% до ХХ% в год. Наибольшие темпы роста фармацевтическое производство Японии продемонстрировало в 2011 г. (+ХХ%). В последние 3 года объёмы производства снизились. Отчасти из-за «высокой» базы 2011 г.

Таблица 8. Доля экспорта в производстве ЛП в Японии в 2005-2014 гг., %

|

Показатель |

2005 г. |

2006 г. |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

2013 г. |

2014 г. |

|

Объём производства, млрд. $ |

||||||||||

|

Экспорт, млрд. $ |

||||||||||

|

Доля экспорта в объёме производства, % |

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

Диаграмма 6. Динамика доли экспорта в общем объёме производства ЛП в Японии в 2005-2014 гг.

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

Доля экспорта в общем объёме производства ЛП в Японии в 2005-2014 гг. колебалась, в среднем, на уровне 4% в общем объёме производства. Это подтверждает ориентированность Японских производителей, прежде всего, на внутренний рынок. В перспективе до 2020 г. значительного роста доли экспорта не прогнозируется.

Лидеры рынка: основные производители/дистрибьюторы

Объём производства/продаж

Лидирующими игроками на рынке Японии являются компании ХХХ. Ниже приведён перечень топ-8 игроков, в числе которых пять японских корпораций и три зарубежных корпорации (США и Европа).

Таблица 9. Объёмы продаж основных производителей ЛП в Японии в 2011-2014 гг., млрд. $

|

Название компании |

2011 г. |

2012 г. |

2013 г. |

2014 г. (прогноз) |

Источник: официальная отчётность компаний, EvaluatePharma

Тройка лидеров по объёмам продаж – японские корпорации.

Доля на рынке

В 2011-2014 гг. совокупная доля лидеров находилась в пределах ХХ-ХХ% общего объёма рынка. При этом совокупная доля лидеров рынка – японских компаний составляла от ХХ% до ХХ%.

Таблица 10. Доли рынка основных производителей ЛП в Японии в 2011-2014 гг., %

|

Название компании |

2011 г. |

2012 г. |

2013 г. |

2014 г. (прогноз) |

Источник: официальная отчётность компаний, EvaluatePharma , расчёт аналитиков Megaresearch

Диаграмма 7. Доли рынка основных производителей ЛП в Японии в 2013 г., %

Источник: официальная отчётность компаний, EvaluatePharma , расчёт аналитиков Megaresearch

В 2011-2014 гг. доли лидеров рынка менялись незначительно, в основном, колебались на уровне ХХ%.

Объём доходов

Ниже в таблице приведены данные о чистой прибыли компаний от деятельности на рынке Японии.

Таблица 11. Объёмы чистой прибыли компаний от деятельности на рынке Японии, млрд. $

|

Название компании |

2011 г. |

2012 г. |

2013 г. |

2014 г. (прогноз) |

Источник: официальная отчётность компаний, EvaluatePharma, оценка аналитиков Megaresearch

В 2014 г. ожидается незначительный рост финансовых показателей компании ХХХ

Группы и виды выпускаемых препаратов

Группы продуктов, которые реализуют основные игроки японского рынка, представлены в таблице.

Таблица 12. Группы и виды выпускаемых препаратов основных производителей ЛП в Японии (примеры наименований)

|

Наименование компании |

Группы и виды выпускаемых препаратов |

|

ХХХ |

ХХХ |

Источник: данные официальных сайтов компаний-производителей

Официальная отчётность некоторых крупных японских фармацевтических корпораций содержит данные о продажах основных препаратов на рынок Японии. Ниже в таблицах приведены данные об объёмах продаж ЛП.

Таблица 13. Объёмы продаж основных ЛП компании ХХХ на рынок Японии в 2012-2013 фискальном году, млрд. $

|

Наименование препарата |

Назначение |

Млрд. $ |

Прирост к предыдущему периоду, % |

Источник: годовой отчёт компании ХХХ

Таблица 14. Объёмы продаж основных ЛП компании ХХХ на рынок Японии в 2012-2013 фискальном году, млрд. $

|

Наименование препарата |

Назначение |

Млрд. $ |

Прирост к предыдущему периоду, % |

Источник: годовой отчёт компании ХХХ

Таблица 15. Объёмы продаж основных ЛП компании ХХХ на рынок Японии в 2012-2013 фискальном году, млрд. $

|

Наименование препарата |

Назначение |

Млрд. $ |

Прирост к предыдущему периоду, % |

Источник: годовой отчёт компании ХХХ

Таблица 16. Объёмы продаж основных ЛП компании ХХХ на рынок Японии в 2013-2014 фискальном году, млрд. $

|

Наименование препарата |

Назначение |

Млрд. $ |

Прирост к предыдущему периоду, % |

Источник: годовой отчёт компании ХХХ

Таблица 17. Объёмы продаж основных ЛП компании ХХХ на рынок Японии в 2013-2014 фискальном году, млрд. $

|

Наименование препарата |

Назначение |

Млрд. $ |

Источник: годовой отчёт компании ХХХ

Анализ ценовой политики

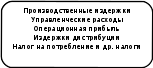

Япония относится к странам с государственным регулированием формирования цен на ЛП при одновременном свободном формировании цен. Государство устанавливает цены на лекарства, стоимость которых затем возмещается гражданам. Это все рецептурные лекарственные препараты. Перечень этих препаратов ежегодно обновляется (процесс стандартизации). При этом государство использует уровень цен для регулирования уровня спроса на лекарства.

При формировании цен на инновационные продукты учитывают уровень цен на зарубежные аналоги, а также себестоимость изготовления. При этом происходит ежеквартальная регистрация цен.

К недостаткам системы ценообразования в Японии относится сам механизм ценообразования, который не стимулирует разработку инновационных препаратов. Существует значительный разрыв между фактической ценой, по которой медицинские учреждения приобретают препараты, и ценой, используемой для расчета суммы, которую должен возместить медицинскому учреждению страхователь (в соответствии с официальным прейскурантом цен), в результате врач и больница получают «разницу для врача». Кроме того, действующая система ценообразования предполагает установление более высоких цен на новые препараты, что должно стимулировать разработку инновационных ЛС, обеспечивающих более эффективное и экономичное лечение. Таким образом для, врачей создается стимул к чрезмерному назначению дорогостоящих препаратов (чтобы получить большую «разницу для врача»), а для производителей — к разработке большого числа «непринципиальных» инноваций (чтобы добиться максимальной цены на свой препарат).

Что же касается конкуренции по ценам с зарубежными производителями, то в среднем по рынку японские фармкомпании предлагают аналоги зарубежных ЛП по ценам ниже на ХХ%.

На рисунке 1 представлена общая схема ценообразования на новые ЛП в Японии.

Рисунок 1. Формирование цены на новые ЛП в Японии

В качестве примера ниже приведены цены на наиболее сопоставимые препараты для лечения заболеваний ЖКТ четырех крупнейших японских фармкомпаний.

Таблица 18. Цены крупнейших фармкомпаний Японии на некоторые ЛП, $

|

Компания-производитель |

Препарат |

Назначение |

Год анонсирования продаж |

Объём продаж в 2012-2013 г., млрд. $ |

Дозировка |

Цена, $ |

|

2010 г. |

0,57 |

15 mg, 10 капсул х 2 саше |

||||

|

2009 г. |

0,21 |

20 mg, 10 капсул х 2 саше |

||||

|

2010 г. |

0,45 |

20 mg, 10 капсул х 2 саше |

||||

|

2010 г. |

0,16 |

10 mg, 10 капсул х 2 саше |

Источник: данные с сайтов компаний-производителей

Пересмотр цен лекарств из NHI Price List (рецептурные ЛП) также происходит по установленным правилам (к примеру, правило минимальной цены и др.). При этом используется формула, учитывающая уровень средневзвешенной цены реализации ЛП лечебным учреждениям за период, ставки налогов, наличие дженериков и пр.

Таким образом, ценовая политика японских фармкомпаний на внутреннем рынке сильно стандартизирована. В ценах минимально учитывается ценность бренда. Большее значение имеют цены на зарубежные аналоги, степень инновационности продукта, а также производственные издержки и расходы на R & D .

3. Анализ потребления лекарственных препаратов в Японии, 2005-2014 гг.

3.1. Объем и динамика потребления. Доля импорта в потреблении.

В период с 2005 г. по 2011 г. объём потребления ЛП в Японии демонстрировал положительные темпы прироста. В период с 2011 г. объёмы потребления начали сокращаться. По состоянию на 2014 г. объём потребления составил около ХХ млрд. $, что чуть ниже уровня 2010 г.

Диаграмма 8. Объём и динамика потребления ЛП в Японии в 2005-2014 гг., млрд. $

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

Для рынка ЛП Японии, в целом, характерна довольно невысокая доля импорта в общем объёме потребления. В период 2005-2014 гг. доля импорта находилась на уровне ХХ-ХХ%, при этом доля импорта выросла в период 2009-2014 гг., что, в первую очередь, связано с активизацией маркетинговых усилий крупных зарубежных фармацевтических холдингов из США и Европы.

Диаграмма 9. Доля импорта в объёме потребления ЛП в Японии 2005-2014 гг., %

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

Особенностью фармацевтического рынка Японии является то, что лекарственные средства (ЛП) зарубежных производителей допускаются на рынок страны только после подтверждения соответствия производства правилам надлежащей производственной практики и проведения клинических испытаний на территории Японии, в связи с чем процесс регистрации лекарственного средства может продолжаться до Х лет. Это затрудняет продвижение импортных лекарственных средств на японском рынке. Поэтому внутренний рынок представлен в основном лекарственными средствами собственного производства.

В период 2013-2014 гг. доля импорта достигла своих максимальных значений (ХХ%). При этом ориентация рынка на внутреннее потребление продолжает преобладать.

3.2. Основные потребители и типы потребителей

Основными потребителями ЛП в Японии являются аптеки и лечебные учреждения (больницы, поликлиники, диспансеры). При этом доля потребления ЛП аптеками преобладает. Поставками ЛП конечным потребителям (аптекам и лечебным учреждениям), в основном, осуществляют оптовые торговцы (ХХ% поставок).

Все аптеки Японии можно условно разделить на небольшие аптечные пункты рецептурного отпуска, в которых продаются только ЛП по предписанию врача, и большие отделы безрецептурных ЛП.

Более ХХ% товарооборота у аптек составляют лекарства, отпускаемые по предписаниям, остальное приходится на фармацевтические препараты, которые распространяются без рецепта, косметические средства и диетические добавки.

Сеть розничной торговли лекарственными средствами в Японии представлена специализированными и неспециализированными аптечными магазинами, розничными торговцами лекарственных средств.

До недавнего времени (2005-2010 гг.) в Японии врачи одновременно назначали и распространяли лекарственные средства. В последние годы быстро распространяется тенденция к чёткому распределению функций между работниками отрасли охраны здоровья, по которому медицинские работники отстраняются от деятельности по распространению лекарств. Для этой деятельности необходимо иметь соответствующую государственную лицензию фармацевта.

Для получения государственной лицензии фармацевта необходимо окончить курс фармации факультета Японского четырехлетнего колледжа с базовым циклом обучения и пройти ряд сложных экзаменов. На фармацевтов положены следующие и функции: обеспечение рационального распространения безопасных и эффективных лекарственных средств, проведение учета лекарственных средств, проведение учета аллергических и других побочных реакций на фармацевтические препараты, ведение учета пациентов с патологической реакцией на лекарственные средства.

К функциям фармацевтов в Японии принадлежит также контроль над санитарным состоянием во всех областях страны. Каждая начальная и неполная средняя школа для обеспечения надлежащего состояния должна иметь в штате школьного фармацевта. В основном, такие должности сочетают фармацевты аптек, которые находятся неподалеку от школы.

Как правило, рецептурные аптеки в Японии располагаются на задних улочках рядом с клиникой, госпиталем или кабинетом частнопрактикующего врача. В Японии до сих пор существует немало аптек рецептурного отпуска, вид которых не изменяется в течение столетий: небольшое (примерно 20х20 см) окошко в стене, через которое покупатель протягивает рецепт и деньги, взамен получает лекарство, и все это с минимальным зрительным контактом.

Продажа рецептурных ЛС в Японии подчиняется строгим правилам. Лекарство по рецепту отпускается только в течение 4 дней после его выписки, после чего рецепт считается недействительным. Количество лекарства, которое можно приобрести по одному рецепту, должно быть не больше, чем на 14-дневный курс лечения, а в случае долговременной терапии – не более чем на 28 дней. При этом врач направляет своих пациентов за лекарством не в любую, а в конкретную рецептурную аптеку, которая находится поблизости от его клиники или кабинета. Вторично использовать выписанный рецепт нельзя. Если пациенту требуется продолжение лечения, он должен снова сходить к врачу, чтобы ему выписали новый рецепт. Назначение врачом лекарств по телефону, устно или по почте, равно как и любое распространение пробных или рекламных образцов лекарственных препаратов, в Японии незаконно. Также запрещена законом реклама рецептурных препаратов, можно рекламировать только безрецептурные средства.

Практически все «западные» (не японские) лекарства отпускаются в Японии только по рецептам, и даже обычный «Аспирин», который свободно продается почти во всем мире, в Японии можно купить только по рецепту.

В настоящее время в Японии работает около ХХ тыс. рецептурных аптек. 9

Безрецептурные аптеки – это магазины, продающие косметические товары, а также различные салфетки, дезодоранты, зубные пасты и щетки, средства личной гигиены. Купить в них лекарства, даже такие как обезболивающие, нельзя. Максимум, что можно приобрести – средство от простуды и боли в горле. Данные о количестве таких аптек отсутствуют.

В Японии насчитывается около ХХХ тыс. лечебных заведений, в т. ч. ХХ тыс. поликлиник (некоторые с небольшими стационарными отделениями), ХХ тыс. больниц, ХХХ медицинских центров, управляемых правительством префектур, ХХ стоматологических клиник. Информация о численности медицинских учреждений в Японии варьируется по данным разных источников. Это объясняется тем, что в официальной статистике кабинеты частных врачей также именуются поликлиниками, а именно они и составляют преобладающее число поликлиник.

Подавляющее большинство больниц и клиник в Японии находится в частных руках, однако из-за того, что все тарифы на оплату их услуг устанавливаются властями, для пациентов никакой разницы между частной и государственной медициной не существует.

В части оптовых поставок ЛП на рынке Японии существует ярко выраженная тенденция консолидации. В 1970 г. насчитывалось около 1200 «оптовиков», в 1980 г. их число составляло около 584, в 1995 г. – уже 251. В августе 2013 г. – 150. По состоянию на декабрь 2014 г число компаний составило 115. 10 Однако, анализ показывает, что почти все из этих 115 являются аффилированными с одним из четырёх крупнейших оптовых продавцов.

Таблица 19. Крупнейшие оптовые поставщики ЛП в Японии (данные за 2012-2013 финансовый год)

|

Название компании |

Объём продаж, млрд. $ (изменение к предыдущему периоду, %) |

Объём прибыли, млрд. $ (изменение к предыдущему периоду, %) |

Источник: Pharma Asia News (29.08.2013)

Как и в прошлом, доля поставок в аптеки и лечебные учреждения, приходящаяся на оптовых торговцев, составляет около 98%.

Каждая из указанных компаний помимо ЛП занимается поставкой и различного медицинского оборудования.

Структура потребления по типам конечных потребителей представлена на диаграмме.

Диаграмма 10. Структура потребления ЛП в Японии по типам конечных потребителей в 2014 г., %

Источник : Akaho E., Runion H.I., Inoue K. American and Japanese drug distribution and information systems.

Более ХХ% в общем объёме потребления занимают аптеки. При этом ХХ% - это потребление рецептурных аптек. Прогнозируется рост доли аптек в потреблении в дальнейшей перспективе, в т.ч. за счёт аптек при лечебных учреждениях. К ХХ% стремится доля потребления ЛП лечебными учреждениями.

ХХ% поставок конечным потребителям осуществляют крупные оптовые компании и их аффилированные лица. Остальные Х% - поставки производителей «напрямую».

4. Рекомендации и выводы по исследованию

4.1. Прогноз динамики рыночных показателей до 2020 г. (объем и емкость рынка, объем производства, объем потребления)

Объём рынка ЛП в Японии к 2020 достигнет около ХХХ млрд. $. Темпы прироста объёма рынка с 2015 г. составят от Х до Х% ежегодно. Наибольшие темпы прироста (Х%) ожидаются в 2017 г. 11

Диаграмма 11. Прогноз динамики объёма рынка ЛП в Японии до 2020 г.

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

В силу незначительного, но постоянного за последние 5 лет сокращения численности населения прогнозируется также и сокращение ёмкости рынка ЛП в Японии с 2015 г. в среднем по ХХ% в год. К 2020 г. ёмкость рынка прогнозируется на уровне ХХХ млрд. $

Диаграмма 12. Прогноз динамики ёмкости рынка ЛП в Японии до 2020 г.

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

К 2020 г. прогнозируется рост объёмов производства ЛП в Японии до уровня Х млрд. $. Ежегодные темпы прироста при этом будут составлять Х-Х% в год. Максимальный темп прироста прогнозируется на 2017 г. (Х%). 12

Диаграмма 13. Прогноз динамики объёма производства ЛП в Японии до 2020 г.

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

Динамика роста объёмов потребления ЛП в Японии в 2015-2020 гг. сохранится положительной. Темпы прироста объёмов потребления на душу населения составят от Х до Х% ежегодно. Это, в первую очередь, обусловлено тем, что японцы – самая стареющая нация в мире. При том для них становятся характерными болезни «европейцев» такие как заболевания сердечно-сосудистой системы, депрессия и психические расстройства.

Диаграмма 14. Прогноз динамики объёма потребления ЛП в Японии до 2020 г.

Источник : IMShealth, IMS Market prognosis, IMS Midas, PWC, ITC (Trade statistics for international business development), Evaluate Pharma, EFPIA «The Pharmaceutical Industry in Figures», оценка аналитиков Megaresearch

В целом, по всем основным рыночным показателям прогнозируется положительная динамика роста в период до 2020 г. (за исключением ёмкости рынка, где ежегодное сокращение прогнозируется на уровне -ХХ%).

Выводы по исследованию

Ниже в таблице приведены основные показатели, рассмотренные в ходе исследования.

Таблица 20. Обобщение данных по исследованию

|

Япония |

|

|

Объем рынка, 2014 год, млрд. $ . |

|

|

Емкость рынка, 2014 год, млрд. $ . |

|

|

Структура рынка, top 5 основных сегментов, 2014 год, % |

|

|

Объем производства ЛП, 2014 год, млрд. $ . |

|

|

Доля экспорта в производстве ЛП, 2014 год, % |

|

|

Основные японские производители, доля рынка, 2014 год, % |

|

|

Объем потребления ЛП на душу населения, 2014 год, $. |

|

|

Доля импорта в потреблении ЛП, 2014 год, % |

|

|

Основные потребители, доля от объема потребления ЛП в Европе, 2014 год, % |

|

|

Прогноз роста основных показателей, 2020 год |

|

Источник: по данным отчёта

Выводы по исследованию:

Японский фармацевтический рынок по состоянию на 2013 г. занимает Х% R&D-сегмента мировой фармации после США (около ХХ%) и стран ЕС (около ХХ%). Тройка лидеров японского фарм-рынка попадает в двадцатку крупнейших компаний мира по объёмам инвестирования в R&D по состоянию на 2013 г.

Х

Х

Х

ХХХХХХ

Приложения. Таблицы. Рисунки

Таблица 21. Лидеры рынка ЛП в Японии (ТОП-20). Объём продаж в 2011-2013 гг., млрд. $

|

Название компании |

Месторасположение головного офиса |

Адрес корпоративного сайта |

2011 г. |

2012 г. |

2013 г. |

Источник: официальная отчётность компаний, EvaluatePharma

Таблица 22. ТОП-10 продаваемых в мире ЛП в 2013 г., общий объём продаж

|

№ |

Препарат |

Действующее вещество |

Компания |

Основное показание к применению |

Общий объем продаж в 2013 г., млрд $. |

Источник : IMS Institute for Healthcare Informatics

Рисунок 2. Блок-схема проверки документов, поданных на регистрацию препарата

Источник: Первый Московский государственный медицинский университет им. И.М. Сеченова Департамент государственного регулирования обращения лекарственных средств Минздрава России

1 http://www.abercade.ru/research/analysis/11210.html

2 Только для рынка Японии

3 С борник официальных документов (свод стандартов и положений), устанавливающих нормы качества лекарственного сырья — медицинских субстанций, вспомогательных веществ, диагностических и лекарственных средств и изготовленных из них препаратов

4 http://mda-cro.com/rus/news/68.html

5 Блок-схема проверки документов для регистрации ЛП в Японии приведена в приложении

6 Дженерик - лекарственное средство, продающееся под международным непатентованным названием либо под патентованным названием, отличающимся от фирменного названия разработчика препарата.

7 Среди факторов учитывалась скорость старения населения, численность населения, уровень заболеваемости, уровень обеспеченности социальным страхованием, частота обращения в лечебные заведения и др.

8 « IHS Healthcare & Pharma »

9 Organization for Economic Cooperation and Development. Health status.

10 Akaho E., Runion H.I., Inoue K. American and Japanese drug distribution and information systems in 1994 and a proposed system for improved pharmaceutical care.

11 По оценке экспертов IMShealth, IMS Market prognosis

12 По оценке экспертов IMShealth , IMS Market prognosis с учётом планов крупнейших производителей

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Лекарственные препараты»

Андрей специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.