Обзор рынка подшипников

Обзор рынка подшипников качения в России: наблюдаются настораживающие тенденции

В 2017 г. резко вырос импорт подшипников из стран Юго-Восточной Азии и регионов, где производство этих изделий отсутствует. В основном это продукция самого низкого уровня качества, которая заметно выигрывает у российской по цене. Учитывая, что доля импорта в общем объеме рынка составляет 65%, а довольно большая часть подшипников завозится в страну нелегально, специалисты говорят о серьезной технологической опасности для машиностроительной отрасли страны. Подшипники качения применяются для обеспечения свободного вращения деталей различных узлов и механизмов с минимальным уровнем потерь на трение. Как самостоятельный продукт они не используются, поэтому спрос на них зависит от состояния основных потребляющих отраслей, в первую очередь машиностроения.

Основные виды подшипников качения

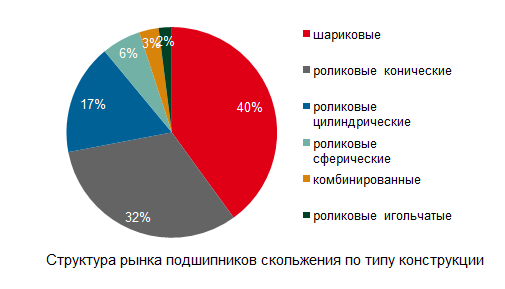

По мнению экспертов отрасли, структура рынка по конструктивным группам в период 2015–2017 гг. практически не менялась:

- наибольшую долю в общем объеме занимают шариковые подшипники — 40%. Они используются в производстве станков, электродвигателей, насосов, бытовой техники и другого подобного оборудования;

- на долю у роликовых конических подшипников приходится 32% потребления. Их сфера применения — ступицы транспортных средств, косозубые механические передачи, осевые буксы железнодорожных вагонов;

- заметную часть рынка занимают также роликовые цилиндрические подшипники, которые устанавливаются в мощные электродвигатели, редукторы, насосы, шпиндели металлорежущих станков.

Следует отметить, что в России работают заводы, выполняющих сборку продукции из готовых узлов иностранного производства. Особенно много таких предприятий в автомобилестроении. Таким образом, определенное количество подшипников поступает на территорию России в составе стандартных деталей и не учитывается в приведенной статистике потребления. Свой вклад в эту статистику они вносят только на этапе ремонта, если узел позволяет покомпонентную замену комплектующих.

Структура и динамика рынка подшипников качения в России, 2015–2017 гг.

По оценкам специалистов, 65% продукции в 2017 г. завозилось из-за рубежа. Столь большая доля импорта объясняется, с одной стороны, большим количеством сборочных производств, использующих запчасти иностранного производства, а с другой — конкурентным давлением отдельных стран, прежде всего из Юго-Восточной Азии, продукция которых выигрывает в цене у российской, но часто уступает ей в качестве. В большей степени это контрафактная продукция, ввезенная из Китая в обход антидемпинговой пошлины, которая была введена в 2013 г. для защиты отечественных производителей.

При этом даже по официальным данным ФТС, объем импорта в 2017 г. вырос по отношению к показателям предыдущего года на 37%. Специалисты отмечают, что основные отрасли потребления подшипников в этот период показали значительно более скромную динамику и объясняют такой рост сложившимися на рынке обстоятельствами:

- Увеличением заказов со стороны предприятий железнодорожного машиностроения. Скорее всего, такой всплеск был связан с особенностями программы финансирования ремонта и обслуживания подвижного состава ОАО «РЖД».

- Реализацией отложенного спроса, который появился в результате резкого снижения уровня потребления подшипников в 2015-2016 гг. из-за кризисных явлений в экономике.

Тенденции развития рынка подшипников на период до 2021 г.

Эксперты отмечают, что на рынке сложилась довольно тревожная ситуация, представляющая реальную опасность для отечественных производителей. В Россию ввозится большой объем контрафактной продукции низкого качества не только из Китая, но и из стран не имеющих собственных производств — Литвы, Латвии, Малайзии.

Зачастую на нее ставится клеймо о российском происхождении, которое позволяет ей участвовать в государственных тендерах и выигрывать их, т. к. на госзакупках при выборе поставщика решающим фактором в большинстве случаев становится цена. При этом заявки на участие в тендерах подаются от имени специально созданных компаний, имеющих в своем названии словосочетание «подшипниковый завод» и представляющихся производителями на всех уровнях. На деле же они не имеют ни производственных площадей, ни технологического оборудования и поставляют второсортную продукцию сомнительного качества.

Отечественные производители при этом теряют рынок. Так, в 2018 г. прекратил работу один из крупнейших подшипниковых заводов — ОАО «Самарский ПЗ». Согласно данным из открытых источников, предприятие находится в стадии банкротства и без вмешательства инвесторов может быть ликвидировано.

Что же касается прогнозов, то скачка спроса, аналогичного зафиксированному в 2017 г., специалисты в ближайшем будущем не ожидают. Их оценка перспектив развития рынка основана на данных Минэкономразвития относительно динамики основных отраслей потребления подшипников в период до 2021 г. Согласно этим данным, наибольшие темпы роста (на уровне 7–9%) покажут оборонно-промышленный комплекс, автомобильное и сельскохозяйственное машиностроение. На основе учета веса каждой из этих отраслей в объеме промышленного производства аналитики рассчитали вероятный среднегодовой рост рынка подшипников качения в России. По их предположениям, он составит примерно 5% в год.

Дмитрий специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.