Анализ рынка удобрений в новых экономических условиях: рекордный рост в первом квартале 2020 г. может смениться падением

По итогам января — апреля 2020 года объем российского рынка удобрений вырос на 5%, а в сегменте фосфорных и комплексных удобрений — на 7%. Отгрузки на внутреннем рынке увеличились на 35% в связи с сокращением спроса за рубежом и ранним началом посевного сезона в России из-за климатических факторов. Однако строить оптимистические прогнозы пока рано. Следующий пик спроса ожидается осенью, перед началом озимого сева. Но он может пройти незамеченным, поскольку есть опасения, что многие агропроизводители закупили необходимый запас продукции еще весной, опасаясь значительного подорожания к концу лета. В этом случае рост рынка по итогам года в лучшем варианте может сойти на ноль, а в худшем — смениться падением по аналогии с динамикой в 2008-2009 годы.

Как ведущие игроки рынка проходили предыдущие кризисные периоды

В период с 2008 по 2018 г. рынок удобрений в целом показал хороший рост: суммарная выручка четырех крупнейших производителей (ПАО «Уралкалий», АО «ОХК «Уралхим», ПАО «Акрон» и ПАО «Тольяттиазот») увеличилась в 3 раза. Тем не менее кризис 2008-2009 гг. отбросил его почти к началу 2000-х годов: объемы реализации всех указанных компаний сократились более чем вдвое. Для восстановления отрасли понадобилось 2 года. В 2014-2015 гг., напротив, на волне импортозамещения лидеры рынка в основном нарастили обороты.

Экономические условия 2020 года больше соответствуют периоду 12-летней давности: сильное падение цен на нефть и ослабление рубля стали следствием глобального мирового кризиса, а не внутренних проблем экономики России, появившихся в результате взаимного обмена санкциями с западными странами. Поэтому при анализе устойчивости рынка удобрений в текущей ситуации стоит исходить из сценария развития событий в 2008-2009 гг. Однако последствия нового кризиса для отрасли могут быть не такими катастрофическими — за прошедшие годы уровень импортозависимости заметно снизился, а внутренний спрос со стороны сельского хозяйства существенно вырос т. к. подавляющая часть продуктов питания сейчас производится в России.

Текущая ситуация на рынке

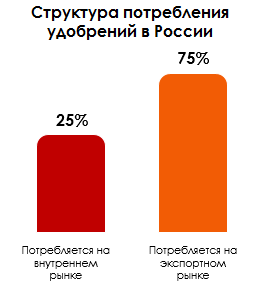

Производство удобрений — экспортно ориентированная отрасль. В 2019 году на внутреннем рынке было реализовано только 25% произведенной в России продукции, все остальное было продано за рубеж. Однако в условиях ограничений, связанных с пандемией коронавируса, многие экспортные рынки закрылись или значительно сократили спрос, поэтому отечественные производители увеличили объемы отгрузок российским сельхозпредприятиям, тем более что из-за климатических сдвигов посевной сезон в этом году начался намного раньше. Например, поставки группы «Акрон» на внутренний рынок в первом квартале выросли на 65%.

По итогам первого квартала 2020 года были зафиксированы следующие показатели относительно аналогичного периода прошлого года:

- объем рынка в натуральном выражении вырос на 5%. Рост произошел в основном из-за увеличения производства азотных и комплексных удобрений. Однако в пересчете на действующее вещество объем рынка снизился на 0,7% из-за падения продаж калийных удобрений;

- объем продаж удобрений на торгах СПбМТСБ (Санкт-Петербургской международной товарно-сырьевой биржи) увеличился в 2 раза;

- поставки на внутренний рынок в целом по отрасли выросли на 25%;

- из-за сложностей с поставками сырья в Китае и США, связанных с ограничительными мерами из-за распространения коронавируса, объемы выпуска в этих странах снизились, а мировые цены выросли. В первую очередь это касается фосфорных удобрений.

Пандемия коронавируса в России пока влияния на отрасль практически не оказала, т. к. внутренний спрос не только не снизился от введенных ограничений (на сельское хозяйство они не распространялись, т. к. задача обеспечения продовольствием относится к наиболее приоритетным в любых условиях), но и ожидаемо вырос из-за начала весеннего сезона.

Что же касается ограничений на внешних рынках, они компенсируются снижением курса рубля и ростом внутренних цен. Падение цен на нефть, а вместе с ними и на газ, пока не позволяет стабилизировать стоимость азотных удобрений из-за низких цен на аммиак. Опасения вызывает также ситуация в сегменте калийных удобрений, где падение производства по итогам января — апреля 2020 года составило 7%. Основная причина — демпинг белорусских производителей на мировом рынке, который вызывает снижение спроса на продукцию лидера отрасли — ПАО «Уралкалий».

Прогноз развития рынка на 2020–2024 гг.

Несмотря на в целом позитивные тенденции на внутреннем рынке, аналитики довольно осторожны в прогнозах на будущее. Они отмечают, что рекордное увеличение спроса в 2020 году может быть вызвано не только ростом текущих потребностей аграриев. Возможно, они поспешили создать запасы на осень, когда традиционно возникает пик потребления удобрений из-за начала зимней посевной компании. В этом случае традиционного осеннего роста продаж может и не быть, что, безусловно, отразится на итогах года.

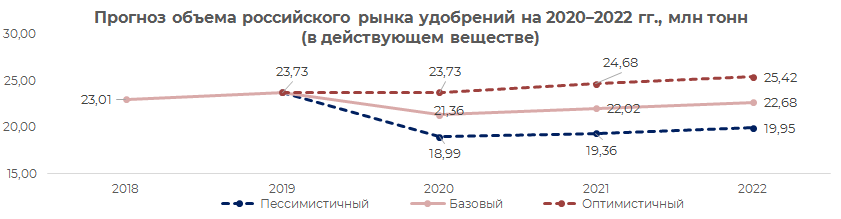

С учетом всех описанных тенденций предлагается три сценария развития российского рынка удобрений:

- Оптимистичный. Рассчитан при условии снятия ограничений, связанных с защитой от распространения вируса COVID-19, в течение 1-2 месяцев и стабилизации мировой экономики во втором полугодии 2020 года. В этом случае рынок закончит год с нулевым ростом, а к 2022 гг. его объем увеличится примерно на 10%.

- Пессимистический. Если пандемия коронавируса затянется, из-за закрытия границ и разрыва цепочек поставок у ведущих мировых сельскохозяйственных производителей возникнет дефицит рабочей силы. Это приведет к еще большему снижению спроса на удобрения. Отсутствие запланированного роста закупок на внутреннем рынке осенью существенно сократит рынки сбыта и внутри страны. Предприятия будут вынуждены резко сокращать производство, из-за чего объем рынка в 2020 году упадет на 20% и начнет медленно восстанавливаться, но даже в 2022 году он останется на существенно более низких уровнях, чем до кризиса.

- Базовый. В промежуточном варианте снижение рынка по итогам года составит 10%, а через 2 года он вплотную подойдет к докризисным показателям.

Александр специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.