Рынок чая

Содержание

- Состояние и характеристика рынка: объем и динамика рынка, 2016-2018 гг. (в натуральном и стоимостном выражении), емкость рынка.

- Внешние и внутренние факторы, влияющие на рынок.

- Оценка текущих тенденций развития рынка.

- Структура рынка по ассортименту чая.

- Объем и динамика импорта в 2016–2018 гг..

- Структура импорта по странам-отправителям.

- Оценка уровня конкуренции среди дистрибьюторов.

- Текущие тенденции потребления.

Состояние и характеристика рынка: объем и динамика рынка, 2016-2018 гг. (в натуральном и стоимостном выражении), емкость рынка

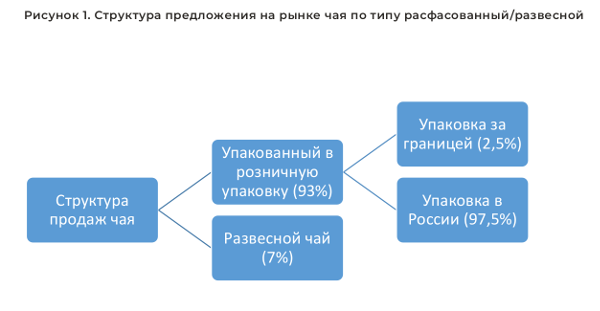

Более 91% потребляемого в России чая купажируется и расфасовывается в мелкую упаковку для розничной торговли внутри страны. Меньшая доля (около 2%) фасованного чая поставляется зарубежными компаниями. Процесс переноса чайных производств на территорию России связан с тем, что ввозные таможенные пошлины на фасованный чай значительно выше, чем на чайное сырье.

Доля рынка чая, который продается вразвес, по мнению экспертов отрасли, в настоящий момент составляет около 7% от общего объема рынка или около 10,6 тыс. тонн.

Именно этот сегмент мы рассматриваем как B2B, потому что развесной чай у импортеров закупают компании, которые затем реализуют его конечным потребителям на развес в своих магазинах. При этом сегмент предприятий, закупающих у производителей и дистрибьюторов фасованный чай (под собственной торговой маркой — крупные торговые сети или под маркой производителя — HoReCa, рекламные агентства, интернет-магазины) мы не учитывали.

На рынке чая в целом и в его отдельно взятом сегменте B2B в последние годы наблюдается стагнация. В 2018 г. объем рынка B2B в натуральном выражении упал почти на 3% вслед за снижением общего объема импорта чая. В 2017 г. объем импорта чая всех видов на российский рынок составил 168 802 тонны, в 2018 г. — 163 786 тонн (падение на 3%).данный момент российский рынок чая в сегменте B2B далек от состояния насыщения. Емкость рынка, по оценкам экспертов отрасли, превышает его текущий объем примерно в 2 раза. С каждым годом она растет, особенно в стоимостном выражении.

Внешние и внутренние факторы, влияющие на рынок

Ключевой фактор для развития рынка чая в сегменте B2B — динамика российской экономики, а также динамика реальных располагаемых доходов населения.Сетевые и несетевые чайные магазины и другие ритейлеры, продающие чай на развес, реализуют свою продукцию преимущественно либо предприятиям HoReСa, либо представителям домохозяйств. При этом развесной чай, как правило, дороже обычного пакетированного. Соответственно, продажи развесного чая сильно коррелируют с доходами населения, так как при их снижении фокус потребления чая смещается к более дешевым видам.внутренним факторам также относятся:

- динамика численности населения;

- отсутствие в СМИ объективной информации о продукте. Существует много мифов и легенд, которые кочуют из одних ресурсов в другие. Потребители не знают, каким источникам можно доверять, и получают некачественную информацию о продукте; (Основные доводы против чая: может содержать тяжелые металлы, вреден для сердечно-сосудистой системы, желудка и почек, раздражает пищевод, вызывает бессонницу, воздействует на эмаль зубов и т. д.).

- высокие требования к качеству продукции со стороны конечных потребителей;

- постоянный интерес к новинкам и экзотическим видам чая со стороны конечных потребителей. Игроки рынка отмечают, что разнообразие сортов и видов чая в России — самое большое в мире;

Внешние факторы:

- Снижение маржинальности бизнеса, вызванное ростом стоимости сырья и увеличением конкуренции. Отдельно стоит отметить агрессивность закупочной политики сетевых розничных операторов (требование максимального снижения закупочной цены, а также введение разного рода неценовых факторов, влияющих на допуск товаров на полки). Однако на сегмент B2B этот фактор практически не влияет.

- Ограничения на экспортных рынках Узбекистана, Ирана и Турции. Эти рынки для России закрыты, возможности беспошлинно ввозить чай, произведенный на территории страны, там нет.

- Сложности торговли на территории Евразийского экономического союза.

Необходимо отметить, что в связи с низкой насыщенностью внутреннего рынка экспортные поставки — одно из направлений его развития на долгосрочную перспективу. Поэтому пока указанные ограничения большого влияния на развитие рынка не оказывают.

Оценка текущих тенденций развития рынка

Развитие чайного рынка определяется текущей экономической ситуацией в стране, а также факторами, рассмотренными в предыдущем разделе. Аналитики выделяют следующие тенденции:

- смещение спроса в сторону средних и более дешевых сортов чая;

- рост розничных цен на чай из-за повышения цен на импортное сырье;

- обострение конкуренции на рынке;

- рост популярности товаров-заменителей: кофе и кофейных напитков.

Продажи кофе в натуральном выражении в 2018 г. выросли на 6%, а продажи чая упали на 2,8%. Такая динамика складывается прежде всего под влиянием маркетинговой активности производителей кофе, с которой потребители сталкиваются не только в виде рекламы и продвижения в точках продаж, но и в сегменте HoReCa. Повлиять на ситуацию может появление новых видов чая, в том числе экзотических, которые привлекут внимание потребителей, а также работа производителей по пропаганде пользы чая для здоровья в противовес информации о негативном воздействии большого потребления кофе.

Однако, несмотря на перечисленные сложности, отрасль производства чая чувствует себя лучше, чем многие другие сферы экономики. Чай — это товар массового спроса, поэтому население будет его покупать в любых условиях. При этом в сложившихся условиях потребление все больше концентрируется в эконом- и премиум-сегментах, спрос на чай средней ценовой категории падает.

Рост объемов потребления чая премиум-сегмента продолжается на протяжении последних пяти лет. Особенно активно развивались сегменты зеленого чая, ароматизированных, фруктовых и травяных чаев за счет купажей и различных вкусовых сочетаний.

Структура рынка по ассортименту чая

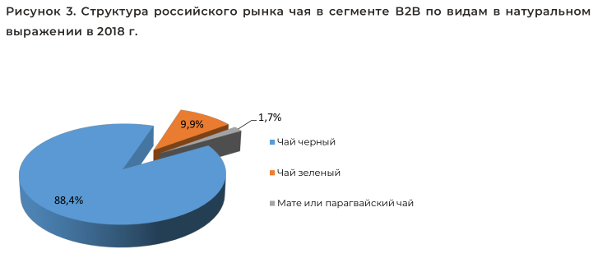

Наибольшую долю рынка ожидаемо занимает черный чай. Опросы экспертов рынка, подтвержденные данными по статистике ввоза развесного чая на территорию России, показывают, что его доля

составляет чуть более 88%. На втором месте зеленый чай (10%), совсем небольшую часть рынка занимает парагвайский чай мате.

Такая структура наблюдается на протяжении многих лет, в обозримой перспективе она не претерпит существенных изменений.

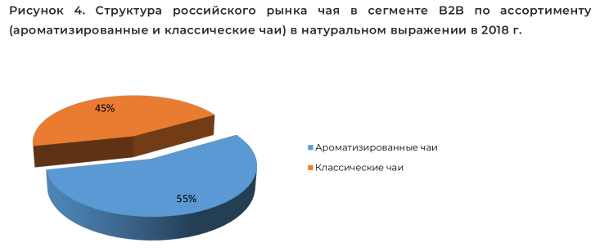

Мелких сетевых и несетевых магазинах (рассматриваемый сегмент B2B), торгующих чаем на развес, доля ароматизированных чаев в структуре продаж гораздо выше, чем в целом по российскому рынку.

Объем и динамика импорта в 2016–2018 гг.

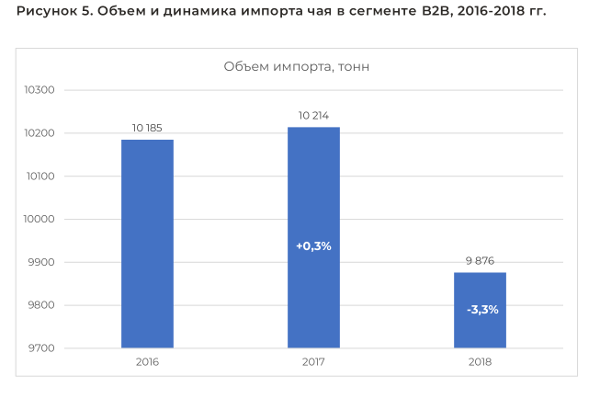

Поскольку 98% чая на B2B-рынке ввозится из-за рубежа, динамика импорта полностью повторяет общую динамику рынка. В 2018 г. объем импорта упал чуть больше, чем весь рынок (-3,3% против 2,8%) за счет небольшого роста внутреннего производства и снижения экспорта.

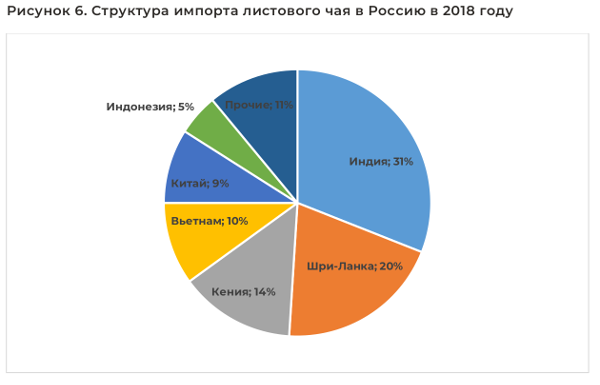

Структура импорта по странам-отправителям

Поскольку отдельной статистики поставок развесного чая B2B-потребителям не ведется (компании — получатели импортного чая продают его как в фасованном, например под собственными СТМ, так и развесном виде, далее мы приводим структуру рынка по всему объему нефасованного чая.

Структуре поставок чая в Россию лидирует Индия. Эта страна была основным поставщиком чая еще в эпоху СССР (чай «со слоником»), правда тогда наша страна обеспечивала себя собственным чаем на ¾,, а остальное количество закупала в Индии, Шри-Ланке и Вьетнаме, Кении, а до этого еще и в Китае. Собственно, именно эти страны и составляют сейчас топ-5 основных поставщиков чая в Россию. Крупнейший из них по итогам 2018 года — Индия (31%), у Шри-Ланки 20%, Кении 14%. Кроме того, в лидерах Вьетнам (11%), Китай (8%) и Индонезия (5%).Необходимо отметить, что по сравнению с 2017 годом структура топ-6 импортеров не изменилась, но уровень консолидации рынка вырос: если в 2017 году суммарная доля 6 этих стран составляла 83%, то в 2018 году — уже 89%.

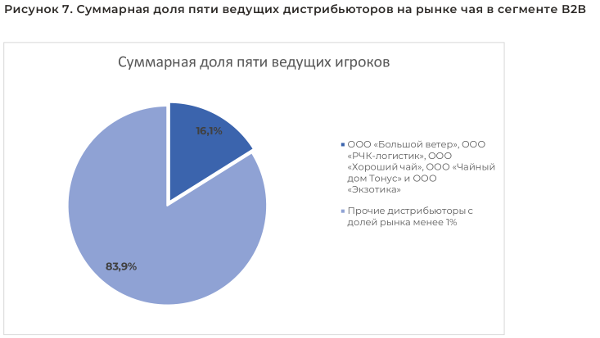

Оценка уровня конкуренции среди дистрибьюторов

Поскольку официальных данных о выручке непубличных компаний за 2018 год еще нет, структуру рынка по крупнейшим потребителям мы можем рассмотреть по итогам 2017 года.Рынок чая в сегменте В2В высококонкурентный, на нем присутствует большое количество дистрибьюторов. Доля большинства компаний не превышает 1%. В целом дистрибьюторов чая в сегменте В2В можно разделить на два типа:

- Компании, которые реализуют только нефасованный чай для В2В-сегмента.

- Компании, которые реализуют нефасованный чай, а также предлагают услуги по фасовке и упаковке, по созданию собственной торговой марки.

Общей сумме наибольшую долю рынка занимают компании, которые реализуют нефасованный чай, однако наиболее успешны и имеют бо́льшие индивидуальные рыночные доли компании второго типа, которые предлагают предприятиям услуги по созданию СТМ и имеют возможность расфасовывать и упаковывать чай по желанию потребителя.

По итогам 2017 года самыми крупными дистрибьюторами были: ООО «Большой ветер», ООО «РЧК-логистик», ООО «Хороший чай», ООО «Чайный дом Тонус» и ООО «Экзотика». В сумме эти пять компаний занимают долю в 16% от общего объема рынка чая в сегменте В2В.

Текущие тенденции потребления

Ниже отмечены ключевые тенденции в потреблении чая в сегменте B2B

1. Расширение географии поставок (увеличение количества стран-поставщиков) чая для сегмента B2B на российском рынке

Данная тенденция характерна для российского рынка на протяжении последних нескольких лет и является следствием желания поставщиков наиболее полно удовлетворить потребности клиентов.

Результате этого открываются для поставок в Россию все новые страны-поставщики (как пример: Австралия, Колумбия, Гавайи, Иран и т. д.) и увеличиваются объемы поставок из стран, которые не являются традиционными лидерами в структуре импорта чая на российский рынок по странам-производителям.

2. Расширение ассортимента представленного чая

Указанная тенденция является одним из следствий предыдущей, но кроме этого она обусловлена постепенным эволюционным ростом рынка чая в сегменте B2B. Расширение ассортимента происходит прежде всего за счет появления новых видов травяных, ягодных, фруктовых и зеленых чаев, в меньшей степени черного чая (поскольку данная категория является наиболее развитой и насыщенной). Кроме того, в сегменте B2B (сетевые и несетевые чайные магазины) все чаще появляются новые сочетания/комбинации различных вкусов чая, которых раньше не было. Наблюдается тенденция смешивания различных сортов зеленого чая и улунов или комбинирования белого и черного чая. Участники рынка ожидают, что в скором будущем таких нетрадиционных сочетаний, необходимых для удовлетворения жажды новизны у отечественного потребителя эксклюзивного чая, будет еще больше.

3. Увеличение доли зеленых, ягодных, травяных и фруктовых чаев в структуре продаж

Последние годы на рассматриваемом рынке происходят изменения в структуре потребления — доля черного чая снижается, доли зеленых, ягодных и фруктовых, а также различных травяных чаев растут.

Участники рынка рассматривают данную тенденцию как долгосрочную, в условиях расширения ассортимента представленных чаев структура потребления неизбежно будет изменяться. При этом в любом случае доминировать на российском рынке и в долгосрочной перспективе будет черный чай, однако его доля будет постепенно незначительно снижаться в пользу других видов чая.

4. Стагнация рынка

Это ключевая тенденция рынка в 2017-2018 гг. Российский рынок чая в сегменте B2B в последние 2 года не растет, в 2017 г. он стагнировал, а в 2018 г. произошло небольшое снижение объема рынка.

Стагнация рынка связана с общим снижением уровня реальных располагаемых доходов населения, представители домохозяйств в подобной ситуации вносят изменения в свое поведение, отдавая предпочтение более дешевым товарам-аналогам, потребители чаще выбирают чай не на развес, а наиболее дешевые пакетированные виды чая и т. д. Ожидать перехода рынка к фазе активного роста можно только после изменения динамики реальных располагаемых доходов населения. В долгосрочной и среднесрочной перспективе участники рынка ожидают устойчивого роста российского рынка дистрибьюции чая в сегменте B2B (уверенность основана на вере в долгосрочный рост и развитие российской экономики и начало фазы роста доходов населения), однако в краткосрочной перспективе (1-2 года) рынок может продолжить стагнировать.

Илья специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.