Рынок лакокрасочных материалов в 2024–2025 гг.: рост производства и импортозамещение

В последние годы российский рынок лакокрасочных материалов (ЛКМ) претерпел существенную трансформацию: его покинули ведущие зарубежные игроки, в том числе продав свои активы российскому бизнесу, изменился импорт — потребители были вынуждены налаживать альтернативные поставки через третьи страны (например, Турцию) и активно использовать механизмы параллельного импорта. Поэтому в 2025 и 2026 годах главной задачей остается импортозамещение — как готовой продукции, так и отдельных компонентов сырья.

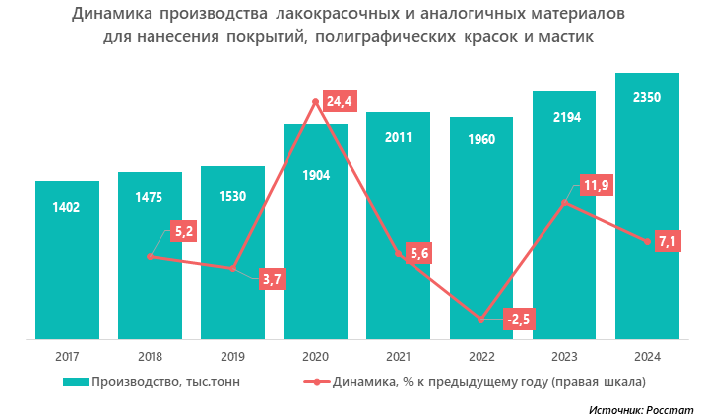

Динамика производства ЛКМ в РФ в 2017–2024 гг.

В 2024 году производство лакокрасочных материалов в России достигло максимальных за последние годы объемов. Красок всех типов, лаков и аналогичных материалов, используемых для нанесения покрытий, было выпущено 2350 тыс. тонн, что на 156 тыс. тонн больше показателя предыдущего года (+7,1%).

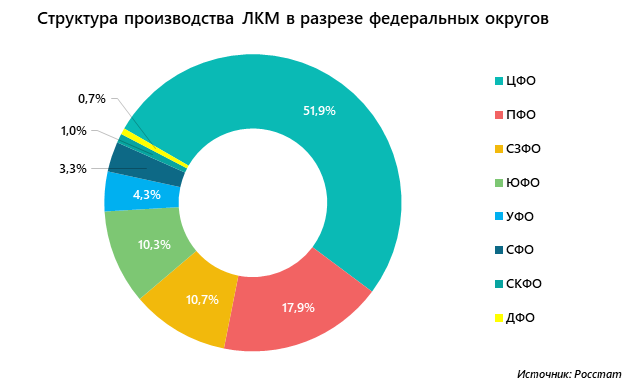

Структура производства лакокрасочных материалов в России в 2024 году

Российский рынок ЛКМ отличается высоким уровней географической концентрации внутреннего производства: более половины выпуска продукции в 2024 году пришлось на Центральный федеральный округ. Чем дальше находится регион от Центральной России, тем меньше лакокрасочной продукции там производится.

В ассортименте продукции на рынке преобладают ЛКМ на основе полимеров (акриловых, виниловых, модифицированных природных) — 69%, или 1557,1 тыс. т в 2024 году (на 1,7% меньше показателя предыдущего года). Прочих ЛМК и аналогичных материалов, используемых для нанесения на поверхности (олифы, пигменты, стекловидные краски, эмали и глазури, краски художественнее и полиграфические), было произведено 687,4 тыс. т (31%), что на 15% больше, чем в 2023 году.

На фоне общего роста производства потребление ЛКМ в прошлом году, как отмечают профильные издания, незначительно снизилось — на 4% к 2023 году. Сокращение произошло за счет импорта: он упал до самого низкого за последние годы показателя в 160 тыс. тонн.

Импорт и экспорт ЛКМ

Кроме общего падения объемов отмечается тенденция к изменению каналов российского импорта ЛКМ: доля стран ЕАЭС в импорте сократилась до 34% (-9 процентных пунктов по отношению к 2023 году — по всей видимости, за счет уменьшения параллельного импорта), а доля Китая, напротив, выросла до 23% (+8 процентных пунктов).

Экспорт, в отличии от импорта, вырос на 21% до 94 тыс. тонн. Более 80% экспорта отечественных ЛКМ приходится на страны ЕАЭС.

Ведущие производители на рынке ЛКМ в России

По итогам проведенного анализа в топ-10 производителей входят компании:

- ABC Farben;

- «Русские краски»;

- Tikkurila;

- «ЛакраСинтез»;

- «Ярославские краски»

- «ЭМПИЛС»

- «КВИЛ»

- «ВМП»

- «Загорский лакокрасочный завод»

- «Холдинг Престиж».

Факторы роста и поддержки отрасли

В ходе исследования были выявлены следующие драйверы развития рынка:

- Развитие строительного сектора. В последние годы наблюдался масштабный рост ввода в эксплуатацию жилья: в 2023 году в России были введены рекордные 110,4 млн кв. м жилой недвижимости, в 2024 году – 107,8 млн кв. м. Базовый сценарий «Стратегии развития строительной отрасли и жилищно-коммунального хозяйства Российской Федерации на период до 2030 года с прогнозом до 2035 года» (распоряжение Правительства РФ от 31 октября 2022 г. № 3268-р) предусматривает увеличение показателя ежегодного ввода жилья до 120 млн кв. м к 2030 году. Реализация этих планов будет создавать стабильный спрос на рынке ЛКМ, особенно на декоративные покрытия и материалы для отделки.

- Рост производства и локализация. С 2022 года российские производители существенно увеличили объемы выпуска ЛКМ, включая инновационные лакокрасочные материалы на водной основе, порошковые краски и защитные покрытия. Запущены крупные проекты по строительству современных заводов и расширению сырьевой базы. Так, в 2022 году холдинг «СИБУР» открыл на площадке ООО «ЗапСибНефтехим» производство малеинового ангидрида, сырья для производства алкидных смол и лаков, добавок в краски, мощностью 45 тыс. т в год. Реализуются и другие инвестиционные проекты в данной сфере.

- Государственная поддержка и стимулирование. В отрасли действует комплекс мер поддержки, включая налоговые льготы, софинансирование НИОКР и инвестиций в модернизацию производств, государственные программы импортозамещения и стимулирование локального производства:

- в рамках национального проекта «Новые материалы и химия» выделены приоритетные интегрированные цепочки сырья для производства ЛКМ: анилиновая, ацетиленовая, полиэфирные и эпоксидные смолы;

- поддержка предприятий через налоговые льготы, финансирование научных исследований и разработок (НИОКР), инвестиции в модернизацию мощностей и создание современной инфраструктуры, включая строительство новых заводов и расширение сырьевой базы.

- Импортозамещение и механизмы параллельного импорта. Из-за санкций и ограничения прямого импорта из Европы российский рынок активно перестраивается: снижается доля импорта, растет доля продукции из стран ЕАЭС и Китая, развивается параллельный импорт для сохранения ассортимента.

- Цифровизация и рост онлайн-продаж. Перенос части продаж в онлайн-каналы способствует расширению доступности продукции, улучшению сервиса и продвижению новых брендов и продуктов.

Перспективы развития рынка лакокрасочных материалов в России эксперты оценивают позитивно. Текущий 2025 год может стать для него во многом переломным, а увеличение темпов строительства, которое может произойти уже в 2026 г. при возвращении ключевой ставки ЦБ к приемлемым для развития бизнеса значениям, восстановит баланс спроса и предложения и обеспечит рынку стабильный рост.

Ольга специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.