Рынок эпихлоргидрина в РФ — перспективы импортозамещения

Эпихлоргидрин используется в производстве эпоксидных смол для строительства, автомобильной промышленности, производства покрытий и других отраслей. Во всем мире потребление эпихлоргидрина и производимых из него эпоксидных смол растет. В основном это связано с возросшим спросом на композитные материалы, в состав которых входят смолы. В России рынок эпихлоргидрина пока полностью формируется импортной продукцией, однако с учетом целей и задач, прописанных в нацпроекте «Новые материалы и химия», появляются хорошие перспективы для развития российского производства.

Обзор мирового рынка

Порядка 85% выпускаемого в мире эпихлоргидрина используется в производстве эпоксидных смол. Мировой рынок эпоксидных смол растет с CAGR 6%. Его объем в 2024 году оценивается в 11,9 млрд долл. США в денежном и в 3,2 млн т в натуральном выражении. Потребление смол сосредоточено преимущественно в странах Восточной и Южной Азии — около 70% (40% потребления приходится на КНР).

Мировой рынок эпихлоргидрина растет за счет роста сегмента эпоксидных смол. Основным драйвером является развитие производства композиционных материалов, клеев, электронной промышленности, лакокрасочной и строительной отраслей.

Рынок эпихлоргидрина в России

В СССР имелась своя производственная база, занимавша около 10% мирового рынка. В 2000-е годы большинство производств было закрыто.

В настоящее время самостоятельное производство эпихлоргидрина в России отсутствует, весь его объем импортируется. Ключевыми потребителями продукта в стране являются предприятия, использующие его для выпуска эпоксидных смол.

Потребление эпихлогидрина для производства эпоксидных смол в России

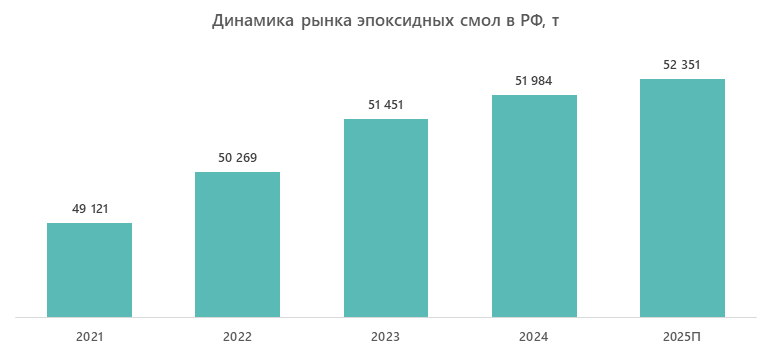

Объем внутреннего рынка эпоксидных смол в РФ по состоянию на 2024 г., по разным оценкам, составляет 48–60 тыс. т. Импорт превышает 45 тыс. т. По данным Минпромторга России, годовой спрос в натуральном выражении оценивается в 64 тыс. т, в денежном выражении — 32 млрд руб. По итогам последних 10 лет рынок вырос на 50%, а доля российского производства эпоксидных смол остается на крайне низком уровне — 7–12%.

В настоящее время потенциальная емкость рынка эпоксидных смол в России оценивается не более чем на 10–15% выше, чем его текущий объем, — в 52–54 тыс. т. В перспективе потенциальная годовая потребность России в эпоксидных смолах по базовому сценарию может составить около 60 тысяч тонн.

По состоянию на 2024 год единственное производство базовых эпоксидных смол в России действовало на ФКП «Завод имени Я. М. Свердлова» в городе Дзержинске Нижегородской области, годовой объем выпуска составляет не более 2,8 тыс. т. Остальные производства перерабатывают базовые эпоксидные смолы и делают на их основе конечную продукцию.

Анализ и структура импорта эпихлоргидрина в РФ

До 2020 года крупнейшими зарубежными поставщиками эпихлоргидрина были европейские страны — Германия, Бельгия, Чехия, а также Республика Корея. С 2021 по 2023 год структура поставщиков сильно изменилась в связи с резким сокращением импорта из Европы и последовавшим его замещением китайскими компаниями. Более половины всего объема в 2023–2024 годах в РФ поставляли две компании: Zibo Feiran Chemical и Dongying Hebang Chemical.

Текущие тренды на рынке

По данным проведенного исследования, основными трендами на российском рынке являются:

- сокращение импортных поставок на рынок эпихлоргидрина России в 2023 году ввиду рекордных закупок годом ранее. Восстановление объема ожидается по итогам 2025 года;

- существенное изменение цен. В среднем они увеличились на 25%;

- концентрация рынка. Основной вклад в объем закупок эпихлоргидрина в РФ внесли предприятия Москвы, Нижегородской области и Санкт-Петербурга.

В настоящее время в РФ прорабатываются проекты производства как эпоксидной смолы, так и эпихлоргидрина. Была инициирована работа по реализации инвестиционных проектов в области производства малотоннажной и среднетоннажной химической продукции, которые оказывают комплексное влияние на развитие смежных отраслей экономики. Плановые показатели роста производства в этих сегментах к 2030 году должны составить 70%, что возможно только при запуске новых производств и формировании устойчивых производственных цепочек в отрасли.

Заявленные инвестиционные проекты на рынке

Производство эпоксидной смолы попало в список 10 пилотных из выделенных 23 цепочек в рамках реализации Национального проекта по обеспечению технологического лидерства «Новые материалы и химия». Анонсированы ряд инвестпроектов:

- «Дзержинск Капролактам хлор» (группа «Тосол-Синтез-Инвест») — организация производства хлора и каустической соды, конечными продуктами будут различные виды эпоксидных смол, эпихлоргидрин и другие химические вещества. Проект получил положительные заключения Государственной экологической экспертизы, Главгосэкспертизы России, а также разрешение на строительство. Проектная мощность нового завода составит 40 тыс. т хлора, 45 тыс. т каустической соды и 30 тыс. т эпихлоргидрина в год;

- ГК «Титан» в рамках создания нового нефтехимического комплекса на базе «Омского каучука» планировала строительство производства эпихлоргидрина. Предполагалось создать производство жидких и твердых эпоксидных смол мощностью 115 тыс. т и композиций на их основе мощностью 20 тыс. т. От проекта компания официально не отказывалась, но данных о его реализации пока нет;

- производитель алкидных и акриловых смол ГК «Аттика» в 2023 году анонсировал создание производства мощностью 18 тыс. т эпоксидных смол в Тосненском районе Ленинградской области. Данных о реализации проекта также нет.

Таким образом, рынок эпихлоргидрина в России находится на этапе становления. Уровень зависимости от импорта пока значительный, но проведенный анализ показывает наличие потенциала для развития собственного производства и расширения внутреннего рынка в среднесрочной перспективе.

Дмитрий специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.