Российский рынок белых масел постепенно выходит на самообеспечение по сырью в рамках продолжающегося импортозамещения

Доля импорта на рынке белых масел РФ за 5 лет (с 2018 по 2023 гг.) снизилась практически вдвое, а российские производители нарастили свои объемы, воспользовавшись уходом ряда ведущих иностранных конкурентов. При этом компания «Газпром нефть» полностью локализовала цепочку поставок сырья и готова быстро нарастить свою рыночную долю до 30%.

Соотношение внутреннего производства и импорта на рынке

На производстве белых масел в промышленных объемах в России специализируются 6 компаний:

- АО «Медхим». В ассортименте предприятия широкий спектр продукции для рынка белых масел, в том числе катализаторные, компрессорные, инициаторные, а также вазелиновые, пищевые и другие.

- ООО «Эффективный элемент». Производитель смазочных материалов, клеев-герметиков и технических жидкостей. Выпускает белые масла с пищевым допуском, а также медицинского и технического назначения по под брендом EFELE.

- АО «Газпромнефть-СМ». В рассматриваемом сегменте производит продукцию для пищевой, фармацевтической, парфюмерно-косметической и других отраслей промышленности, а также технические белые масла класса H1 (применимые в условиях случайного контакта с пищевыми продуктами).

- ООО «Ликсир». По данным проведенного исследования рынка, белые масла компания выпускает с 2022 года. В ассортименте представлены их пищевые и медицинские разновидности.

- ООО «Данила Мастер». Производитель товаров церковного обихода, в том числе лампадного масла.

- ООО «ТАИФ СМ». Входит в ГК «ТАИФ», выпускает различные смазочные материалы, включая белые масла класса H1.

Необходимо отметить, что в марте 2025 года компания «Газпромнефть-СМ» выпустила официальный пресс-релиз, в котором сообщила о переходе на промышленный выпуск белых масел исключительно из российского сырья на базе Омского завода смазочных материалов. Текущие производственные мощности предприятия позволят до конца года обеспечить до 30% потребностей внутреннего рынка. При этом по итогам 2023 г. доля компании на российском рынке оценивалась в 7,3%.

Доля импорта в изучаемом периоде снизилась практически в 2 раза (с 70% до 37%). Из-за введения антироссийских санкций в 2022 году ряд зарубежных компаний прекратили поставки и ушли из России. Их место очень быстро заняли отечественные производители, что и привело к существенной трансформации рынка.

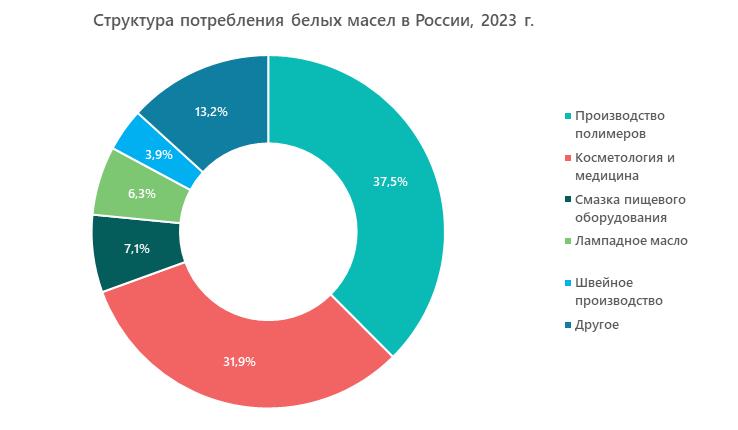

Анализ потребления на рынке белых масел России

Для производства белых масел используются нафтеновые и парафиновые фракции нефти. В зависимости от типа сырья продукция может быть более вязкой (нафтеновые фракции) или, наоборот, иметь менее густую консистенцию. Физические характеристики масел наряду с их чистотой, качеством и допусками определяют области потребления этого продукта.

Белые масла применяются:

- в медицине и фармацевтике — при производстве мазей, таблеток, зубных паст, средств для смазывания кожи, для защитной обработки медицинских инструментов и т. д.;

- в косметологии — в лечебных и массажных кремах, средствах для загара, гримах, туши для ресниц и других продуктах;

- в пищевой промышленности — для увеличения сроков хранения продукции (как добавка против слеживания и слипания), как смазочное, противопыльное и формовочной средство, пеногаситель и увлажнитель, в качестве основного масла при обслуживании различного производственного и упаковочного оборудования, при изготовлении жестяных банок и пр.;

- при производстве упаковочной бумаги и средств личной гигиены;

- как смазывающее и технологическое масло для оборудования и некоторых материалов в текстильной промышленности;

- в производстве пищевой, медицинской и лабораторной посуды;

- в качестве базовой основы при изготовлении полиграфических красок, лампадного масла, пластификаторов для синтеза многих видов пластика, а также чистящих и полировочных паст;

- как полировочное масло для мебели и влагозащитное средство при производстве строительных материалов, действующее вещество в составе химических средств защиты растений.

Аналитики оценивают насыщенность рынка белых масел в России в 69%. Это значит, что он имеет определенный потенциал для дальнейшего развития — появления новых или расширения действующих производственных мощностей.

Мировой рынок

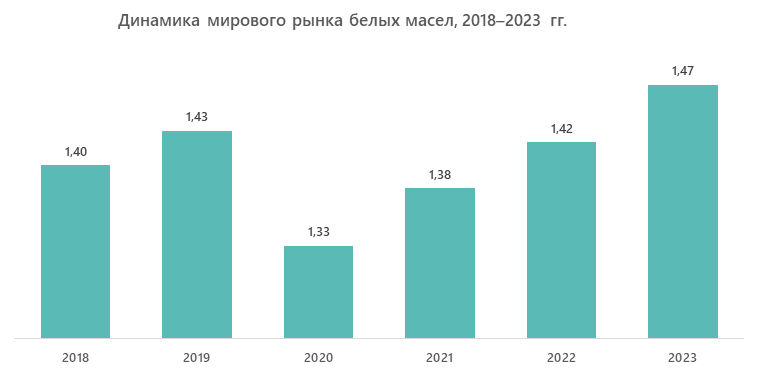

По данным ведущих мировых аналитических агентств, объем потребления белых масел в мире в 2018–2023 гг. увеличивался со средним темпом около 1% в натуральном и 4% в стоимостном выражении в год. В 2020 году зафиксировано довольно существенное снижение (-7%), вызванное последствиями пандемии COVID-19.

Около 60% рынка белых масел занимает Азиатско-Тихоокеанский регион, еще 30% — США и Европа.

Крупнейшие игроки — лидеры рынка:

- Sinopec Shanghai Petrochemical Co. Ltd. Ведущая китайская нефтехимическая компания, поставляет на рынок широкий ассортимент белых масел, среди которых есть медицинские, технические и косметические их разновидности;

- Exxon Mobil Corporation. Американская нефтяная компания, изготавливает две серии белых масел — медицинскую и техническую;

- Royal Dutch Shell. Британский нефтегазовый гигант, выпускает несколько разновидностей технических масел, а также продукцию для медицинской, косметической и пищевой промышленности;

- TotalEnergies. Нефтегазовая компания со штаб-квартирой во Франции, продукция которой в изучаемом сегменте предназначается для фармацевтической, косметической, химической и пищевой отраслей;

- Repsol. Нефтегазодобывающая компания из Испании, работает также в Латинской Америке. В ассортименте белые масла медицинского и технического назначения.

Среди популярных в России производителей белых масел эксперты выделяют также турецкую компанию Petroyag VE Kimyasallar SAN. Tic. A.S. и немецкую Hansen & Rosenthal KG, которая в 2022 году ушла с российского рынка.

Крупнейшие мировые аналитические агентства прогнозируют среднегодовой рост мирового рынка белых масел в 2024–2027 гг. на уровне 3–5%.

Прогноз развития российского рынка

По данным из открытых источников, в 2028 г. ПАО «Нижнекамскнефтехим» предполагает запустить новое производство полистирола годовой мощностью 250 тыс. тонн, при этом у компании возникнет дополнительная потребность в белых маслах, которую аналитики оценивают в 10% объема российского рынка к тому времени.

С учетом этого фактора, в также принимая во внимание прогнозную динамику основных спросообразующих отраслей темп роста рынка в перспективе до 2030 года может составить около 5% в натуральном выражении.

Ольга специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.