Рынок вилочных погрузчиков. Смогут ли российские производители выбиться в лидеры?

На рынке складской техники складывается ситуация, которая еще несколько лет назад могла показаться невероятной: уход ведущих мировых брендов, экспансия китайской продукции и новые возможности для российских компаний. Что происходит в сегменте вилочных погрузчиков? Кто вышел в лидеры сейчас и как может измениться ситуация в будущем? Обо всем этом читайте далее.

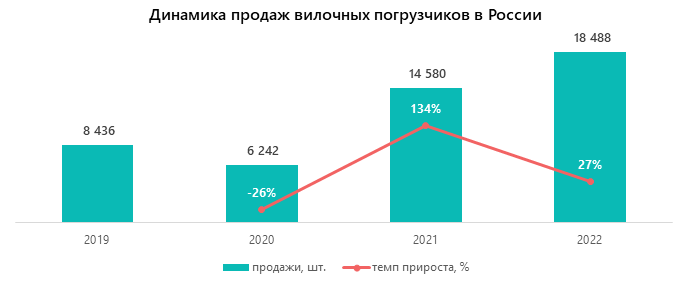

Динамика рынка в 2019–2022 гг.

По данным отраслевого издания forklift.blog, объем продаж вилочных погрузчиков в России в 2022 г. составил более 18 тыс. шт., что на 27% больше, чем годом ранее.

Изменения на рынке в 2022 году

В связи с введением санкций, из России ушли крупные зарубежные компании — лидеры рынка погрузчиков. Прекратили свою деятельность три иностранных производителя, на долю которых приходилось порядка четверти продаж вилочных погрузчиков в России в 2021 году:

- Jungheinrich (Германия);

- Komatsu (Япония);

- Toyota (Япония).

Кроме того, перестали поставлять свою технику многие другие известные бренды (John Deere, Caterpillar, Continental, Tadano, Hitachi, Metso и т. д.).

Однако рынок складской техники не испытал серьезных потрясений, поскольку стабильными остались поставки из Китая. Следует отметить, что уже в 2021 году среди десяти ведущих игроков было 6 китайских компаний, совокупная доля которых составляла 36%. В 2022 году в топе было уже 9 производителей из Поднебесной, а их доля увеличилась до 64%.

Некоторые компании, ушедшие с рынка, постепенно возобновили импорт деталей и комплектующих, не попавших под санкции, другие допускают возможность поставок техники в рамках параллельного импорта. Однако в десятке по итогам года осталась только японская TCM, продажи которой упали почти вдвое.

Структура продаж вилочных погрузчиков по маркам, 2021–2022 гг.

|

2021 г. |

|

2022 г. |

||||||

|

Марка |

Страна |

Продажи, шт. |

Доля |

|

Марка |

Страна |

Продажи, шт. |

Доля |

|

HANGCHA |

Китай |

1 405 |

10% |

|

JAC |

Китай |

2 917 |

16% |

|

TOYOTA |

Япония |

1 341 |

9% |

|

HANGCHA |

Китай |

2 347 |

13% |

|

HELI |

Китай |

1 254 |

9% |

|

HELI |

Китай |

2 053 |

11% |

|

KOMATSU |

Япония |

1 251 |

9% |

|

EP |

Китай |

1 341 |

7% |

|

JUNGHEINRICH |

Германия |

1 184 |

8% |

|

TFN |

Китай |

1 116 |

6% |

|

TCM |

Япония |

837 |

6% |

|

LONKING |

Китай |

963 |

5% |

|

TFN |

Китай |

817 |

6% |

|

DALIAN |

Китай |

579 |

3% |

|

JAC |

Китай |

798 |

5% |

|

LIUGONG |

Китай |

488 |

3% |

|

LONKING |

Китай |

554 |

4% |

|

TCM |

Япония |

466 |

3% |

|

DALIAN |

Китай |

485 |

3% |

|

CHL |

Китай |

183 |

1% |

|

Прочие |

|

4 654 |

32% |

|

Прочие |

|

6 035 |

33% |

|

ИТОГО |

|

14 580 |

100% |

|

ИТОГО |

|

18 488 |

100% |

Лидером стала компания JAC, которая производит технику под собственным брендом из японских и американских комплектующих на территории Китая.

Особенности складской техники из Китая

Использование китайской спецтехники осложняется двумя проблемами:

- более низкие технические показатели. По данным логистического оператора ПЭК, эргономика сенсоров и производительность аккумуляторных батарей многих погрузчиков из КНР на 5–10% ниже, чем европейских;

- сервисное обслуживание пока развито не на всей территории России.

Тем не менее экспансия китайской техники на рынок России в ближайшие 2-3 года, вероятно, будет продолжаться. В сложившейся ситуации вполне возможны перестановки компаний внутри топ-10 и смена лидера. Причем происходить это может как за счет появления новых китайских игроков, так и через усиление позиций отечественных производителей.

Российские производители вилочных погрузчиков

Российские компании пока в представленный выше топ-10 не входят. На сегодняшний день объем внутреннего производства вилочных авто- и электропогрузчиков составляет всего несколько сотен штук в год, а выпускают их ограниченное количество предприятий:

- Невьянский машиностроительный завод.

- Завод «Тверской экскаватор»

- Канашский завод электропогрузчиков.

- Михневский ремонтно-механический завод (МРМЗ).

- Алтайский трактор (АТЗ).

- «Волжский погрузчик».

- Чебоксарский завод силовых агрегатов.

В совокупности доля отечественной техники составляет 5–10% от объема рынка.

Перспективы и конкурентоспособность российской техники

Годы пандемии, обострившаяся политическая обстановка и экономические санкции ясно показали необходимость развития отечественного производства. Программа импортозамещения, начатая Правительством России, уже дала первые результаты: на рынке появилась недорогая и надежная российская погрузочная техника. При этом многие крупные потребители не хотят подвергаться рискам работы с зарубежными поставщиками и ищут замену известным мировым брендам именно на внутреннем рынке.

И постепенно такая замена появляется. Один из примеров — продукция Чебоксарского завода силовых агрегатов:

- в мае 2023 года предприятие презентовало погрузчик «Силант», который полностью состоит из отечественных комплектующих. В ближайших планах увеличение объема производства до 1 000 шт. в год;

- открыт филиал компании, в сферу деятельности которого будет входить аренда и продажа новых вилочных погрузчиков и тракторов, их сервисное обслуживание и поставка запасных частей. Объем инвестиций течение первого года составит более 30 млн руб.

Очевидно, что в настоящее время на рынке вилочных погрузчиков открылось окно возможностей для российских производителей. Если их продукция будет стабильно работать и просто обслуживаться, потребители будут отдавать предпочтение именно ей. В этом главное преимущество и залог успеха отечественных компаний в борьбе с экспансией китайских производителей, которая уже идет полным ходом.

Андрей специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.