Рынок сельхозтехники через год после введения санкций: российское производство развивается, импорт из Китая растет

В целом рынок справился со всеми потрясениями, перестроился для работы в новых условиях и вырос почти на треть. Российские производители увеличили свою долю и заканчивают строительство заводов, на которых будут выпускать наиболее востребованные виды техники и комплектующие для нее, которые раньше поставлялись исключительно из-за рубежа. Место ушедших иностранных брендов заняли китайские компании, которые пока не могут предложить такой же уровень сервиса и технологичности, как европейские и американские, но активно работают над адаптацией своей продукции под российскую специфику. Дальнейшее развитие рынка будет определяться динамикой производства зерновых культур в России и объемами государственной поддержки, которые в этой отрасли традиционно высоки.

Производство: рост выше ожидаемого

Объем производства сельхозтехники в 2022 году в стоимостном выражении вырос относительно аналогичного показателя 2021 года на 15% и составил 250 млрд руб. Это почти на 10% больше, чем прогнозировал Минпромторг в августе, то есть последний квартал дал довольно существенный прирост. В целом такой результат, безусловно, можно считать успехом, особенно с учетом шока, который пережил рынок в марте — апреле. Вместе с тем эксперты отмечают, что цены на сельхозтехнику выросли еще больше — в среднем на 20–30%. То есть в натуральном выражении небольшое снижение все же было. По данным ассоциации «Росспецмаш», больше всего уменьшился выпуск следующих категорий:

- зерноуборочные комбайны — на 32,3%;

- пресс-подборщики — на 24,2%;

- культиваторы — на 15,3%;

- кормоуборочные самоходные комбайны — на 14,5%.

Основная причина — дефицит импортных комплектующих, особенно в первые месяцы после введения санкций. К концу года эта проблема была решена, так что объем производства указанных позиций вполне может восстановиться, если спрос на них сохранится на прежнем уровне.

По некоторым видам техники в 2022 году отмечен рост. Прежде всего это машины для внесения удобрений (+24,7%), жатки (+17%) и опрыскиватели (+16%).

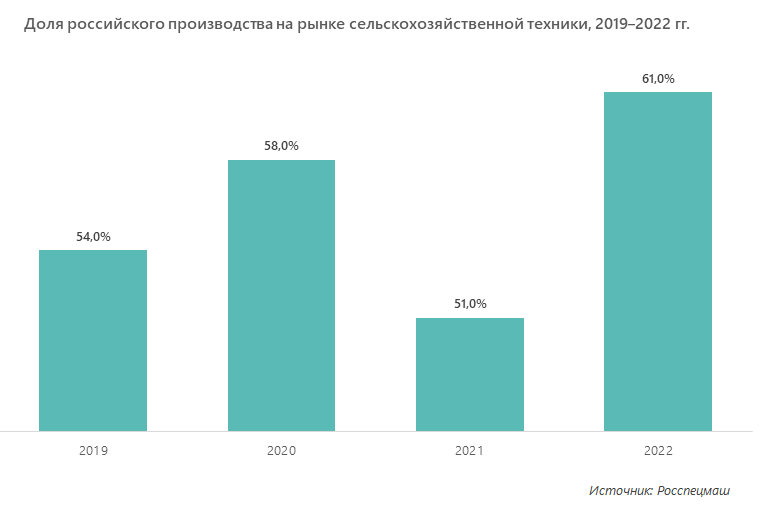

Доля российской продукции на рынке выросла до 61%, это максимальный показатель за все последние годы.

Импорт: европейцев и американцев заменили китайцы

Рост российского рынка сельскохозяйственной техники в целом специалисты оценивают в 30%. Этому способствовало снижение экспорта (на 17% относительно 2021 года, по данным ассоциации «Росспецмаш»), а также увеличение объемов импорта. Место ушедших из России компаний довольно быстро заняли производители из Китая, которые не только закрыли наиболее проблемные позиции, но и нарастили поставки практически во всех сегментах, где образовались свободные ниши.

При этом замещение европейских и американских брендов китайскими не всегда проходит гладко. Игроки рынка отмечают следующие сложности этого процесса:

- неполный ассортимент. Техника азиатских производителей не перекрывает весь необходимый диапазон по мощности. Появляются модели, которые изготавливаются специально для России, но они не до конца соответствуют требованиям по ремонтопригодности, функциональности и технологичности;

- разные климатические условия, а также масштабы сельскохозяйственного производства. Климат, размеры посевных площадей и виды выращиваемой продукции в США и Канаде больше соответствуют российским, и машины из этих стран лучше под них адаптированы;

- послепродажное обслуживание. Европейские и американские марки устанавливают жесткие требования по охвату и плотности своей сервисной сети, наличию запчастей, качеству и скорости обслуживания. У китайских производителей таких стандартов работы с клиентами нет, эту работу часто берут на себя дилеры, причем иногда в инициативном порядке.

Тем не менее захват российского рынка производителями сельскохозяйственной техники из Китая идет полным ходом. В некоторых сегментах они составляют серьезную конкуренцию отечественным компаниям. Например, объем импорта сельскохозяйственных тракторов из Китая (исключая импорт продукции западных брендов) в 2022 году вырос более чем в 4 раза, при этом отечественное производство снизилось на 1,1%. Основная часть импортируемых тракторов — это машины мощностью до 150 л. с., которые в России производит АО «МТЗ».

Перспективы роста производства отечественной сельскохозяйственной техники

Рынок сельхозтехники знаменателен тем, что у российских производителей есть довольно мощный лоббист — ассоциация «Росспецмаш», которая существует уже почти 20 лет (до 2017 года она называлась «Росагромаш»). Во многом благодаря ее деятельности в отрасли действуют разнообразные методы господдержки, в том числе знаменитая «Программа 1432», в рамках которой агропредприятиям предоставляется скидка на покупку отечественной техники (от 10 до 15% в 2023 году), которая субсидируется государством.

Однако в текущих условиях рынок находится под действием сразу нескольких внешних факторов, повлиять на которые довольно сложно:

- снижение платежеспособности основных потребителей. Цены на зерновые культуры на фоне рекордного урожая в 2022 году упали более чем на 30%. При текущем уровне рентабельности у сельхозпроизводителей не остается свободных средств на обновление своего парка, они вынуждены заниматься ремонтом старой техники;

- рост себестоимости производства. Импортные комплектующие дорожают из-за происходящего сейчас ослабления рубля, российские — вследствие роста тарифов на электроэнергию, стоимости металла и других видов сырья, дорогих кредитов и высоких налогов. По оценке экспертов Росспецмаша, производство автоматической коробки передач для трактора в России сейчас обходится в два раза дороже, чем за рубежом;

- сокращение субсидирования отрасли. На 2023 год в рамках «Программы 1432» выделено всего 2 млрд руб., в то время как в 2022-м финансирование составляло 10 млрд руб., а в предыдущие годы доходило до 15,7 млрд руб. Резервирование средств в этот раз производилось в период, когда на рынке еще ощущался дефицит, поэтому стимулировать спрос необходимости не было. Сейчас ситуация диаметрально противоположная, но изменений пока нет.

При этом в России продолжается реализация крупных проектов по организации производства как самой сельскохозяйственной техники, так и комплектующих, которые ранее закупались за рубежом. В ближайшее время будут запущены:

- в 2023 г. — тракторный завод, завод навесной и прицепной техники, а также производство мостов и КПП в составе предприятия «Ростсельмаш». Кроме того, ООО «Промзапчасть» откроет новый цех, который увеличит производственные площади компании почти в 1,5 раза;

- в 2024 году — новое производство мостов на базе Петербургского тракторного завода и бункеров-перегрузчиков в компании «Лилиани».

Валовый сбор зерна в России в 2022 году составил около в 154 млн тонн, а к 2030 году, по оценкам участников рынка, он может вырасти до 300 млн тонн, то есть практически в 2 раза. Пока эти цифры кажутся фантастическими, но, учитывая складывающуюся геополитическую обстановку, такой потенциал у рынка действительно есть. Если он реализуется, то парк сельскохозяйственной техники нужно будет существенно увеличивать. Российские производители могут стать главными бенефициарами этого процесса, если государство учтет их пожелания и по мере возможности расширит поддержку отрасли, которая при таком росте спроса сможет довольно быстро вернуть затраченные на нее средства за счет значительного повышения отчислений в бюджет.

Дмитрий специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.