Рынок минеральных удобрений

Несмотря на попытки максимально ограничить бизнес с российскими предприятиями, многие потребители из недружественных государств по-прежнему закупают минеральные удобрения именно в РФ — как напрямую, так и через третьи страны. Россия при этом наращивает производство и по итогам 2024 года планирует вернуться к показателям, достигнутым в 2021 году.

Мировой рынок

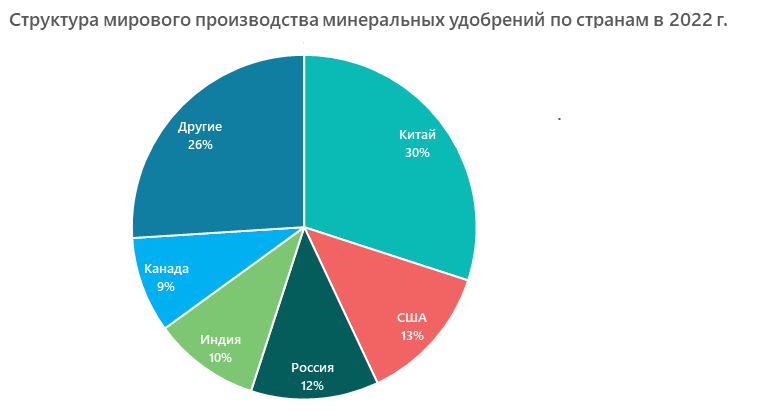

Глобальный рынок минеральных удобрений характеризуется строгим распределением ролей различных стран и регионов в мировой структуре производства и потребления. Большинство крупнейших производителей в основном ориентированы на собственные рынки — это Китай, США, Индия, Канада и другие государства. В топ-5 мировых поставщиков лишь Россия является нетто-экспортером этой продукции, занимая около 12% в мировом производстве и около 15% в мировом экспорте удобрений.

Структура мирового рынка по типам минеральных удобрений, по данным исследования, проведенного Газпромбанком, в последние 4 года практически неизменна:

- азотные — 56%;

- фосфорные — 24%;

- калийные — 20%.

Значительное преобладание азотных удобрений связано с периодичностью их внесения: азот необходимо восполнять в почве каждый год, в то время как калий и фосфор могут сохраняться в ней до трех лет.

По данным аналитиков Rabobank, мировой рынок минеральных удобрений в 2023 году постепенно восстанавливался после падения на 7% в 2022-м, связанного с геополитическими обострениями и перестройкой логистики. Определяющим фактором, повлиявшим на спрос на азотные удобрения, стала динамика цен на природный газ: в 2022 году из-за его сильного подорожания потребители создали значительные запасы удобрений, а затем, когда цены стали падать, они выжидали наилучших условий покупки, опираясь на эти запасы. В результаты по итогам 2023 года ожидается рост на 4% до 192,5 млн тонн.

В сегментах калийных и фосфорных удобрений также отмечается положительная динамика. Так, объем экспорта фосфорных удобрений из Китая увеличился на 24%, а главный поставщик калийных удобрений — попавший под международные санкции еще в 2021 году «Беларуськалий» — сумел перестроить логистику и достичь прежних объемов отгрузок. Эксперты ожидают рост в этом сегменте на уровне 5%.

Аналитики отмечают, что спрос на минеральные удобрения в мире будет увеличиваться при любом развитии событий в экономике и геополитике. Основные причины — рост численности населения и сокращение посевных площадей, в том числе из-за природных катаклизмов и климатических изменений. В этих условиях единственным способом увеличения урожайности становится регулярное внесение в почву полезных микроэлементов в необходимой пропорции и в строго определенных количествах.

Российский рынок, 2022–2023 гг.

Один из лидеров российского рынка минеральных удобрений, ПАО «Фосагро», также дает положительный прогноз на ближайшую перспективу. По мнению начальника департамента маркетинга компании Андрея Рябинина, в 2024 году мировые продажи вырастут еще на 2–2,5%. Отечественным производителям, которые по большей части ориентированы на экспорт своей продукции, это может стать дополнительным стимулом для развития.

По данным российской ассоциации производителей удобрений (РАПУ), прошедшие два года для них были не самыми удачными:

- в 2022 г. объем экспорта минеральных удобрений из России снизился на 15%, а общий объем внутреннего производства сократился на 11%;

- по итогам 2023 года (оперативные данные Росстата), объем производства увеличился на 10,2%, но показателей 2021 г. так и не достиг.

При этом значительно выросло производство азотных удобрений (до 12,5 млн т в пересчете на 100% действующего вещества, при показателях в 11,9 млн т в 2022-м и 11,4 млн т в 2021 г.). Их доля в общей структуре производства составила 48%, в то время как калийные удобрения заняли 35%, а фосфорные — 17%.

Объемы экспорта в 2023 году также увеличились, но падения 2022 года пока также отыграть не удается. По данным Центра экономического прогнозирования Газпромбанка, за 9 месяцев 2023 года рост зарубежных поставок составил 9,4%. При этом экспорт в Индию и Турцию увеличился более чем в 3 раза, а поставки в Европу, напротив, сократились (с 33 до 13% в общем объеме). Привлекательным рынком сбыта становятся страны Африки, где российские компании уже в 2022 году обеспечивали 10% потребления, а в настоящее время планируют нарастить поставки еще в несколько раз.

Лидеры рынка увеличили объемы производства своей продукции следующим образом (по данным портала «Агроинвестор», официальные годовые отчеты компаний еще не опубликованы):

- ПАО «Фосагро» — до 10,99 млн тонн (на 2,1%) в целом, в том числе фосфорных удобрений — до 8,4 млн тонн (на 2%), азотных — до 2,6 млн тонн (на 2,6%);

- ПАО «Акрон» — до 7,05 млн тонн (на 1%), в том числе сложных удобрений — до 2,32 млн тонн (на 4%). По азотным удобрениям зафиксировано снижение до 4,63 млн тонн (на 0,5%).

В топ-5 российского рынка минеральных удобрений, по данным его конкурентного анализа, входят также АО «МХК «Еврохим», АО «ОХК «Уралхим» и ПАО «Куйбышевазот», годовые данные по которым пока неизвестны.

В целом, несмотря на введенные санкции и сокращение экспорта в недружественные страны (в частности, полностью прекращены прямые поставки в страны Северной и Восточной Европы, в Прибалтику и Канаду), Россия по-прежнему является крупнейшим поставщиком продукции на мировой рынок.

Тем не менее, хотя доля экспорта в общем объеме производства оценивается экспертами в 70%, приоритет отдается насыщению внутреннего рынка. Потребности российских сельскохозяйственных предприятий на 2023 год были полностью удовлетворены еще в середине ноября, далее компании-производители поставляли удобрения, законтрактованные под весенние полевые работы 2024 года. При этом цены для отечественных потребителей остаются фиксированными на уровне существенно ниже рыночных, поскольку они были добровольно заморожены производителями более двух лет назад.

По прогнозу президента РАПУ А. А. Гурьева, в 2024 году объем производства минеральных удобрений в России достигнет уровня 2021 года. Рынок имеет значительный потенциал для дальнейшего развития как в части наращивания внутреннего потребления, так и при дальнейшем расширении сбыта за рубежом.

Еще больше информации вы можете получить, заказав индивидуальное исследование рынка минеральных удобрений в любом интересующем вас разрезе. За самой свежей и актуальной аналитикой, необходимой для решения стоящих перед вами бизнес-задач, обращайтесь в маркетинговое агентство MegaResearch.

Дмитрий специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.