Россия затарилась: на рынке тарного картона из-за санкций образовался профицит

Несмотря на совсем небольшую долю импорта, санкции, введенные против РФ в 2022 году, вызвали серьезные потрясения на рынке тарного картона. Спрос на этот вид упаковки резко снизился как со стороны зарубежных потребителей, так и внутри страны. В результате отечественные комбинаты, заметно нарастившие в последние годы свои производственные мощности, были вынуждены пересмотреть планы и сократить объемы выпуска на 25%. По мнению экспертов, продержаться им нужно до конца осени, когда на фоне сезонного оживления экономики перед Новым годом появятся предпосылки для роста спроса со стороны основных потребляющих отраслей. Но окончательная стабилизация на этом рынке наступит только после того, как объемы продукции, освободившиеся после отказа стран Европы закупать тарный картон в России, будут перенаправлены в другие регионы, прежде всего в Китай.

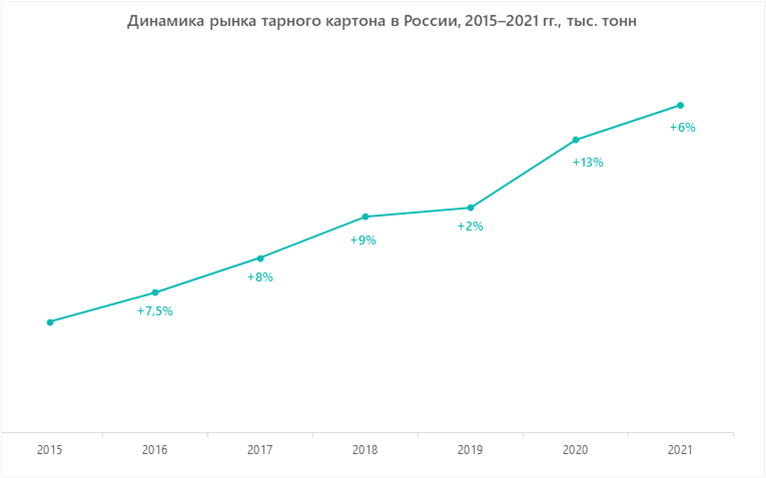

Динамика производства тарного картона в России после 2014 года

На протяжении последних семи лет объем производства стабильно рос со среднегодовым темпом 6,5%. Определенное замедление произошло лишь в 2019 году в связи с плановыми остановками технологических линий ряда целлюлозно-бумажных комбинатов для модернизации, а также из-за сокращения спроса со стороны зарубежных потребителей, вызванного перепроизводством тарного картона в европейских странах.

Увеличение производственных мощностей лидеров рынка проявилось уже в 2020 году: несмотря на вводившиеся ограничения, связанные с пандемией, производство тарного картона в России выросло на 13%.

Основная причина положительной динамики — рост производства макулатурного тарного картона, который постепенно вытесняет целлюлозный. Если в 2015 году их выпускалось примерно одинаковое количество, то по итогам 2020 года доля МБК составила уже 73%, причем эксперты ожидают ее дальнейшего увеличения.

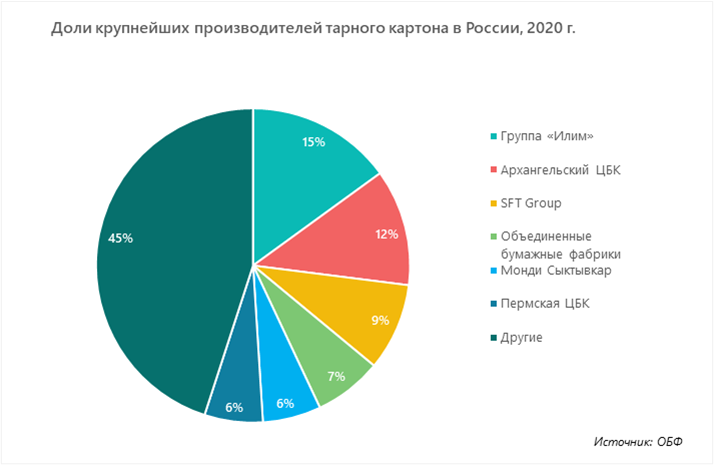

Основные производители и их доли

По оценкам экспертов, на рынке присутствуют около 50 компаний-производителей. При этом уровень концентрации производства достаточно высокий и он продолжает расти. Так, совокупная доля десяти ведущих игроков в 2019 году оценивалась в 66%, в 2020 году она увеличилась до 71%.

На 2021–2023 гг. запланирована реализация ряда крупных проектов по дальнейшей модернизации и увеличению мощностей основных производителей:

- Группа «Илим» в рамках проекта «Большой Усть-Илимск» заканчивает строительство нового целлюлозно-картонного комбината. Объем выпуска тарного картона составит 600 тыс. тонн, запуск запланирован на третий квартал 2022 года;

- ООО «Архбум Лайнер» к концу 2022 — началу 2023 года собирается запустить завод по производству макулатурного тарного картона общей мощностью 500 тыс. тонн. Компания принадлежит австрийско-немецкому концерну Pulp Mill Holding. Изначально предполагалось, что значительная часть продукции будет экспортироваться в Европу;

- Еще один лидер рынка — холдинг SFT Group — до конца 2023 года предполагает закончить реконструкцию своего предприятия «Картонтара» в Республике Адыгея. Мощность производства составит 280 тыс. тонн в год.

По данным ГК «Объединенные бумажные фабрики», до конца 2022 года производственные мощности российских предприятий в общей сложности должны увеличиться более чем на 900 тыс. тонн, а в период 2023–2025 гг. — еще на 1 730 тыс. тонн, причем в основном за счет дальнейшего расширения и укрупнения лидеров рынка. О том, что предложение тарного картона уже в ближайшей перспективе может превысить существующий спрос, эксперты предупреждали еще в 2021 году. События 2022 года ускорили и обострили этот процесс.

Внешнеторговые операции

Рынок тарного картона в России — экспортно ориентированный. Объем импорта невелик — около 1% от объема производства, а вот доля экспорта на протяжении всего рассматриваемого периода составляла около 20%. В 2018–2019 гг. она немного снизилась, но уже в 2020 году в связи с ростом внутреннего производства и спроса на внешних рынках увеличилась до 26%. В 2021 году, по оценке аналитиков Центра системных решений, доля экспорта тарного картона составила 23%.

Основным получателем российской продукции на протяжении рассматриваемого периода был Китай, в эту страну уходило более половины всего экспорта. В недружественные страны поставлялось около 20% целлюлозного и 10% макулатурного картона.

Влияние санкций на рынок

Поскольку объем импорта тарного картона в Россию незначителен, прекращение поставок из-за рубежа сильно помешать не должно. Тем не менее введенные в 2022 году санкции затронули рынок довольно существенно:

- пятый пакет санкций ЕС полностью ограничил экспорт из России 45 позиций бумаги и картона, в число которых попали и все виды тарного картона — и сырья, и готовой упаковки. Таким образом, отечественные производители лишились хоть и не определяющей, но довольно ощутимой части зарубежных потребителей;

- удорожание логистики и значительное укрепление рубля сделали российские товары менее конкурентоспособными, поэтому их стало сложнее продавать и в дружественные страны, в первую очередь в Китай;

- из России ушли многие крупные иностранные компании, многие из которых полностью остановили или заметно сократили производство своей продукции. Соответственно, им стало требоваться меньше упаковки;

- ажиотажный спрос на некоторые продукты также вызвал временную приостановку ряда производственных линий. Так, многие кондитерские предприятия заявляли о прекращении выпуска ряда изделий из-за дефицита и резкого подорожания сахара;

- свою роль в падении спроса на картонную упаковку сыграл кризис на рынке жилья. Люди стали меньше покупать и ремонтировать квартиры, из-за чего уменьшилось потребление бытовой техники, мебели (а все это тоже упаковывается в картон) и крупноформатной тары для переезда.

Таким образом, экспортные поставки заметно снизились, а внутренний рынок оказался не в состоянии выкупить высвобождающиеся объемы, поскольку сам находится не в лучшем состоянии и испытывает падение спроса. В результате в отрасли образовался профицит предложения.

Как отреагировали производители

Надо сказать, что в таких довольно сложных условиях рынок выбрал правильный вектор развития. Крупные производители решили сократить объемы выпуска тарного картона в 2022 году на 25%. Ценовые войны, как инструмент борьбы за потребителей, были отвергнуты, поскольку демпинг сам по себе не способен генерировать дополнительный спрос, а лишь способствует перетоку заказов к игрокам, работающим на грани рентабельности, то есть, по сути, невыгоден никому. Контролировать ценообразование позволяет высокий уровень концентрации рынка: правила игры здесь задают несколько крупных ЦБК и бумажных фабрик, которые могут балансировать рынок за счет корректировки своих производственных планов.

Дальнейшие перспективы

Многие эксперты считают, что ситуация на рынке тарного картона начнет меняться октябре-ноябре, когда появится ряд важных факторов, которые будут способствовать увеличению спроса:

- сезонное оживление и активизация потребителей перед Новым годом;

- возобновление производства на заводах иностранных компаний, покинувших российский рынок и передавших свои активы местным игрокам;

- решение логистических проблем;

- стабилизация курса рубля относительно основных мировых валют на докризисном уровне (70–80 рублей за доллар);

- рост спроса на жилье в связи со снижением ставок ипотечного кредитования.

При этом главным условием нормализации ситуации, по мнению участников рынка, будет восстановление объемов экспорта. В сложившихся условиях одним из возможных путей решения этой задачи видится переориентация производителей на поставки в страны Азии, Африки, а также Центральной и Южной Америки. Довольно значительная часть российского макулатурного картона уже продается в Сенегал, Эквадор и Гватемалу, долю этих регионов в экспорте можно увеличить. Ну и конечно, как всегда, основные надежды — на Китай.

Илья специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.