Пищевое машиностроение переходит в новую реальность

Об этом говорили на VI Форуме пищевого машиностроения, который прошел в Москве в рамках ежегодной международной выставки «Агропродмаш-2022». Участники форума подвели промежуточные итоги за первые 8 месяцев текущего года и сформулировали конкретные предложения по стимулированию дальнейшего развития внутреннего производства в новых экономических и геополитических условиях.

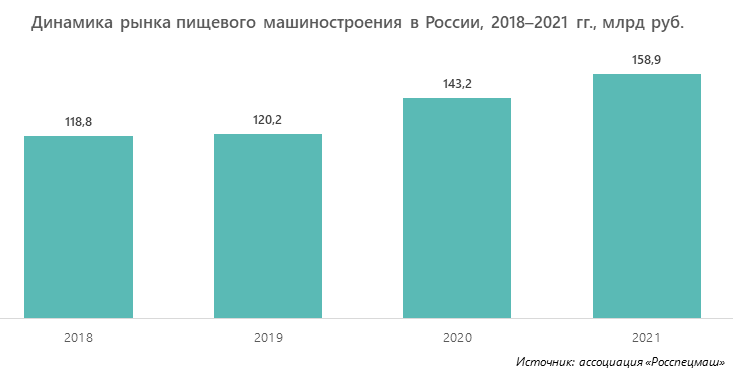

Динамика рынка в 2018–2021 гг.

По данным, представленным одним из организаторов форума — ассоциацией «Росспецмаш», за последние 4 года объем российского рынка пищевого машиностроения в стоимостном выражении увеличился на 24% — со 118,8 до 158,9 млрд руб. При этом внутреннее производство росло опережающими темпами — плюс 65% за весь рассматриваемый период.

Развитие производства ожидаемо отразилось на росте экспортных поставок, в 2021 году они достигли максимального за все последние годы значения в 18,3 млрд руб. Объем импорта стабилизировался на уровне 90 млрд руб., а доля российских производителей выросла до 44%. При этом в одном из наиболее крупных сегментов рынка — холодильном оборудовании — доля импорта на начало 2022 года оценивалась в 80%. Основные поставки шли из Китая и стран ЕС — Германии, Италии и Нидерландов.

Ситуация в 2022 году

За период с января по август 2022 г. зафиксированы следующие результаты:

- объем производства пищевого машиностроения продолжил рост — плюс 12% по отношению к аналогичному периоду прошлого года;

- общий объем рынка сократился на 5% и составил 91,1 млрд руб. Отрицательная динамика вызвана сокращением импорта продукции на 33%;

- доля отечественных производителей выросла до 55,6%.

Однако эксперты предостерегают от излишнего оптимизма: за внешне довольно весомыми успехами по импортозамещению могут скрываться и негативные тенденции, например, увеличение доли совместного производства с Китаем или существенная зависимость от импортных запчастей и комплектующих, в первую очередь электронных.

Динамика внутреннего производства по сегментам была разнонаправленной:

- объем выпуска упаковочного оборудования сократился на 21% и составил 1,9 млрд руб.;

- в то же время производство весового оборудования выросло на 46%;

- оборудования для производства пищевых продуктов и напитков — на 32%;

- холодильного оборудования — на 4%.

Любопытные изменения произошли в структуре импорта по странам — отправителям рассматриваемой продукции. Его объем в целом снизился на 33%, тем не менее около 70% импорта по-прежнему приходилось на недружественные страны — США, ЕС и Великобританию (в 2021 году — 74%). Увеличились поставки из Турции, Кореи и Индии, но их размеры пока сколько-нибудь значительного вклада в общую картину не вносят. Объем импорта из Китая практически не изменился, но доля этой страны выросла.

Одной из причин такой динамики, по мнению некоторых участников рынка, могло стать то, что иностранные поставщики все же нашли способы вернуться на рынок летом 2022 года. Этому поспособствовали как значительно укрепившийся с весны рубль, так и сложности, с которыми столкнулись российские производители в новых экономических условиях.

Что мешает российским производителям

Как отмечают эксперты, себестоимость производства пищевого оборудования в 2021–2022 гг. заметно выросла. Это связано со сложностью закупки комплектующих, с увеличением цен на металлы, повышением налоговой нагрузки и т. д. Наибольший рост стоимости продемонстрировали следующие виды оборудования:

- упаковочное (+27%);

- холодильное (+17%);

- для мясоперерабатывающей промышленности (+12%).

В целом выстроить какую-либо долгосрочную стратегию развития отечественным компаниям сейчас довольно сложно: укрепление курса рубля и рост себестоимости продукции снижает их конкурентоспособность на внешних рынках, а планировать продажи внутри страны не позволяют низкая платежеспособность потребителей и нехватка оборотных средств.

Отрасль просит поддержки государства

Консолидированное мнение участников рынка на состоявшемся форуме высказал президент Ассоциации «Росспецмаш» К. А. Бабкин. Необходима дополнительная поддержка производителей, которая может быть предоставлена в виде:

- льготного кредитования;

- законодательного увеличения таможенных пошлин на импортное оборудование, если у него есть отечественные аналоги;

- предоставления субсидий;

- снижения налоговой нагрузки и тарифов на электроэнергию и т. д.

Отдельно отмечается необходимость увеличения финансирования отрасли в рамках действующего Постановления Правительства №823 от 4.06.2020, в соответствии с которым государство компенсирует производителям скидки на их оборудование при продаже отечественным потребителям. В 2023 году на эту программу в бюджете зарезервированы средства в размере 1 млрд руб., однако рынок оценивает свои потребности в 2 млрд руб. в 2023-м и по 2,5 млрд руб. в 2024–2026 гг.

Производители также просят регулирующие органы сконцентрировать внимание именно на импортозамещении, а не на поиске новых иностранных поставщиков, например, в рамках разрешенного теперь параллельного импорта. Они говорят о том, что необходимые производственные мощности у российских предприятий есть и при соответствующем участии государства их можно полностью загрузить для насыщения рынка.

Прогнозы на будущее

Отрадно, что профильные министерства понимают проблему и идут навстречу пожеланиям производителей важной для всей экономики продукции. Так, Минпромторг и Минсельхоз уже создали межведомственную рабочую группу, которая будет работать сразу по 16 основным направлениям — от кондитерской и хлебопекарной до рыбной и мясной промышленности. Представители обоих ведомств видят заинтересованность потребителей в российском оборудовании и уже изучают их требования, чтобы организовать работу в кратчайшие сроки.

Проблем пока действительно много, порой выясняются совсем удивительные вещи, такие как, например, практически полное отсутствие производства в России нержавеющей стали для пищевой промышленности. Но есть твердое убеждение, что совместными усилиями государства и бизнеса они будут решены уже в ближайшее время.

Дмитрий специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.