Парадоксы импортозамещения: в России резко выросли цены на соляную кислоту

Российский рынок соляной кислоты практически не зависит ни от импорта, ни от экспорта. Но введенные против России санкции дошли и до него. В связи со значительным ростом спроса со стороны целлюлозно-бумажных комбинатов, вынужденных замещать необходимые в их технологических процессах импортные реагенты, стоимость соляной кислоты в конце 2022 года увеличилась относительно уровня двухлетней давности в 3-4 раза. По данным проведенного исследования, в РФ ее выпускают 8 предприятий, которые в текущей ситуации не могут полностью удовлетворить все потребности заказчиков. На рынке возник дефицит, и для его устранения необходимы дополнительные производственные мощности.

Объем и динамика рынка

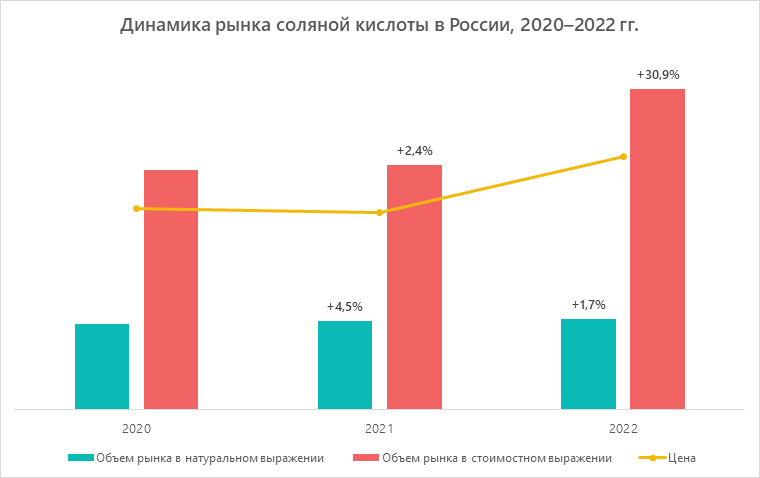

Потребление соляной кислоты в России ежегодно увеличивалось и до событий 2022 года. По оценке аналитиков, в 2019–2022 гг. рост рынка составил около 6,5% в натуральном и 34% в стоимостном выражении. Причиной опережающей динамики стоимостных показателей является рост цен, который наиболее отчетливо проявился в 2022 году.

Производство соляной кислоты в России практически полностью ориентировано на внутренний рынок, доля экспорта составляет менее 1%. Крупнейшие иностранные потребители — Казахстан (65% российского экспорта в 2022 году) и Азербайджан (23%).

Объем импорта на протяжении всего исследуемого периода также не превышал 1%, а в 2022 году снизился до минимальных за всю историю значений.

Структура рынка

Ключевые потребители на изучаемом рынке — нефтедобывающие предприятия, использующие соляную кислоту для обработки скважин с целью повышения нефте- и газоотдачи. Кроме того, раствор хлороводорода в воде применяется:

- для травления металлов на металлургических предприятиях;

- при обработке руды в цветной металлургии;

- в производстве коагулянтов для очистки воды;

- как быстродействующий реагент для удаления карбонатного камня и борьбы с продуктами коррозии и загрязнений в котловой воде;

- в пищевой промышленности и медицине.

По данным игроков рынка, в 2022 году появился и к концу года значительно вырос спрос со стороны целлюлозно-бумажной промышленности, долю которой в потреблении оценить пока довольно сложно. Однако уже сейчас понятно, что эта тенденция будет во многом определять развитие рынка в ближайшей перспективе. Соляной кислотой производители заменяют сернистый ангидрид, необходимый для получения отбеливающего целлюлозу реагента и ставший недоступным из-за санкций.

В процессе исследования структуры потребления соляной кислоты по видам были отмечены следующие тенденции:

- переход нефтедобывающих компаний от ингибированной кислоты к синтетической технической. Этот процесс в целом завершился в 2020 году, в результате доля синтетической кислоты в рассматриваемом периоде выросла до 67% в натуральном выражении. Пять наиболее крупных нефтяных компаний России, по данным на конец 2022 года, ингибированную соляную кислоту уже не используют;

- соляная кислота постепенно заменяет серную на предприятиях, занимающихся травлением стали. В этом сегменте растет потребление абгазной кислоты, которая является побочным продуктом ряда химических производств. По оценкам аналитиков, в настоящее время крупнейшие металлургические компании используют абгазную и ингибированную кислоту в соотношении от 40:60 до 50:50. Кроме того, абгазная соляная кислота применяется для очистки котлов и технической воды, ее доля в общем потреблении оценивается в 23%.

Поскольку абгазная кислота практически в 2 раза дешевле синтетической, в стоимостном выражении она занимает 15%. Доля синтетической технической кислоты составляет 77%, ингибированной — 7%.

Производство соляной кислоты в России

По состоянию на конец 2022 года соляную кислоту в России выпускали 8 предприятий, причем 80% объема производства приходилось на 5 наиболее крупных из них:

- АО «Каустик». Расположено в Волгограде, входит в группу «Никохим». Выпускает преимущественно синтетическую техническую кислоту;

- ООО «ГалоПолимер Кирово-Чепецк». Входит в группу «Галополимер», поставляет абгазную и ингибированную соляную кислоту;

- ПАО «Химпром». Мощности по производству абгазной и ингибированной кислоты сконцентрированы в Новочебоксарске;

- ООО «Новомосковский хлор». Предприятие расположено в Тульской области и производит только техническую кислоту;

- АО «Башкирская содовая компания». Крупнейший российский производитель пищевой и кальцинированной соды, поставляет в основном синтетическую техническую кислоту, однако имеет в ассортименте и все остальные ее виды.

Рынок является высококонцентрированным, наличие пяти крупных игроков, фактически полностью контролирующих рыночную ситуацию, позволяет отнести его структуру к олигополистической.

Основные тенденции и прогноз развития рынка

Как уже отмечалось выше, одной из наиболее актуальных тенденций российского рынка соляной кислоты на рубеже 2022 и 2023 годов стал рост спроса со стороны предприятий целлюлозно-бумажной промышленности. Эта отрасль столкнулась с определенными проблемами из-за введения санкций, поэтому ряд ЦБК и производители необходимых им химических компонентов стали использовать соляную кислоту в качестве замены ставшему недоступным сернистому ангидриду.

Кроме того, в России запланирована реализация ряда новых проектов по производству реагентов для отбеливания целлюлозы, для которых также потребуется внушительный объем соляной кислоты.

В связи с этим на рынке уже сейчас наблюдается определенный дефицит. Действующие производители не могут в полном объеме удовлетворить возросший спрос, поскольку их мощности практически полностью загружены текущими объемами заказов. Игроки рынка отмечают, в сложившейся ситуации в декабре 2022 года цены на соляную кислоту выросли до 10–15 тыс. руб. за тонну, в то время как в 2020 году они находились на уровне 3000 руб/т.

Для построения прогноза развития рынка на ближайшие 5 лет был проведен многофакторный анализ, учитывающий следующие показатели и источники информации:

- динамика рынка в 2020–2022 гг.;

- мнения игроков рынка, полученные в ходе проведения экспертных интервью;

- прогноз развития спросообразующих отраслей;

- официальные прогнозы Минэкономразвития РФ и ЦБ РФ по экономическому росту и инфляции в России на период 2023–2025 гг.;

- прогноз развития экономики РФ от Всемирного банка, представленный в январе 2023 года.

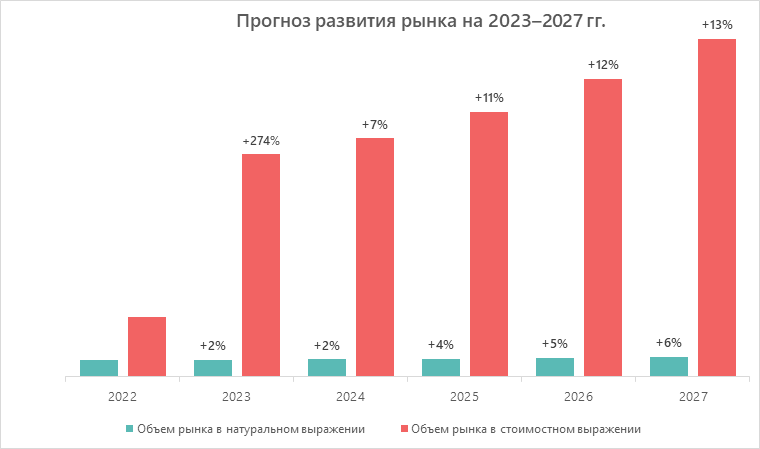

По оценке аналитиков MegaResearch, объем российского рынка соляной кислоты к 2027 году увеличится относительно показателей 2022 года на 20% в натуральном и в 5,4 раза в стоимостном выражении.

Средняя цена за 2022 год слабо отражает подорожание, уже произошедшее на рынке, поскольку его пик пришелся на декабрь. В годовом исчислении этот эффект станет полностью заметен после подведения итогов 2023 года. В дальнейшем рост рынка в стоимостном выражении будет определяться прогнозируемым уровнем инфляции и его динамикой в натуральном объеме, который будет расти за счет появления дополнительных производственных площадок, вводимых как действующими, так и новыми игроками.

Илья специализируется на проектах по маркетинговым исследованиям, бизнес-планам и стратегическому консалтингу.